三井住友信託銀行株式会社のプレスリリース

2022年度は、石油や石炭などのエネルギー価格の高騰や為替の円安など、大きな変化が生じた。かかる中、製造業の中で特に大幅な利益減少に見舞われている製紙業にフォーカスし、分析を行った。

その結果、国内製紙業は、①生産コストに占めるエネルギーの割合が高いことが収益を圧迫し、②国内では価格転嫁が進まないこと、③更には輸出や海外事業の比率が低いために足元の円安のメリットが得られず、むしろ円安がコスト増加要因になっていることから、製造業種の中では非常に厳しい収益環境に置かれていることが分かった。

製紙業でも、需要構造の変化を踏まえた手は打たれてきたものの、ウクライナ問題から派生したエネルギー価格高騰や円安の進展という、予期せぬ事態が重なった中で、結果的に他製造業種との“産業構造の違い”が浮き彫りになったとも言える。

2022年度は、石油や石炭などのエネルギー価格の高騰や為替の円安など、わが国の製造業にとって重要なファクターに大きな変化が生じた。こうした状況下、主な製造業の業績はどのような影響を受けているのか。3月期決算企業を中心に中間実績が出そろった中で、状況を確認した。

(1)主な製造業の2022年度通期決算見通し

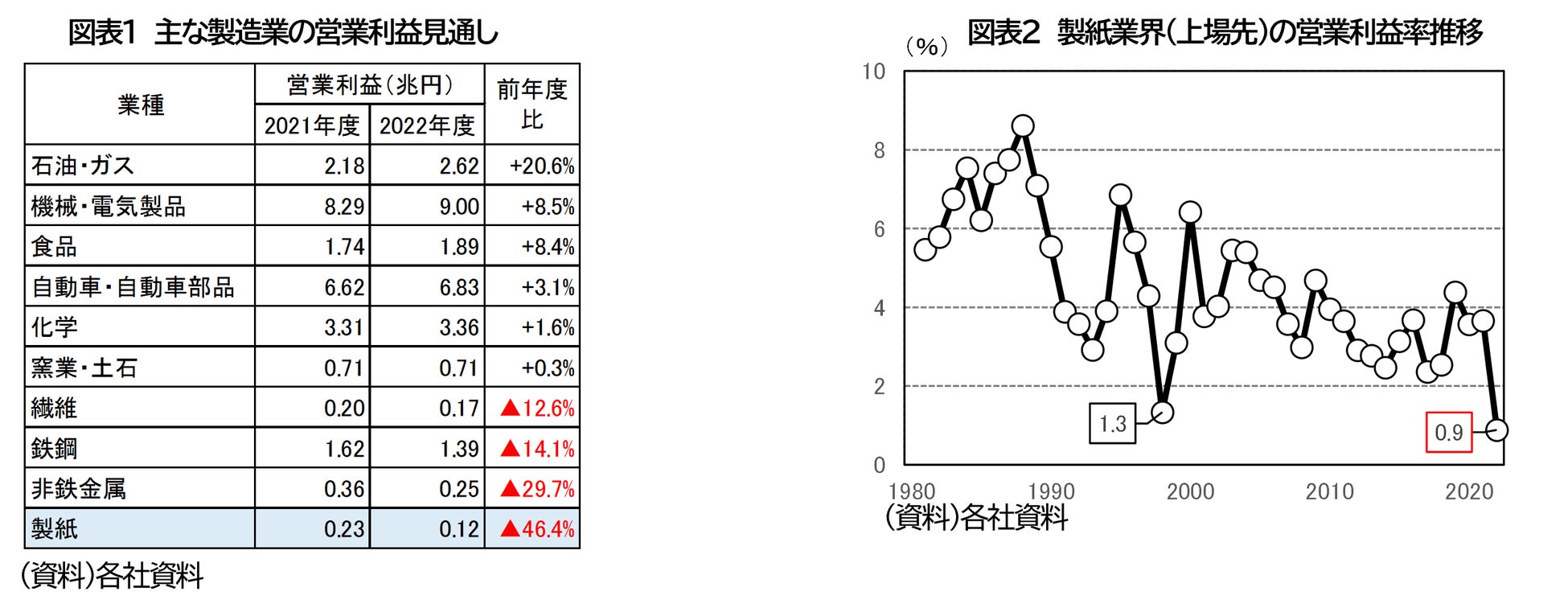

図表1は、東京証券取引所プライム市場に上場する主な製造業の2022年度通期営業利益見通しである。これをみると、業種によって利益増減率に大きな差が出ていることが分かる。具体的には、石油・ガスの営業利益の前年度比増加率が+20.6%と最も高かった一方、製紙の同減少率は▲46.4%であった。製紙業の2022年度見込みベースの営業利益率0.9%は、1980年以降のおおよそ40年間で最も低い水準になるとみられる(図表2)。

(2)製紙業の営業利益減少要因

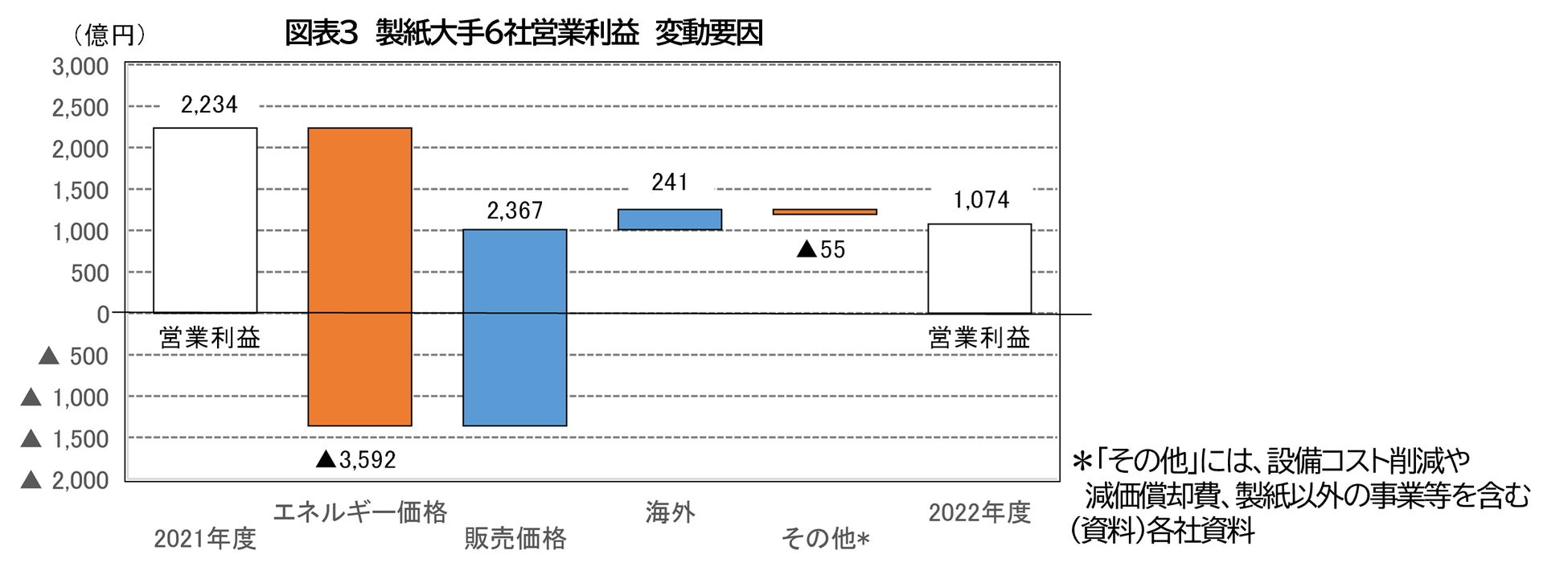

営業利益の減少率が最も大きかった製紙業では、どのような要因がマイナスに影響したのであろうか。上場する大手製紙企業6社[1]の2022年度決算見通しにおける営業利益変動要因を確認した。図表3は、2021年度と2022年度の通期営業利益の増減要因を、主なプラス要素とマイナス要素に分解したものである。これをみると、エネルギー費用増加による▲3,592億円のマイナス要素が、利益減少の主要因となることが一目瞭然である。販売価格引き上げによる+2,367億円のプラス要素もあるものの、エネルギー費用増加に打ち消されている。

2.製紙業と他製造業種との比較

製紙業の営業利益減少の主要因には、前述した通りマイナス要素としてのエネルギーコスト負担、プラス要素としての販売価格引上げなどがある。ここでは主な要素に関連するデータを、他の製造業種と比較しつつ確認してみたい。

(1)エネルギーコスト比率

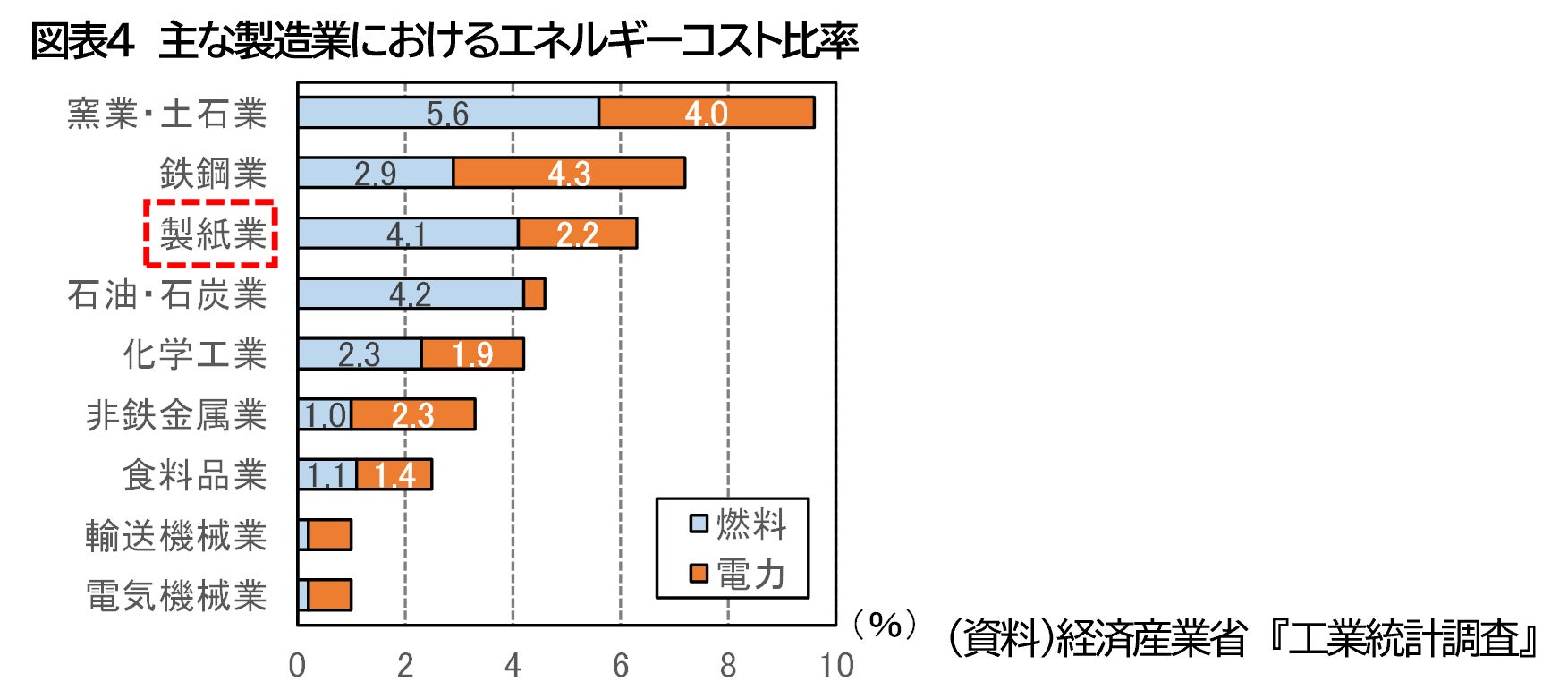

図表4は、主な製造業におけるエネルギーコストの負担度合いを比較するため、生産額に占めるエネルギーコストの比率を並べたものである。これをみると、営業利益の減少率が最も大きかった製紙業の同比率6.3%(燃料4.1%+電力2.2%)は、窯業・土石業の同9.6%(燃料5.6%+電力4.0%)、鉄鋼業の同7.2%(燃料2.9%+電力4.3%)に次ぐ3番目に高い水準である。

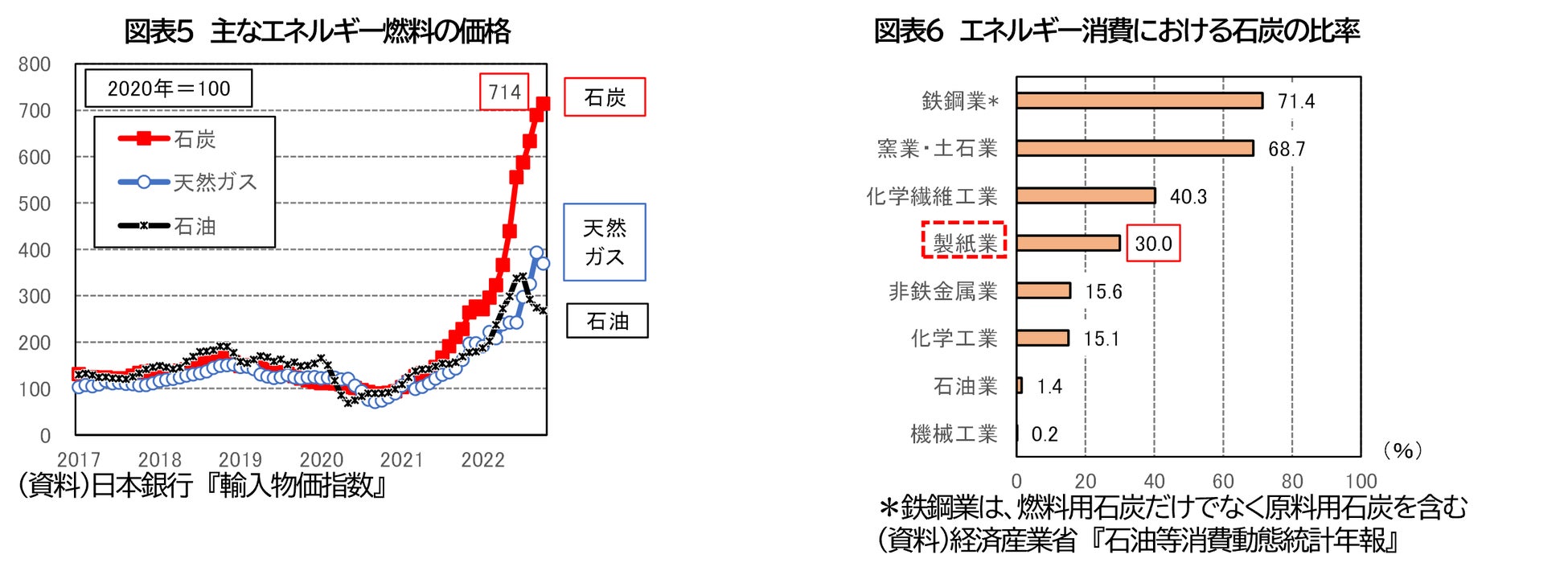

紙の製造工程では、原料の木材チップを高温高圧で蒸解する際や、その後に抽出した紙繊維の水分をドライヤーで乾燥させる際に、大量の熱エネルギーを必要とする。なお、図表4はエネルギー価格高騰前の2019年実績値で算出されている。エネルギーコスト負担が高まっている中で最新のデータではないものの、ここでは業種別の違いを把握するという観点で用いている。また図表5の通り、主なエネルギー燃料の中では、石炭の価格高騰が特に著しい。製紙業のエネルギー消費における石炭の利用比率は30.0%と、エネルギーコストの比率同様、鉄鋼業や窯業・土石業に次ぐ高水準となっている(図表6)。

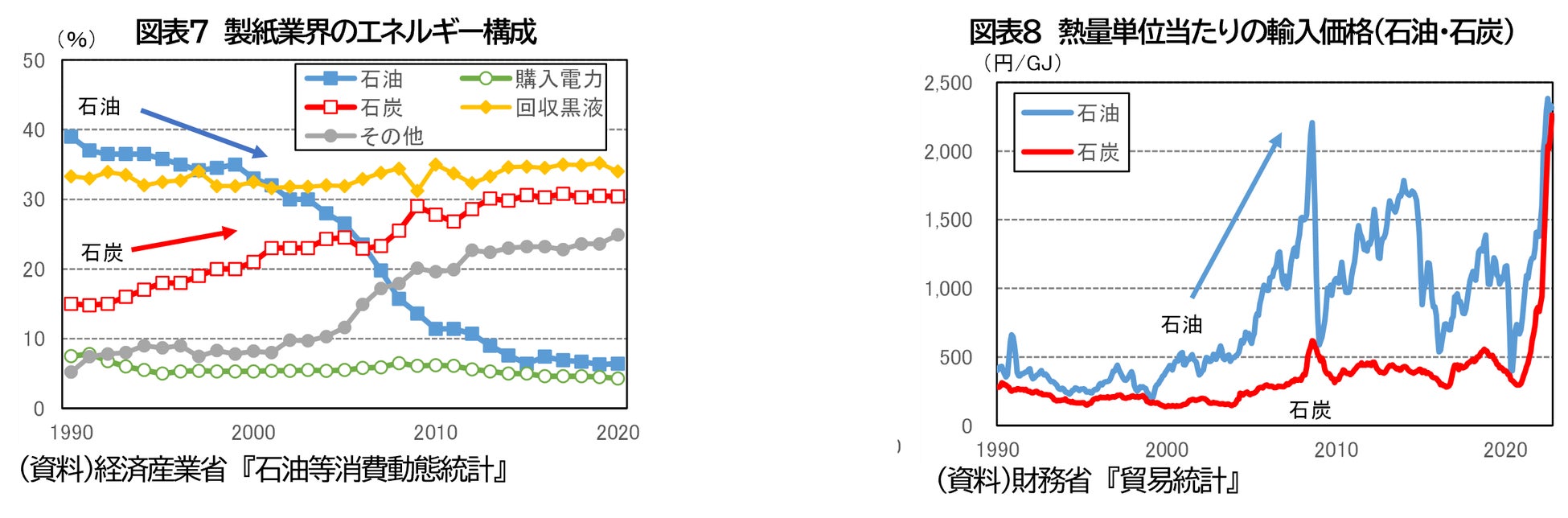

製紙業界もエネルギーコスト増大のリスク軽減のための取組みを続けてきた。図表7は、製紙業界の製造工程における使用エネルギー構成の推移である。これを確認すると、2000年代半ばまでは石油の構成比率が高かったものの、その後は図表8に示す石油コスト高騰に対応し、当時は相対的に安価であった石炭を中心に、その他のエネルギーの比率を引き上げてきた。しかしながら、結果的にこの対応が今は裏目に出てしまっている。

(2)国内の企業物価指数

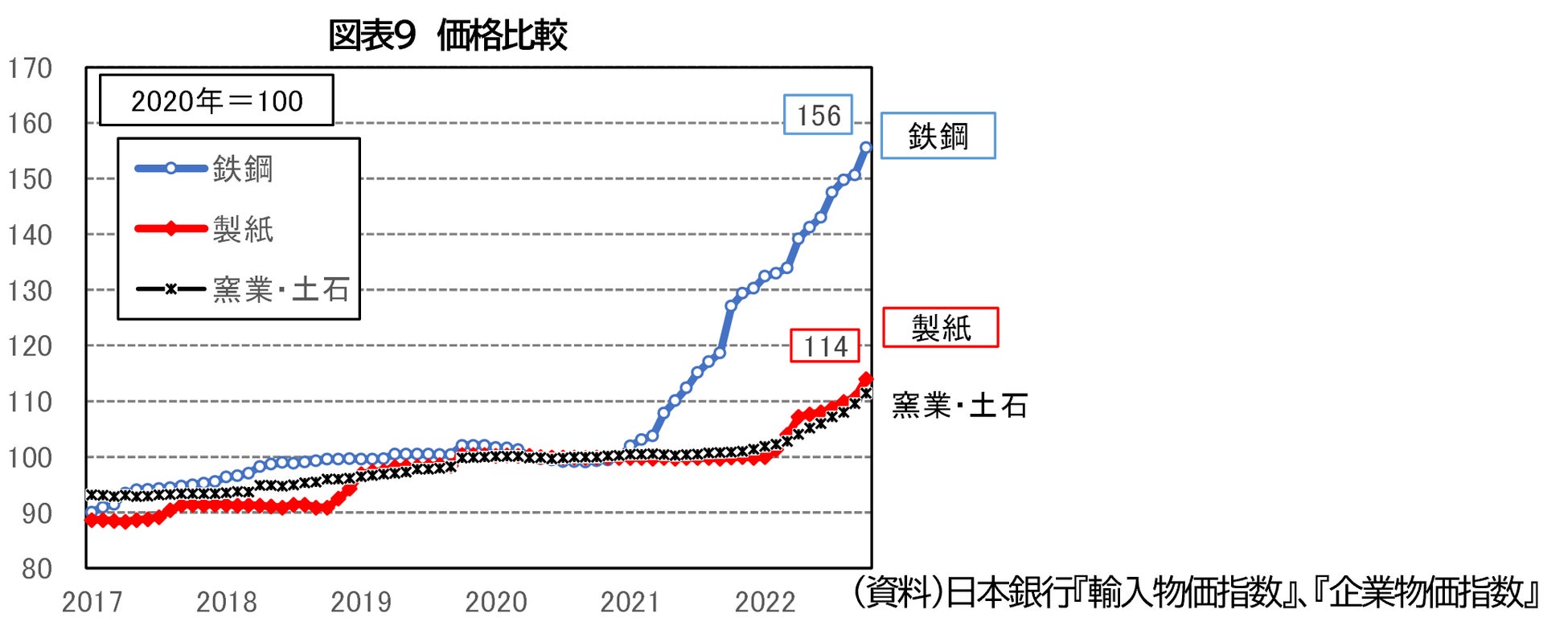

次にエネルギーコスト比率の高い上位3業種、窯業・土石、鉄鋼、製紙について、主要製品の価格[2]がどのように推移してきたのか比較するため、それぞれの企業物価指数の推移を確認した(図表9)。それによると、エネルギーコストが高騰した直近数年においては、製紙ならびに窯業・土石業の企業物価推移と、鉄鋼の企業物価推移との間にトレンドの違いを見て取れる。具体的には鉄鋼の企業物価指数が上昇カーブをやや強めてきたのに対し、製紙ならびに窯業・土石業の企業物価指数はほぼ横ばいである。これらの業種では、コスト増の下でも販売価格への転嫁が進まずに収益が圧迫されたことが窺える。

(3)国内外の価格上昇トレンドと海外生産比率

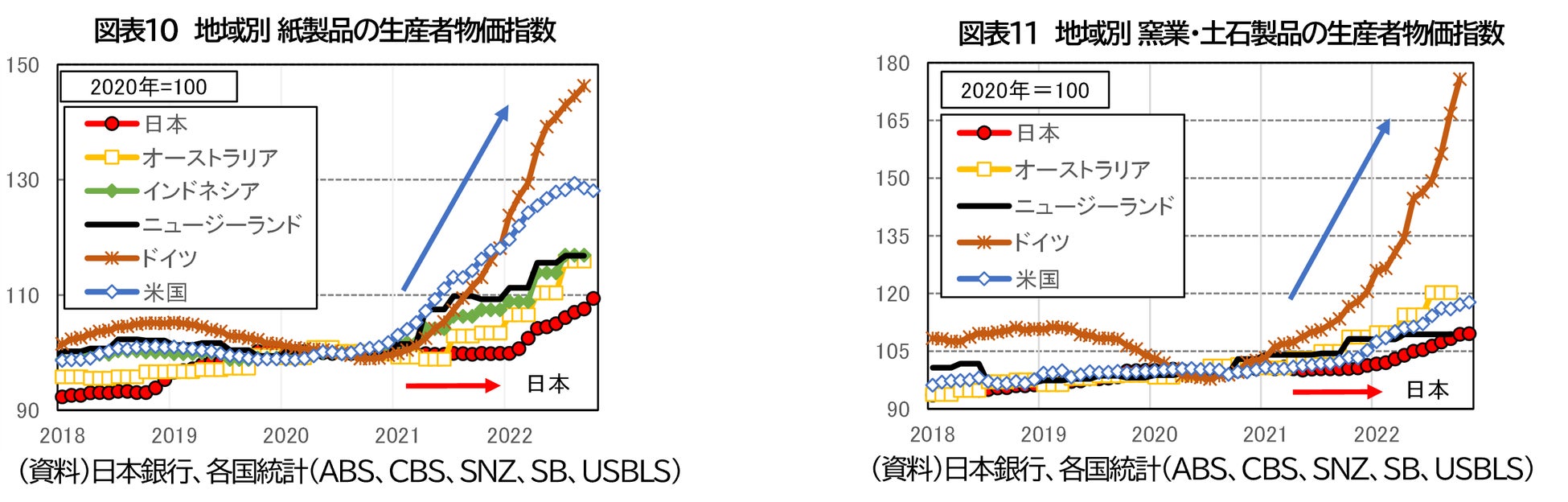

さらに紙や窯業・土石の製品価格については、国内外で足元の上昇トレンドに差異がみられる。図表10と11は、国内外の製紙業や窯業・土石業の製品価格の目安として、それぞれの生産者物価指数を主要国別の推移にして比較したものである。これをみると、図表10の紙製品、図表11の窯業・土石製品とも、日本における価格上昇タイミングの遅れが目立つ。反対にその他の一部の国では、石炭価格の上昇と同時期の2021年初頃から製品価格が上昇し、その上昇幅は日本より大きい。日本よりも価格転嫁のペースが早いことがわかる。

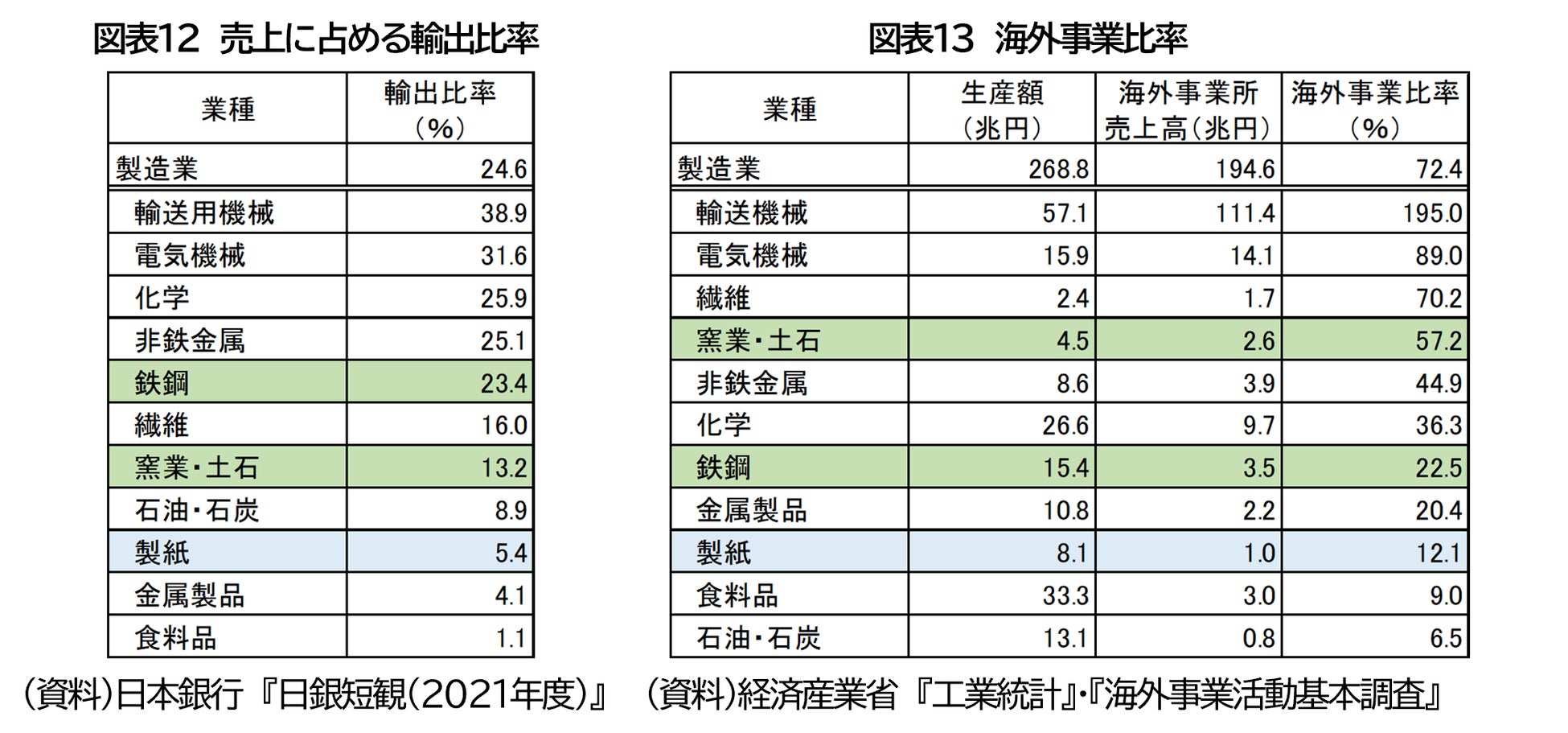

こうした動きは、海外への輸出や海外事業比率が高ければ、足元で進んできた円安のメリットを受けやすいことを意味する。そこで、各製造業種の売上に占める輸出比率を比較すると、製造業全体では20%以上が輸出であるのに対して、製紙業は5%程度に過ぎない(図表12)。これに加えて、総生産額に占める海外事業所売上高の比率を見ても、窯業・土石が半分以上であるのに対して、製紙業は12.1%と11業種の中で下から3番目の低い比率である(図表13)。

以上の材料を踏まえると、国内の製紙業は、生産コストに占めるエネルギーの割合が高いことが収益を圧迫し、国内では価格転嫁が進まないこと、更には輸出や海外事業の比率が低いために足元の円安のメリットが得られず、むしろ円安がコスト増加要因になっていることから、製造業種の中では非常に厳しい収益環境に置かれていると言える。

3.製紙業界の取組み

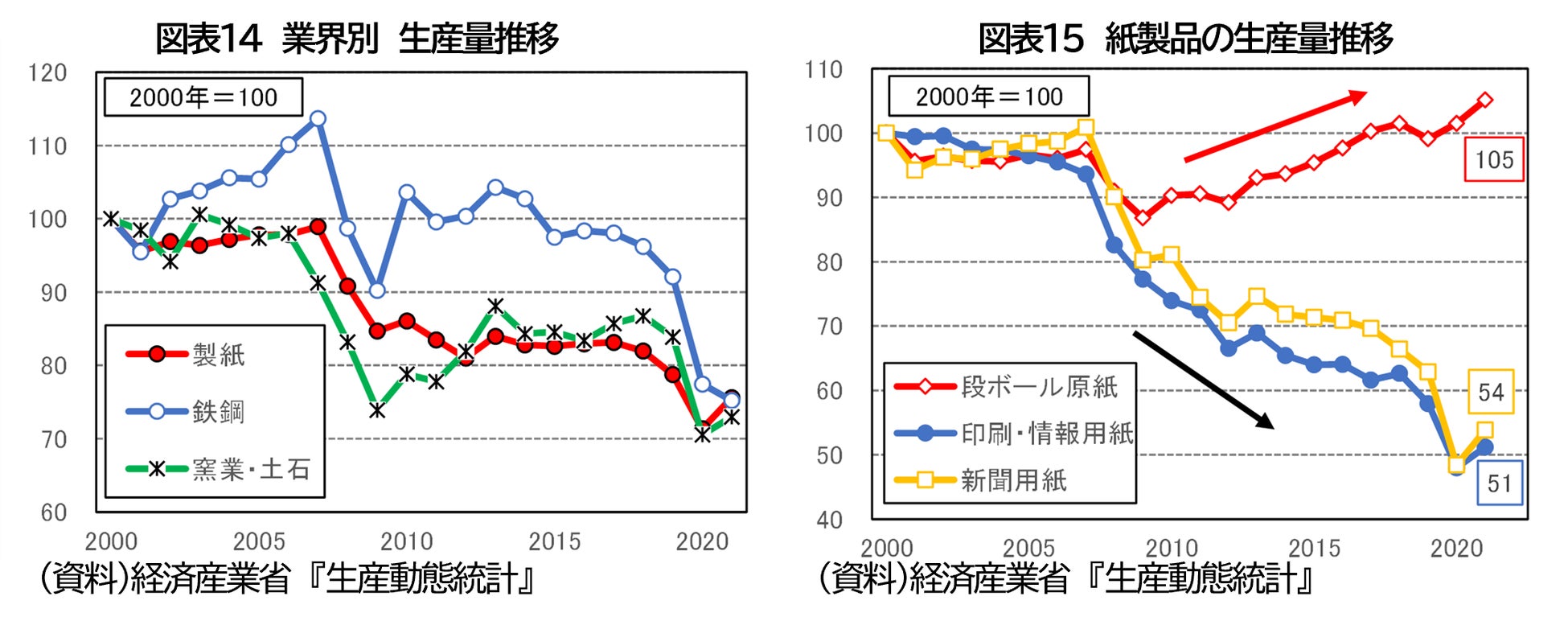

以下では、これまで製紙業界が行ってきた主要製品の構成見直しなど利益確保の取組みについて振り返る。図表14は2000年を基準とした製紙、鉄鋼、窯業・土石の各産業における生産量の推移である。製紙業は2008年のリーマンショック以降に大きく減少した後、回復しないまま、コロナ禍により一段と減少した。但し、製紙業の主要製品別の内訳をみると、印刷・情報用紙や新聞用紙が減少している一方、段ボール原紙は増加している(図表15)。

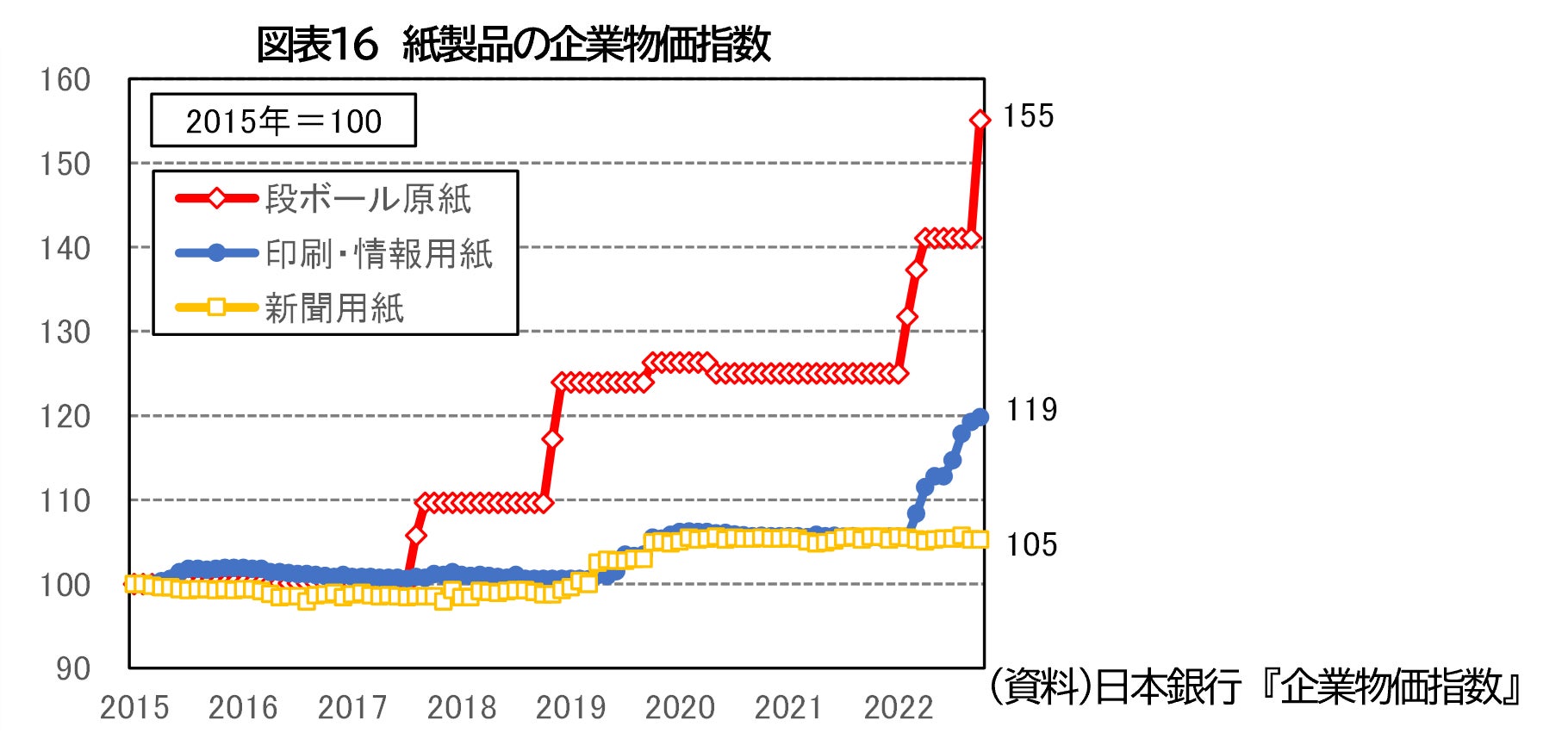

さらに図表16の通り、段ボール原紙の価格は印刷・情報用紙や新聞用紙を上回るペースで上昇している。需要増加を背景に、原料やエネルギーコストが価格に反映されてきたと考えられる。

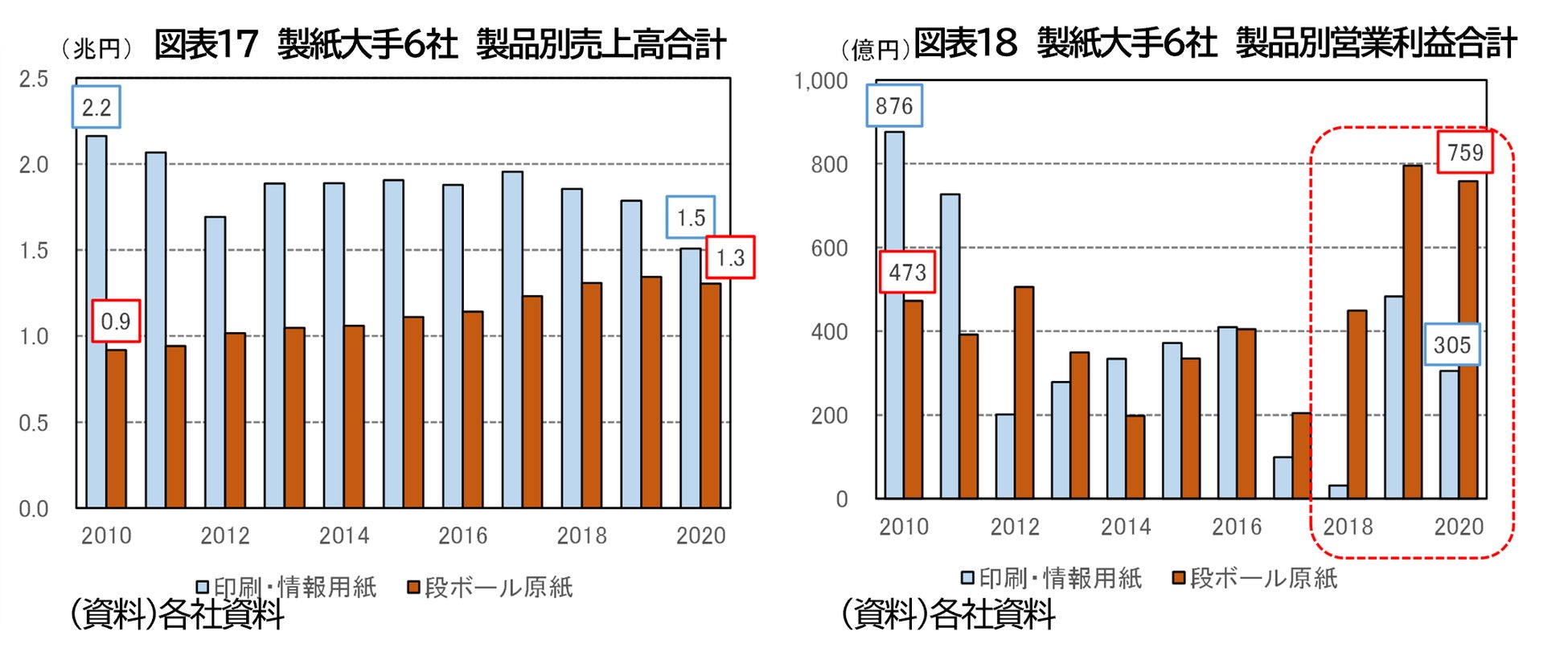

そのような中で製紙大手各社は、印刷・情報用紙から、需要増加の下で価格が上昇している段ボール原紙へ事業構成をシフトさせてきた。図表17と18の通り、セグメント別 売上高・営業利益をみると、過去10年の間に段ボール原紙の営業利益が、印刷・情報用紙の同利益を逆転した。また、段ボール原紙事業の強化だけでなく、パルプ事業などの上流事業や海外事業を積極的に強化している企業もある。

このように、製紙業においても需要構造の変化を踏まえた手は打たれてきたものの、前節で見たような予期せぬ事態が重なった中で、事業に及ぶマイナス影響が他製造業種よりも大きくなった。エネルギー構成の見直しをはじめとする産業構造に関する数多くの課題に取り組む必要性が明らかになったと見ることも出来る。同時に、その対応の巧拙が、製紙業界全体の業績や、個別企業の業績格差に現れてくるだろう。

[1] 売上高1,000億円以上の上場企業として王子ホールディングス㈱、日本製紙㈱、大王製紙㈱、レンゴー㈱、北越コーポレーション㈱、三菱製紙㈱の6社を採用した。[2] 価格を比較する基準として、企業物価指数を採用した。企業物価指数とは、日本銀行が毎月公表する、企業間で売買する物品の価格水準を数値化した物価関連の経済指標をいう。

※ 本レポートは作成時に入手可能なデータに基づく情報を提供するものであり、投資勧誘を目的としたものではありません。また、執筆者個人の見解であり、当社の公式見解ではありません。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)