三井住友信託銀行株式会社のプレスリリース

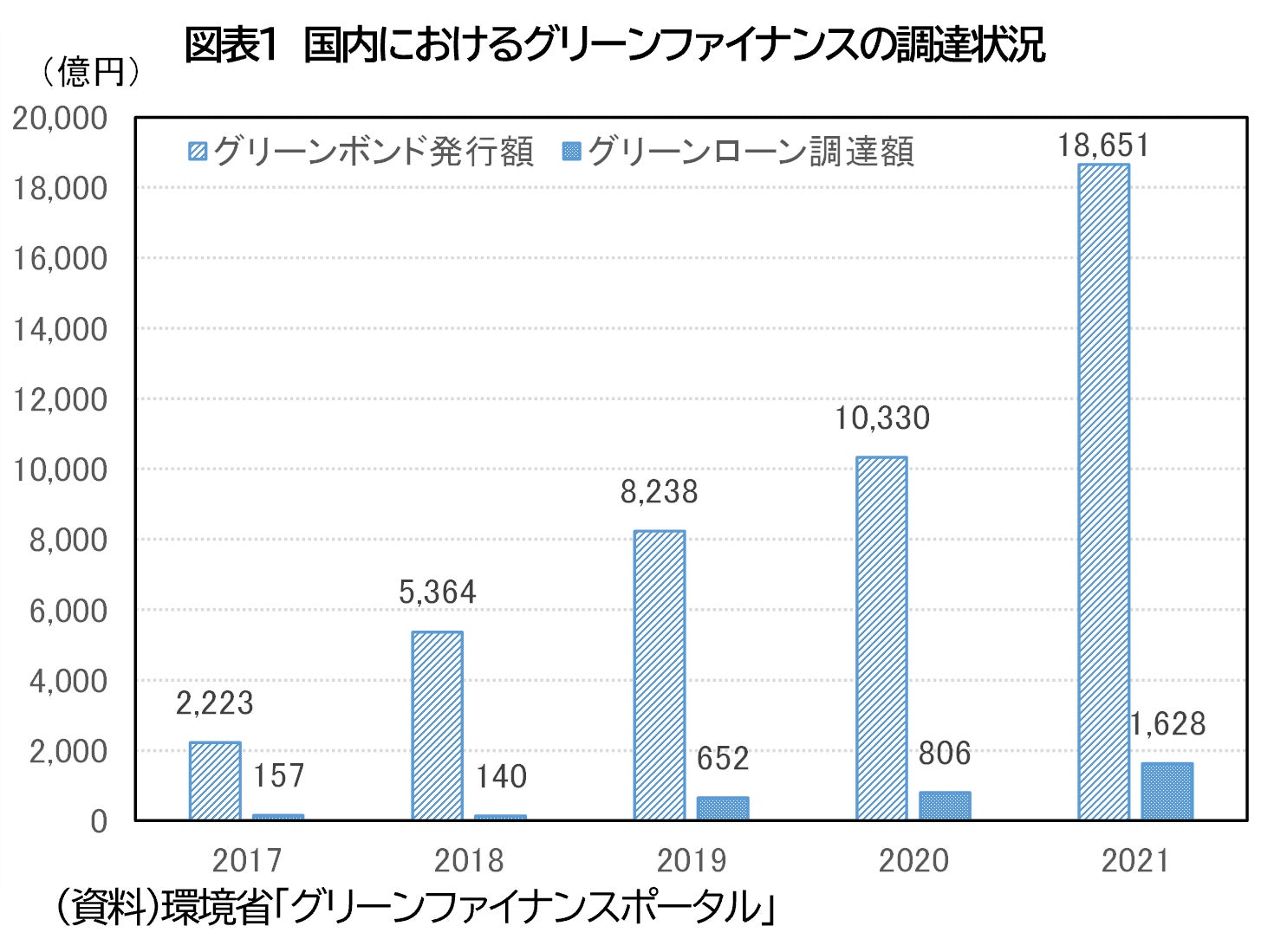

2021年の調達額は、グリーンボンドが前年比81%増、グリーンローンが同102%増と急拡大している。

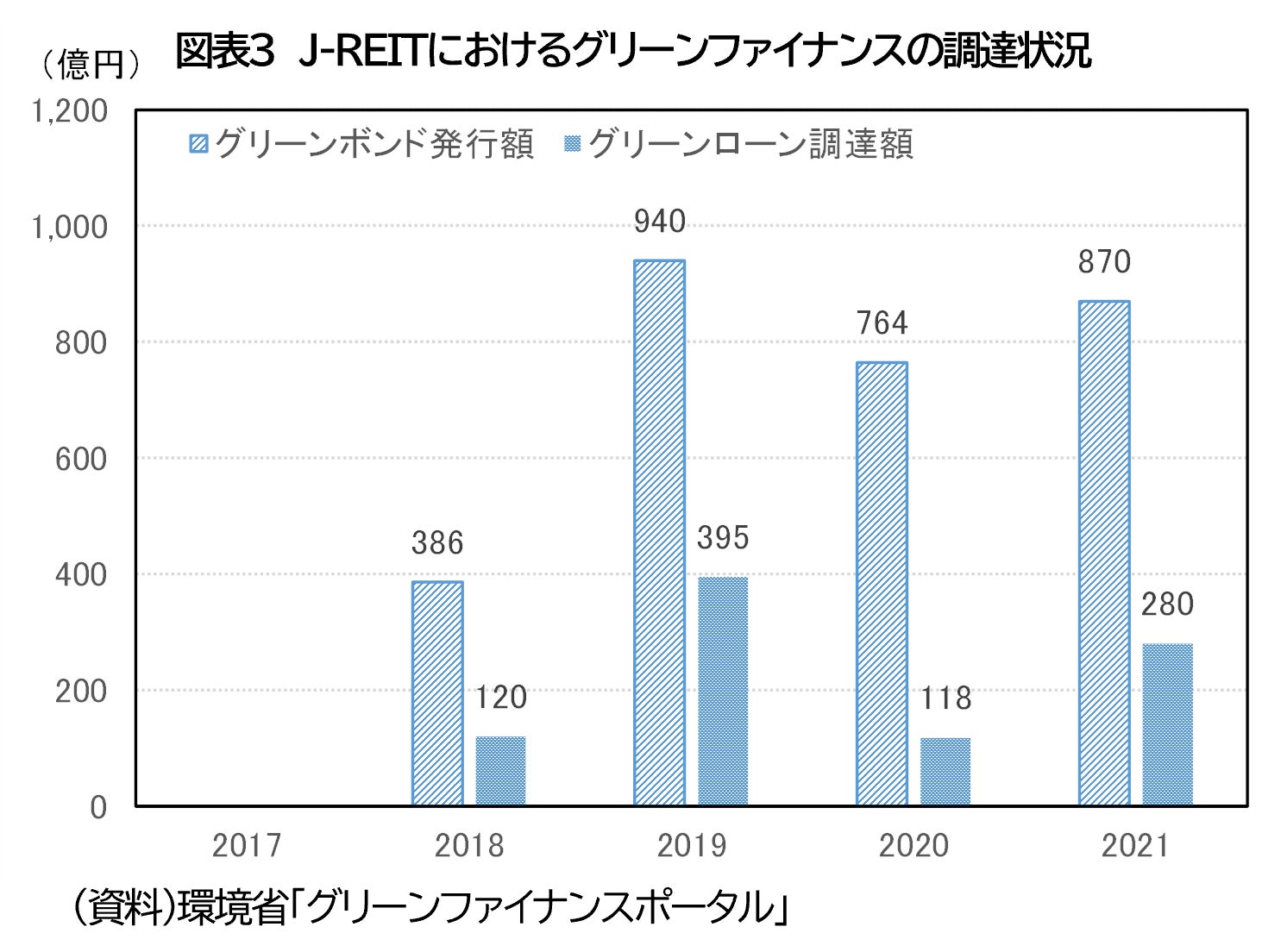

不動産投資信託(J-REIT)でも、中長期的に安定した資産運用を行う観点から環境に配慮した不動産への意識が高く、運用資産の省エネ化や温室効果ガス排出量削減に取り組む。省エネルギー化など環境性能の高いグリーンビルディングを対象とするグリーンボンドの発行金額は、J-REITが約5割を占めるまでに至り、今後のグリーンファイナンス市場の発展を考察する上で、J-REITの動向を確認する重要性は高い。2022年3月時点のJ-REITの有利子負債のうち、グリーンファイナンスが占める割合は4%に留まるが、グリーンファイナンスに必要な環境認証の取得割合が保有物件総額の6割に達することを踏まえると、グリーンファイナンスの拡大余地は十分にある。グリーンファイナンス拡大には、環境認証やグリーン評価の取得、電力消費量・CO2排出量のモニタリング体制整備など、コストや時間が課題だが、J-REITの運用会社でも体制整備が進んでいることから、今後はグリーンファイナンスの取り組みも加速していくとみられる。

(1)グリーンファイナンス市場の整備と拡大

2006年に国連が「PRI(責任投資原則)」を提唱して以来、E(環境・Environment)、S(社会・Social)、G(ガバナンス・Governance) の要素を投資判断に組み込む動きが広まっている。世界最大の年金基金である年金積立金管理運用独立行政法人(GPIF)や企業年金連合会がPRIに署名し、2017年7月にGPIFがESG指数に連動した日本株の運用を開始したことなどを契機に、日本でもESG投資についての関心が高まっている。

企業などの資金調達においても、環境に配慮したグリーンファイナンスへの注目が高まっており、環境省が2017年に「グリーンボンドガイドライン」[1] 、2018年に「グリーンローン原則」[2]を策定しルールが整備されたことで、2021年の国内企業等におけるよるグリーンボンドの発行総額は約1兆8,650億円、グリーンローンは1,628億円に達している(図表1)。

[1] 最新版は「グリーンボンドガイドライン(2022年版)」

[2] 2020年にガイドラインが策定され、最新版は「グリーンローンガイドライン(2022年版)」

(2)グリーンファイナンスとは

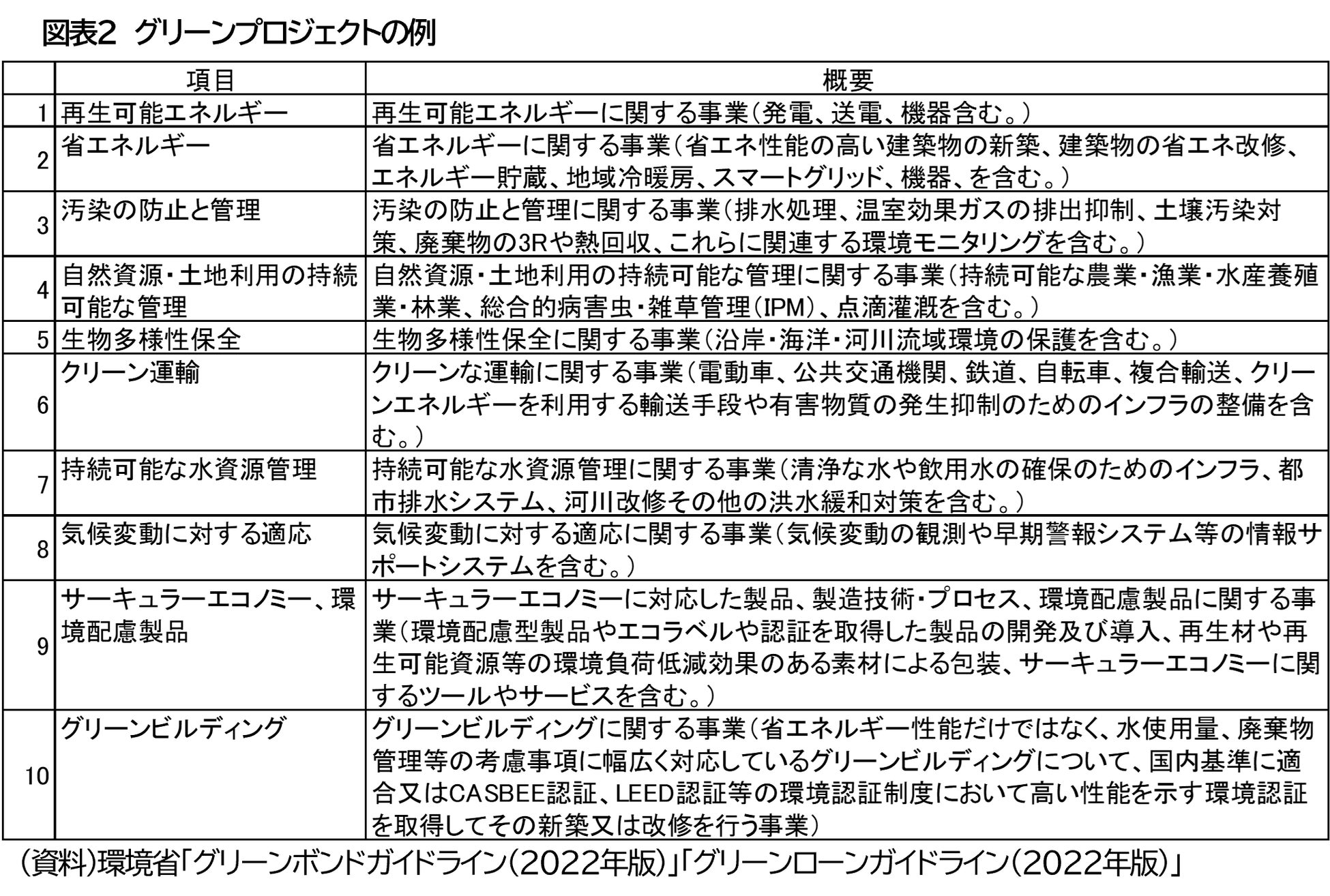

グリーンファイナンスとは、企業や地方自治体等による国内外のグリーンプロジェクトに要する資金調達である。環境省が定める「グリーンボンドガイドライン(2022年版)」および「グリーンローンガイドライン(2022年版)」では、①調達資金の使途がグリーンプロジェクトに限定され、②調達資金が確実に追跡管理され、③それらについて発行後のレポーティングを通じ透明性が確保されることが求められる。具体的には次のようなグリーンプロジェクトが例示されている(図表2)。

2017年から2021年に発行されたグリーンボンドを主な資金使途でみると、再生可能エネルギー関連が51%、省エネルギー化が17%、グリーンビルディングが13%、グリーン輸送が10%となっている。グリーンビルディングを資金使途とするグリーンボンドの発行額を発行体別にみると、J-REITが49%(36社)、不動産が33%(7社)、金融が9%(3社)、交通・運輸が4%(3社)、建設が3%(2社)、小売が1%(1社)と、J-REITが約5割を占めている。

J-REITでは2022年9月時点で運用中の61社のうち36社が2021年までにグリーンボンドの発行実績があり、J-REITはグリーンボンドの主要プレーヤーといえる。

(3)J-REITによるグリーンファイナンスの状況

J-REITでは、LEDなどの省エネルギー化や太陽光パネルの設置、再生可能エネルギーの調達など様々な取り組みを行っている。環境性能に関する認証取得が積極的に進められており、環境性能を満たした物件の取得や既存保有物件の改修工事のために、グリーンボンドやグリーンローンなどのグリーンファイナンスが活用されている(図表3)。

2021までのグリーンボンドの調達事例83件で資金使途を確認してみると、①グリーン適格資産の取得資金またはリファイナンス資金、②省エネルギー化などの改修工事資金またはリファイナンス資金となっており、グリーンファイナンスにおいては、グリーン適格資産であること、すなわち、個々の物件に対する環境認証の取得が必要であることが分かる。次節ではJ-REITによる環境認証の取得状況についてみていく。

2.J-REITの環境認証の状況

(1)環境認証制度

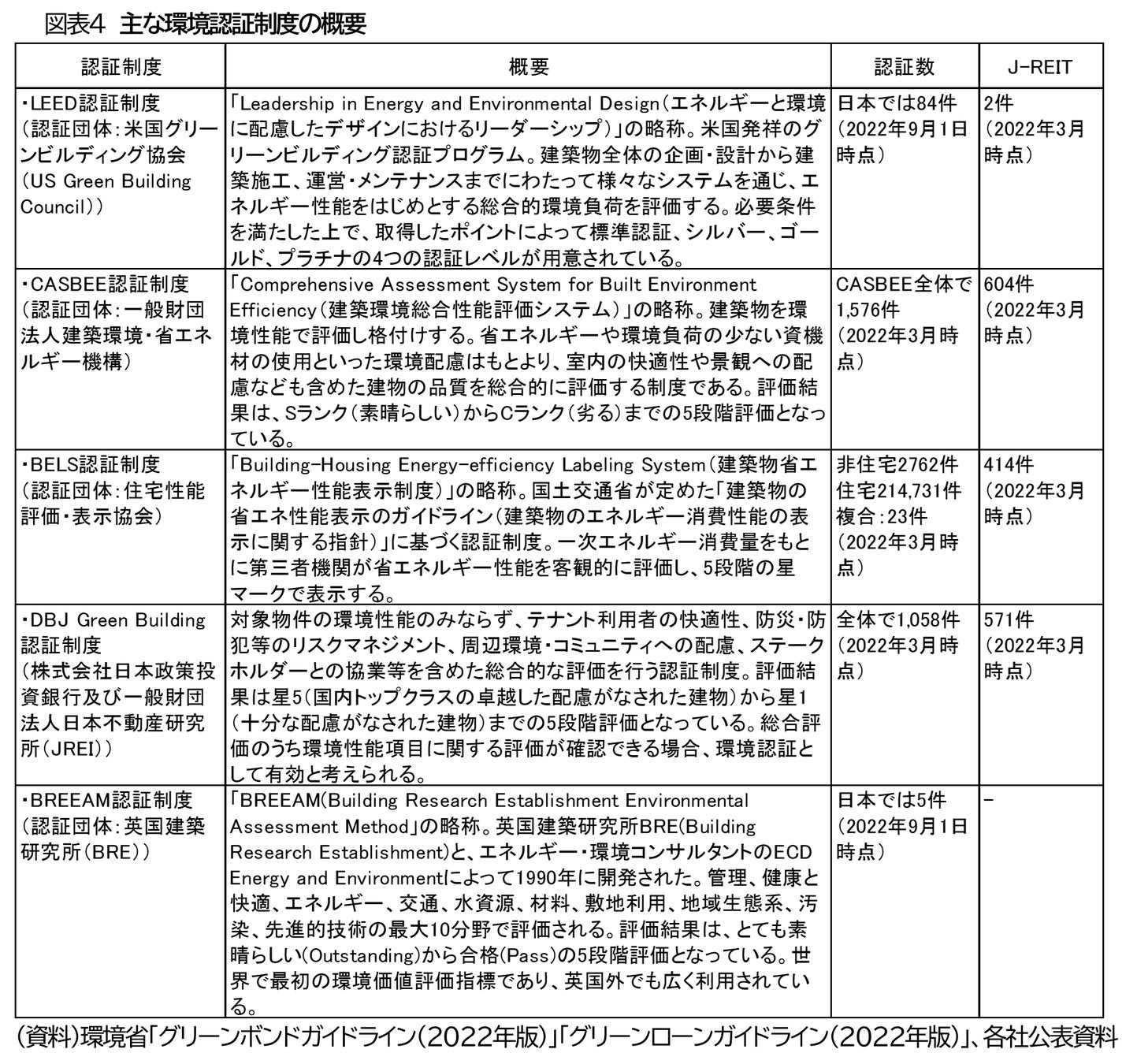

環境省の「グリーンボンドガイドライン(2022年版)」および「グリーンローンガイドライン(2022年版)」によると、明確な環境改善効果をもたらすグリーンプロジェクトの判断指針として、LEED認証制度、CASBEE認証制度、BELS認証制度、DBJ Green Building認証制度、BREEAM認証制度などのグリーンビルディングの認証制度が例示されており、これらの環境認証を取得することでグリーン適格資産として認められることになる。各環境認証制度の概要や認証数は以下の通りである(図表4)。

(2)J-REITによる環境認証の取得状況

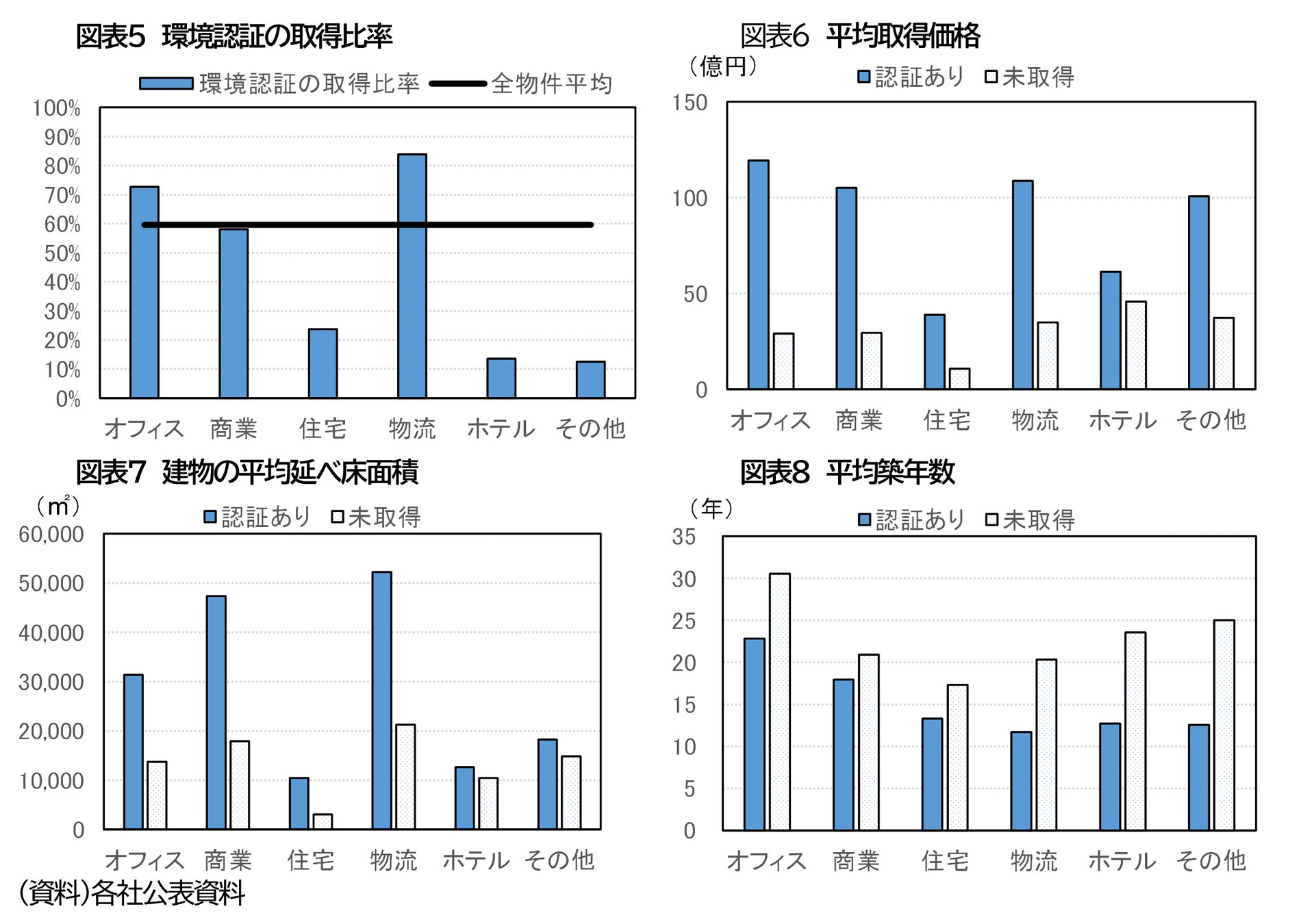

2022年3月末時点でJ-REITが保有する物件について、各社の開示資料から、本稿作成時点までの環境認証の取得状況を調べたところ、J-REIT全体の4,460物件/取得価格約21.5兆円のうち1,270物件/約12.8兆円が環境認証を取得済であることが確認された(図表5)。

環境認証の取得比率は、物件数ベースの28.5%に対し、取得価格ベースでは59.7%となっている。取得比率の水準の違いは、認証を取得している物件が未取得の物件に比べ価格が高いためである(図表6)。これは、認証を取得している物件は、比較的スペックが高い物件であるためと考えられ、実際に物件の規模や築年を比較すると、環境認証を取得している物件は未取得の物件に比べ、延べ床面積が大きく築浅物件が多いことが確認できる(図表7、8)。

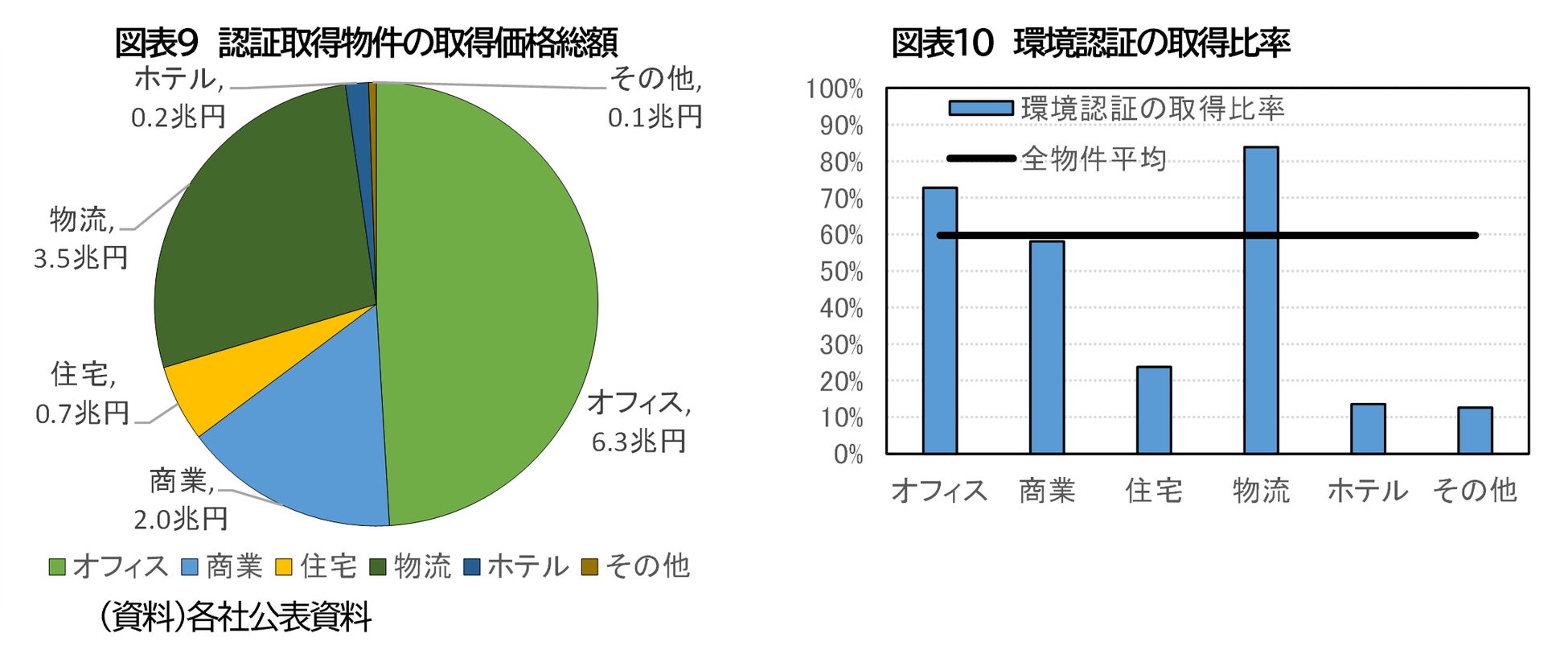

認証取得物件の取得価格総額を用途別にみると、オフィスの6.3兆円、物流施設3.5兆円、商業施設2.0兆円、住宅0.7兆円の順となっている。取得価格ベースでの環境認証の取得比率をみると、物流施設の84%が最も高く、オフィスの73%、商業施設の58%が続いているが、住宅は24%、ホテルは14%とJ-REIT全体の60%より低い(図表9、10)。

取得比率の低い住宅やホテルは平均取得価格や建物延べ床面積が小さいことに加え、環境認証の取得に際してテナント専有部分の改良を行う場合、テナントの理解や協力を得る必要があることが、認証取得の難易度を増す要因となっている。J-REIT各社はテナントに対するして省エネルギー化への啓蒙活動をに積極的に進めていることから取り組んでおり、認証取得比率も高まっていくことが期待されと考えられる。

3.J-REITにおけるグリーンファイナンスの展望

(1)J-REITの資金調達状況

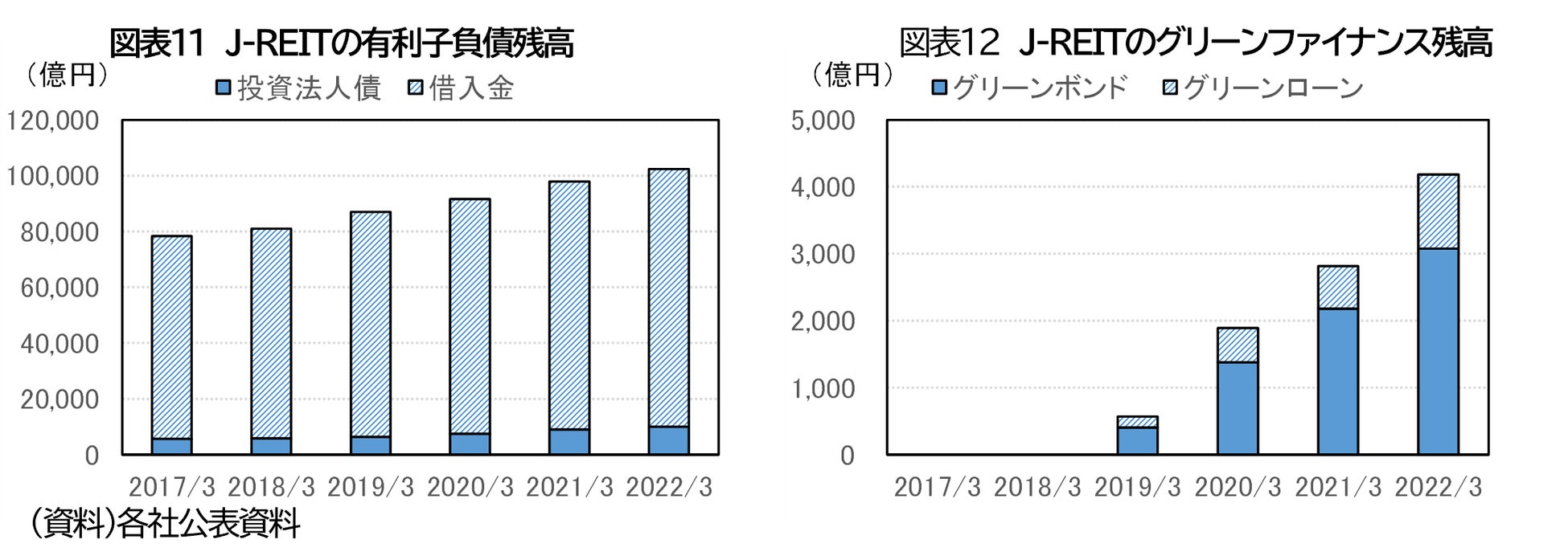

2022年3月末時点でのJ-REITの有利子負債は10兆2,327億円で、内訳では借入金が9兆2,240億円と構成比で90.1%を占め、投資法人債が1兆87億円で同9.9%という構成になっている。投資法人債の構成比は2006年から2009年頃のピーク20%程度から低下が続いていたが、2017年3月の7.3%を底に反転し、2022年3月では9.9%へと上昇しているており、グリーンボンドの発行が開始されたことが投資法人債の構成比の上昇につながっている(図表11、12、)。

J-REITのグリーンファイナンス残高は4,184億円で前年同月比+1,371億円と、J-REITの有利子負債の同+4,472億円のうち31%がグリーンファイナンスで調達され、グリーンファイナンスの内訳ではグリーンローンが1,107億円、グリーンボンドが3,077億円と、借入金より投資法人債が好まれている。投資法人債は発行ごとに格付会社から格付が付与されることから、債券投資目的で購入する金融機関もあり、グリーンボンドは金融機関にとってESG投資の受け皿となるため、メガバンクだけでなく地方銀行や信用金庫などの地域金融機関にも投資家の裾野が広がっている。

(2)J-REITにおけるグリーンファイナンス取組の課題展望

J-REITにおけるグリーンファイナンスは、調達が開始されてから間もないこともあり、有利子負債全体に占める割合は現状4%程度である。既にグリーンファイナンスの対象となるり得るための環境認証をJ-REITの保有物件の約6割で取得していることから、拡大余地は大きいと考えられる。ただしその過程では、新規調達のみならずリファイナンスにおいても以下のような点が障害になる可能性があると考えられる。

グリーンファイナンスによる調達には、①調達資金の使途がグリーンプロジェクトに限定され、②調達資金が確実に追跡管理され、③それらについて発行後のレポーティングを通じ透明性が確保されることが求められる。それらの要件を満たすには、環境認証に加えて、調達スキームに関して格付会社からグリーンボンド評価やグリーンローン評価を取得することや、調達実施後も電力消費量やCO2排出量などについて環境改善効果をモニタリングして定期的になレポーティングするを行う必要があり、一般的な資金調達よりもコストや時間が掛かることが、グリーンファイナンスに取り組む上での障害となる可能性がある。

また、環境認証を取得した既存物件についてのグリーンファイナンスによるリファイナンスをも進めるには、既存借入の借入期間は平均7.5年と長く期限到来までまだ期間があることや、金利の大半は固定化されているため期限前にリファイナンスしようとすると金利固定化の精算コストが生じることも障害となり得る。

すでにJ-REIT61社のうち52社では、不動産会社・ファンドの環境・社会・ガバナンス(ESG)配慮を測るベンチマークであるGRESB(Global Real Estate Sustainability Benchmark)の評価を取得しており、外部からの目線を取り入れる形で体制整備が進んでいる。環境認証を取得した物件に係る取得資金の全てがグリーンファイナンスで調達されるとは限らないが、投資法人債がグリーンボンドに置き換わっていく流れを中心に、今後のJ-REITにおけるグリーンファイナンスの取り組みは加速していくとみられる。

- 本レポートは作成時に入手可能なデータに基づく情報を提供するものであり、投資勧誘を目的としたものではありません。また、執筆者個人の見解であり、当社の公式見解ではありません。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)