カーディフ生命保険株式会社のプレスリリース

約4人に1人がすでにNISAを活用中。“資産運用に意欲あり、でも未着手”は約2割。物価高でも“家を買う派”が依然優勢。一方、住宅ローン返済への不安を持つ人は約5割に

【調査結果 ハイライト】

-

最大の生活不安は、全世代で「物価高」約9割。約7割が節約を実行

-

NISAで資産運用を始めている人は約4人に1人。一方で、全体の約2割が意欲はあっても未着手

-

金融デジタルサービスの利用がさらに浸透。「コード決済」の利用率は全世代で6割超

-

家を“買う派”、約7割。依然としてマイホームへの憧れは強いが、住宅ローン返済への不安を持つ人約5割

-

住宅ローンの借入先の選択理由トップは「金利」。20-30代の約2割は団信の保障内容を重視

-

家を買ってから実感するローン返済の不安。購入後の最大の後悔は「団信の特約*を付けておけばよかった」

※本資料における「団信の特約」とは、死亡・高度障害の保障に上乗せする、がん保障(がんと診断されたらローン残高が0円になる)、脳卒中・急性心筋梗塞保障(所定の状態となったらローン残高が0円になる)、就業不能保障(病気やケガで働けなくなったら一定期間月々のローン返済が保障される)、失業保障(非自発的に失業したら一定期間月々のローン返済が保障される)などの保障を指します。

【調査結果 項目別概要】

1. 最大の生活不安は、全世代で「物価高」約9割。約7割が節約を実行

(図表1-1)

(図表1-2)

-

現在感じている生活不安は「物価高」(86%)、次いで「老後資金」(83%)、「自然災害」(75%)となった(図表1-1)。特に「物価高」に対する不安は、全世代において「老後資金」を超えてトップとなった。

-

物価高・値上げの影響により72%が、いずれかの消費品目において節約を実行していた。「節約をしているもの」のトップは、「外食・飲み会」(31%)、次いで「衣類・ファッション(日常)」(28%)、「普段の食事」(28%)、「電気・ガス・水道」(26%)、「日用品」(23%)」。日々の暮らしに関わり、節約効率の高いもののほか、コロナ禍を経て、行動・消費・購買習慣が変容したことの影響もみられたと推察される(図表1-2)。

-

一方で、「節約したくないもの」のトップは「普段の食事」(18%)、次いで「旅行」(17%)、「記念日・お祝いなどの食事」(13%)。「普段の食事」は、「節約しているもの」「節約したくないもの」のいずれにおいても上位にあり、本当は節約したくはないが、やむなく実施している生活者の実態がうかがえた(図表1-2)。

2. NISAで資産運用を始めている人は約4人に1人。一方で、全体の約2割が意欲はあっても未着手

(図表2-1)

(図表2-2)

※「日ごろのマネー行動」で「将来のために資産運用したいが着手できずにいる」と回答した人

-

日ごろのマネー行動では、「買い物でポイントをためることを意識している(ポイ活など)」(50%)が最も多く、次いで、「キャッシュレス決済を利用」(49%)、「インターネットバンキングを利用」(34%)となった(図表2-1)。

-

「NISA・つみたてNISAでの資産運用」(23%)は約4人に1人が実施しており、本調査を開始した2019年(9%)との比較では+14.6ptと大きく増加した。

-

一方で、全体の16%が、「資産運用への意欲はあるが未着手」である。理由は「投資の知識がない」(54%)、「投資に使うお金がない」(45%)、「損をしそうで怖い」(41%)、「やり方がわからない」(41%)など。資金面のほか、資産運用に対する情報不足が未着手の理由となる反面、「情報がありすぎて最適な方法がわからない」(39%)も挙げられた(図表2-2)。

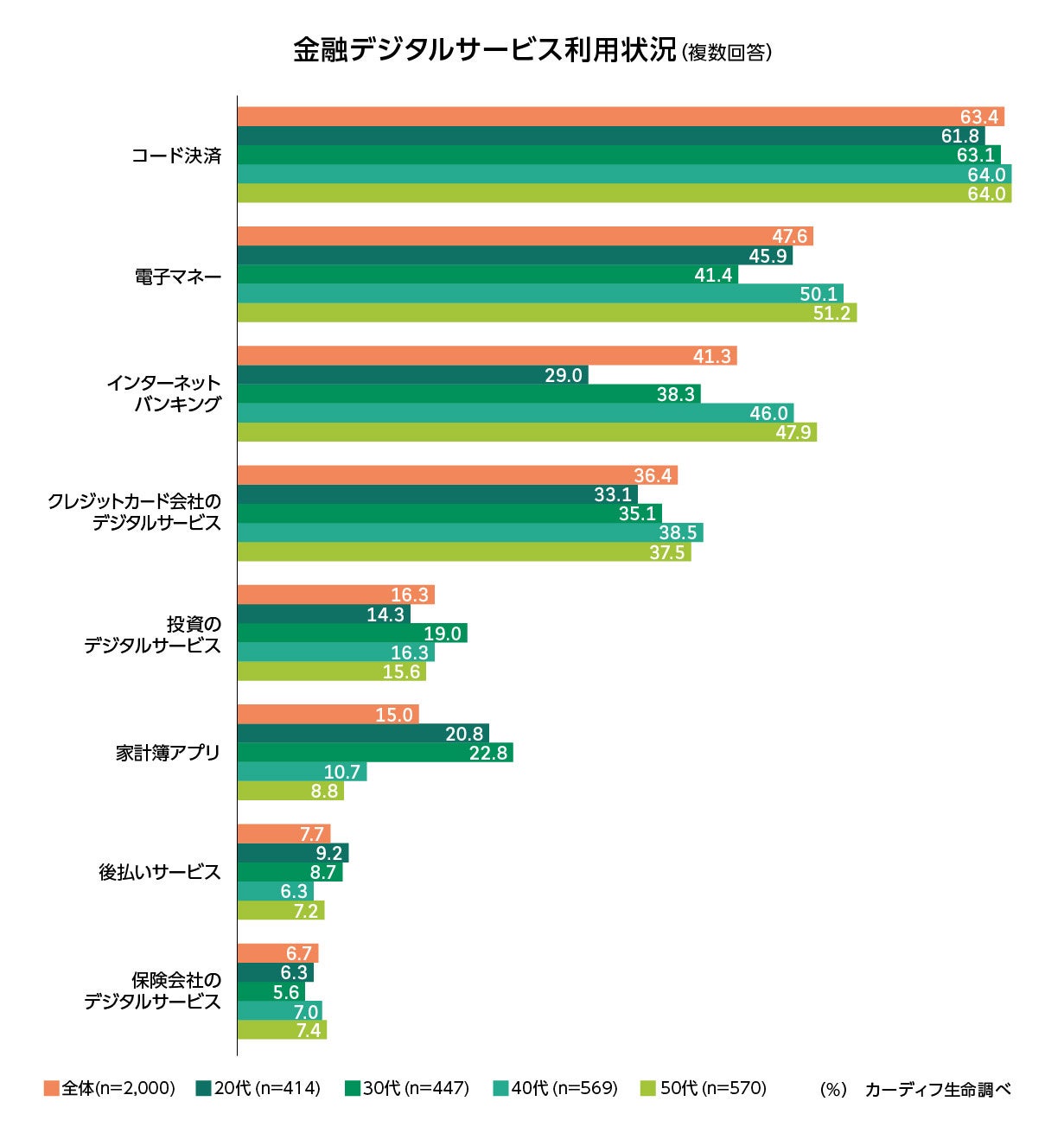

3. 金融デジタルサービスの利用がさらに浸透。「コード決済」の利用率は全世代で6割超

(図表3-1)

※クレジットカード会社のデジタルサービス:利用明細の確認、支払い方法の変更など

※投資のデジタルサービス:株・投資信託、FXなどのインターネットでの購入や管理など

※保険会社のデジタルサービス:契約内容の確認、査定など

(図表3-2)

-

全世代において、金融デジタルサービスの利用が浸透している。利用率トップのサービスは「コード決済」(63%)。「電子マネー」(48%)を超える結果となった(図表3-1)。

-

年代別にみると、20代・30代では「家計簿アプリ」(20代 21%、30代 23%)、40代・50代では「インターネットバンキング」(40代 46%、50代 48%)の利用率が全体平均と比べて約5pt高かった(図表3-1)。

-

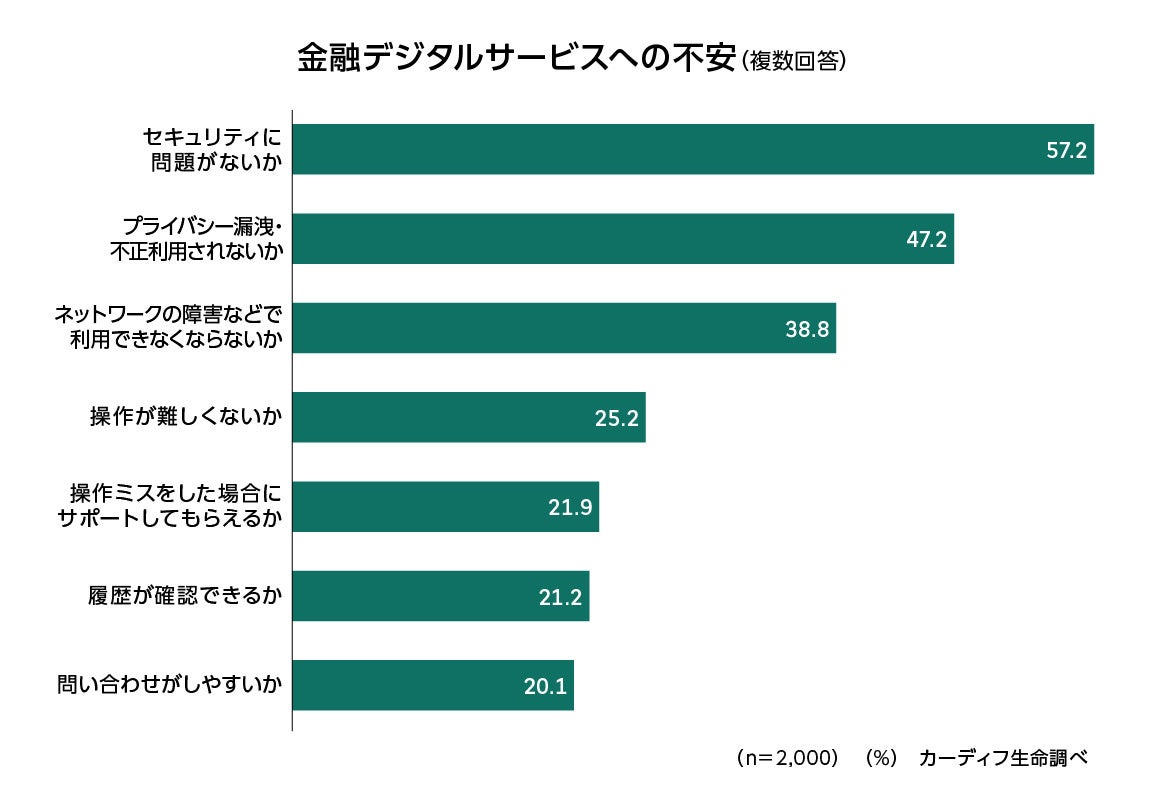

金融デジタルサービスの利用が浸透している一方で、「セキュリティ」(57%)や「プライバシー漏洩・不正利用」(47%)、「ネットワーク障害」(39%)に不安を感じている人が多かった(図表3-2)。

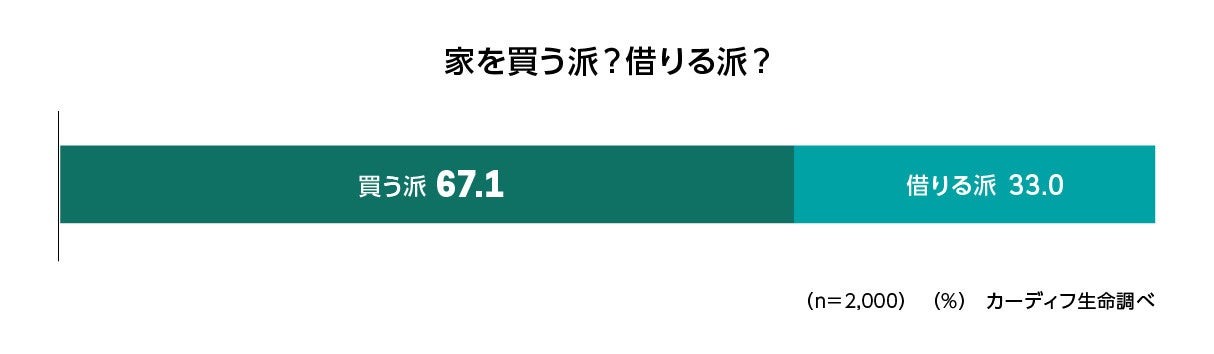

4. 家を“買う派”、約7割。依然としてマイホームへの憧れは強いが、住宅ローン返済への不安を持つ人約5割

(図表4-1)

※回答者は「買う」「どちらかというと買う」「借りる」「どちらかというと借りる」「利用しない・関心がない」から1つを選択

※「買う派」は「買う」「どちらかというと買う」の合計スコア。「借りる」は「借りる」「どちらかというと借りる」の合計スコア。

※「借りる」にはシェアリングやサブスクリプションを含む

(図表4-2)

(図表4-3)

-

約7割の人が家を「買う派」(67%)と回答(図表4-1)。購入希望理由のトップは「自分の家を持ちたいから」(56%)と物価高や住宅価格の高騰が続く中でも、依然としてマイホームへの憧れが強いことがうかがえる。

-

一方で、住宅購入への不安理由トップは「住宅ローン返済への不安」(47%)。特に20代・30代は全体の半数以上が住宅ローン返済に不安を感じている(20代 55%、30代 58%)(図表4-2)。

-

住宅ローン返済不安の理由は「病気・ケガによる収入減」(61%)が最も多く、次いで「急な出費」(39%)、「金利上昇による将来の負担増」(36%)と続く(図表4-3)。

5. 住宅ローンの借入先の選択理由トップは「金利」。20-30代の約2割は団信の保障内容を重視

(図表5-1)

-

住宅ローンの借入先の選択理由は、「金利が低かったから」(36%)が最も多く、次いで「メインバンクだから」(34%)、「住宅販売事業者にすすめられたから」(30%)と続く(図表5-1)。

-

20-30代の15%は「団信の保障内容」を重視しており、全体平均(7%)の2倍超(+7.8pt)となった(図表5-1)。

6. 家を買ってから実感するローン返済の不安。住宅購入後最大の後悔は「団信の特約を付けておけばよかった」

(図表6-1)

(図表6-2)

※「住宅購入後の後悔」で「団信の特約を付けておけばよかった」と回答した人

-

住宅購入後の最大の後悔は、「団信の特約を付けておけばよかった」(40%)(図表6-1)。

-

団信の特約を付けずに後悔した理由として、「ローンの不安が軽減されるから」(33%)、「事故や病気の不安が高まっているから」(33%)、「返済が困難になったときの安心感があるから」(33%)など挙げられた。また「実際に病気・ケガをして返済に困難を感じたから」(18%)、「実際に失業・就業不能となり返済に困難を感じたから」(17%)など、住宅購入後に病気やケガ、失業などによりローン返済に困難を感じた経験から、団信の特約の必要性を再認識した人も多くみられた(図表6-2)。

カーディフ生命保険株式会社 代表取締役社長の中村望は、次のように述べています。

「新型コロナによる行動制限が解除され、人々の意識や行動が再び活発化している一方で、長引く物価上昇が暮らしにも影響を及ぼすなか実施した今回の調査では、最大の不安要素が“物価高”であることが明らかになりました。そうした環境下でも、約7割がマイホームを持ちたいと考えている反面、病気やケガなどにより住宅ローン返済が困難となることを懸念し、長期にわたるローン返済に不安を抱いていることがうかがえます。また調査結果からは、住宅購入後に保障の必要性をあらためて認識する方が多くいらっしゃることも見受けられました。

私たちカーディフ生命の使命は、ひとりでも多くの人が保険によって“予期せぬリスク”から守られ、理想のライフプランの実現に向けて、安心して力強く前進できるよう、保険を通して社会に貢献することです。住宅ローンの保険“団信”を、住宅購入というライフイベントを迎えるよりも早い段階で、より多くの人々に知っていただけるよう努めるとともに、今後も、当社のミッションを具現化する商品・サービスの提供を通じて、新たな価値を創出してまいります」

【調査概要】

1. 調査方法:インターネット調査

2. 調査対象: 20-59歳の男女

3. 調査エリア:全国

4. 有効回答数:2,000名(男性1,015名、女性 985名)

5. 調査実施日:2023年9月15日~19日

6. 調査会社:株式会社インテージ

カーディフ生命保険株式会社について

カーディフ生命保険株式会社は、フランスを本拠とする世界有数の金融グループBNPパリバの保険事業を担うBNPパリバ・カーディフの日本拠点です。主に銀行をパートナーとして、金融機関の商品と保険を組み合わせることで新たな価値をつくりだす「バンカシュアランス」というビジネスモデルで事業を展開しています。特に、住宅ローン返済中にがんと診断された場合、保険金によってローン返済を支援する「がん団信」を日本で初めて開発するなど、団体信用生命保険を主力商品としています。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)