株式会社日立ソリューションズ西日本のプレスリリース

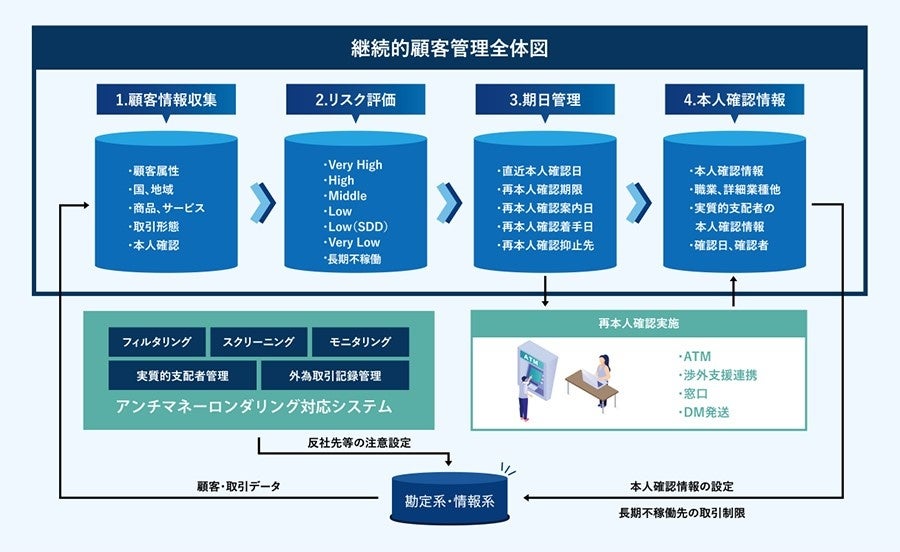

本システムは、マネー・ローンダリング防止対策をするための継続的顧客管理として求められる、顧客情報収集管理からリスク評価、期日管理、本人確認情報記録までの一連の処理をサポートします。

本システムを活用し、大分みらい信用金庫では、金融庁「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」で2024年3月までに求められている継続的顧客管理への対応を進めます。

図1. 「継続的顧客管理システム」のイメージ図

図1. 「継続的顧客管理システム」のイメージ図

■ 背景

大分みらい信用金庫は、継続的顧客管理に必要な業務機能のうち、顧客ごとの精緻なリスク評価、リスクランクおよび直近本人確認日による期日管理、再本人確認の結果管理などの一連した事務手順・実施方法の整理が課題となっていました。並行して、ダイレクトメール(以下、DM)による再本人確認と窓口での特定取引時の本人確認情報をデータベース化し、将来にわたってより効率的かつ効果的に一元的に管理運用できる仕掛けの整備を検討していました。

こうした課題への対応を進める上で、日立ソリューションズ西日本が提供する「事務リスク管理ソリューション/継続的顧客管理システム」が、マネー・ローンダリング防止対策をする上で必要となる機能が総合的にサポートされていることに加え、同社からの事例紹介やコンサルテーションなどの対応力を高く評価し、採用を決定しました。

■ 「事務リスク管理ソリューション/継続的顧客管理システム」の特長

1.精緻なリスク評価を実現

顧客の属性、国・地域、取引形態、商品・サービスなど個々の人の特性に応じた評価手法で、

精緻なリスク評価を実現、リスク評価書と乖離なく全顧客のリスク評価が可能となります。

また全顧客のリスク評価と同時に簡素な顧客管理(SDD※2)対象顧客先、

厳格な顧客管理(EDD※3)対象先、長期不稼働先、安全な顧客先(地公体など)の管理も可能となります。

2.本人確認情報のデータベース化

DMによる再本人確認だけでなく、窓口での特定取引時の本人確認も併せた一元的なデータベース化により、

日次のリスク評価の活用、DM発送の無駄・重複の排除、本人確認情報の履歴管理など、

継続的な顧客管理が可能です。また、法的要件を満たした本人確認記録とアンケートとしての

本人確認記録を区別した管理が可能です。

3.実質的支配者の管理

実質的支配者を人数制限なく管理でき、また同時に将来に向けて本人確認情報や資産状況、

収入状況なども管理できます。

4.再本人確認の不能先管理

DMによる本人確認ができなかった顧客の情報も管理でき、督促DM発送、勘定系取引制限(将来的に)などの

対応が可能となります。

※2 Simplified Due Diligenceの略

※3 Enhanced Due Diligenceの略

■ 「継続的顧客管理システム」について

URL: https://www.hitachi-solutions-west.co.jp/products/finance/aml/continuous_customer/

■ 商品・サービスに関するお問い合わせ先

担当部署: 営業統括本部 金融営業部

担当者: 石川 大介(いしかわ だいすけ)、重久 浩一(しげひさ こういち)

ホームページからのお問い合わせ:https://www.hitachi-solutions-west.co.jp/inquiry/

※ 本文中の会社名、製品名は、それぞれの会社の商標もしくは登録商標です。

※ 製品の改良により、予告なく記載されている仕様が変更になることがあります。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)