三井住友信託銀行株式会社のプレスリリース

夏場の感染拡大でも人出の減少は限定的であり、個人消費は前期⽐+0.3%(4四半期連続で増加)と底堅く推移したこと、設備投資と輸出も増勢を維持したことから、景気の緩やかな回復基調は崩れていないとみる。

足下、政府は10月より全国旅行支援の開始や入国制限の緩和など経済活動の正常化を促す措置を講じている。先行き、海外経済の減速や国内の実質所得のマイナスなどの下押し圧力が続くものの、飲食・宿泊などのサービス消費や、円安が追い風となるインバウンド消費、回復の遅れていた設備投資などで残る正常化余地を頼みに景気回復は続こう。人手不足も相まって、雇用・賃金は増加基調で推移するとみる。以上を踏まえ、実質GDP成長率は2022年度+1.7%、2023年度+1.0%と予測する。

しかし、高インフレ・金融引締めに伴う欧米の景気後退の可能性は高まっており、ゼロコロナ政策堅持による中国の景気減速が長引くことも懸念され、外需の下振れリスクは大きい。国内では、企業コスト上昇の価格転嫁の動きが続いており、賃上げがインフレに追い付かず実質所得のマイナス期間が長期化して、個人消費が腰折れするリスクも高まっている。

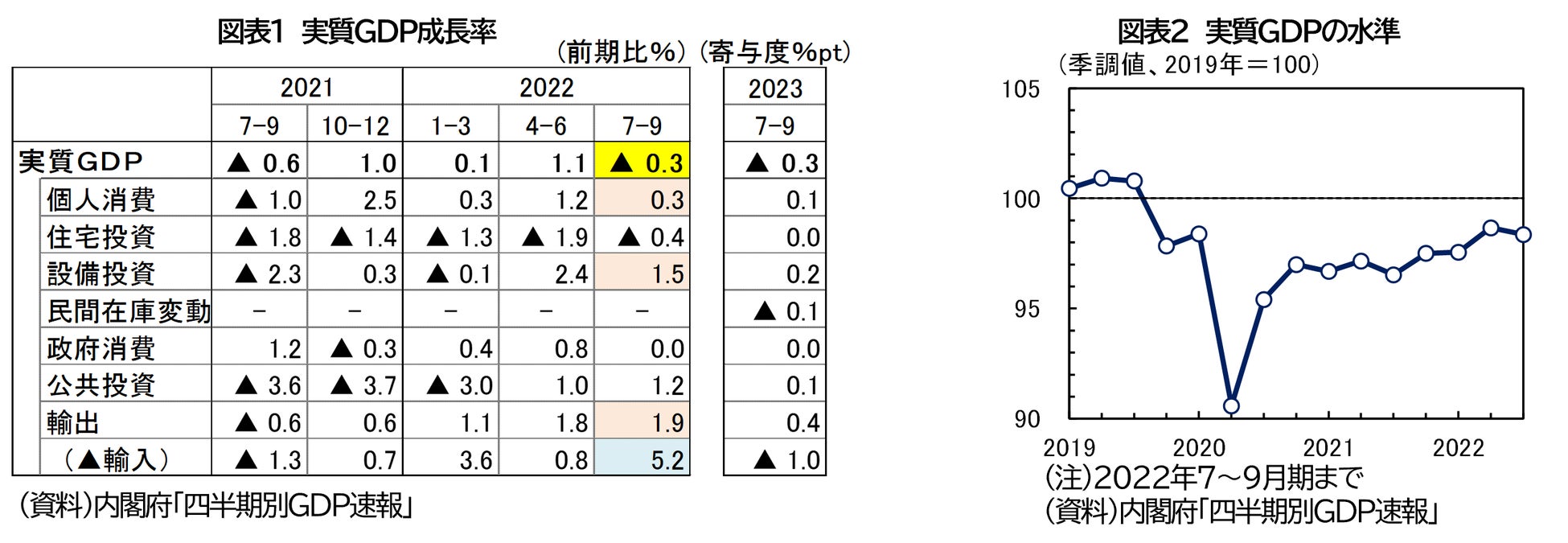

2022年7~9月期の実質GDPは、前期比▲0.3%(年率▲1.2%)と4四半期ぶりのマイナス成長となった(図表1)。海外への広告サービス費用などの一時的な支払増加から控除項目である輸入(前期比+5.2%)が大幅に増加したことが、マイナス成長の主因である。もっとも、その他の需要項目をみると、個人消費(同+0.3%)は夏場の感染拡大の下でも底堅く推移し、設備投資は2四半期連続で増加して持ち直し基調が鮮明となったほか、輸出(同+1.9%)も自動車の供給制約の緩和などを背景に増勢を維持した。主要な需要項目は上向きで推移しており、国内景気の緩やかな回復基調は崩れていないとみる(図表2)。

2.主要国経済の動向と見通し

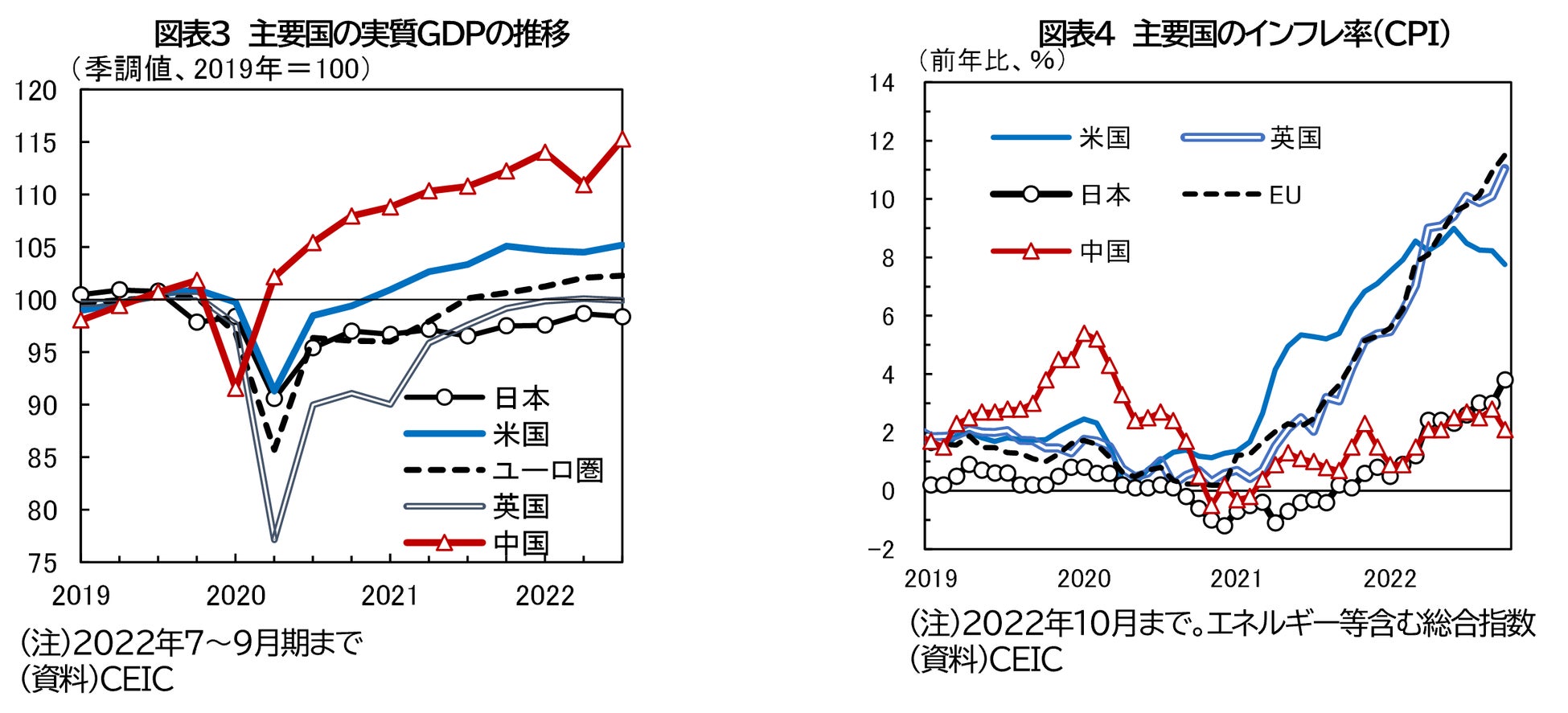

外需環境の前提となる主要国経済は、2022年7~9月期において強弱入り混じる状況であった (図表3)。中国は、前四半期における上海やその周辺地域を中心とした長期間のロックダウンの悪影響が緩和し、前期比ベースでプラス成長に回帰した。米国は、金利感応度の高い住宅投資の減少は続いているが、個人消費や設備投資は底堅く推移しており、実体経済の拡大基調は維持されている。一方、欧州では、英国が高インフレと金融引締めを背景とした個人消費の減少などからマイナス成長になった。ユーロ圏は、辛うじてプラス成長となったものの、主要構成国の多くで減速感が強まった。

10~12月期以降について、欧米では高インフレとインフレ抑制を優先させた金融引締めが景気を下押しする(図表4)。米国は、現時点で実体経済が底堅く推移しており、コモディティ価格のピークアウトやサプライチェーンの混乱緩和、住宅価格の低下などからインフレ率(CPI)は徐々に低下に向かうことから、減速しながらも景気後退は回避すると現時点ではみている。しかし、労働需給のひっ迫で賃金上昇率の高止まりが続いており、サービス価格への上昇圧力はなお高い。11月FOMC後の記者会見でパウエル議長は米政策金利のターミナルレートが9月想定の水準(4.6%)より高いことを示唆し、金融市場は足下で5%前後までの利上げを織り込む。米国経済の景気後退リスクは一段高まったとみる。

また欧州は、ウクライナ危機を背景とした天然ガス高騰の影響で、エネルギー価格を中心としたコストプッシュによるインフレ率の上昇が深刻になっており、インフレ率のピークアウトは未だ見通せない。高インフレと金融引締めによって企業・家計のマインドも悪化しており、2022年末から年明けにかけて欧州は景気後退に陥る蓋然性が高いとみる。

中国は、「ゼロコロナ政策」が堅持される中、足下で再び新規感染者数の増加やロックダウン地域が広がっている。ゼロコロナ政策の継続は、政治的な側面が強いことから、規制の緩和時期は現時点で見通せない。2022年の経済成長率は、目標とされる前年比+5.5%を大幅に下回る+3.0%台前半で着地するとみられ、2023年に入っても低成長が長期化する可能性がある。

したがって、足下で主要国経済は総じて回復基調を維持するが、先行きは景気減速感が強まるとみる。こうした外需環境の変化を踏まえ、以下では日本経済の現状と見通しを示したい。

3.日本経済の現状と見通し

(1)輸出

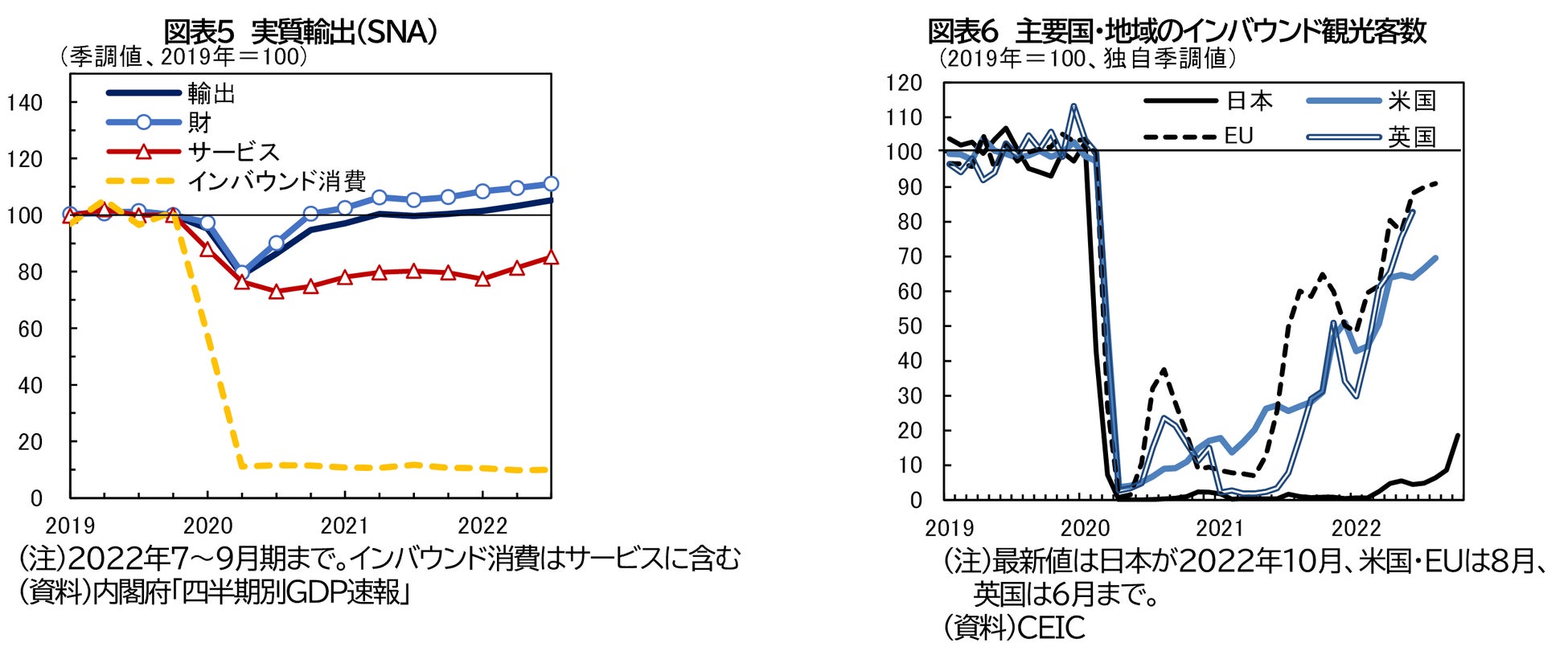

2022年7~9月期の実質輸出(SNA)は、財・サービスともに増加して前期比+1.9%となった(図表5)。財輸出は、仕向国別にみると中国向けがロックダウンの影響緩和から反発し、米国向けや欧州向けも部材供給不足の緩和を受けて自動車や資本財を中心に増加した。サービス輸出も、財輸出の増加に伴う海上貨物輸送の回復などから持ち直しが続いた。

先行き、欧米の高インフレ・金融引締めや中国のゼロコロナ政策の堅持が海外経済の減速感を強めるため、2023年にかけて財輸出の力強い伸びは期待できない。

一方、サービス輸出に関しては、入国制限の緩和に伴うインバウンド消費の拡大が押し上げ要因となる。10月11日以降、3回のワクチン接種または出国前72時間以内の新型コロナ陰性証明の提出を条件に、日本入国後の検査や待機期間が撤廃された。これに伴い、10月の訪日外客数は早速増加ペースが加速した(図表6)。日本よりも早く入国制限措置を緩和してきた欧米主要国・地域は既にコロナ禍前の2019年対比で7割超までインバウンド観光客数が回復している。中国からの観光客の回復は現時点で期待できないが、今般の入国制限の緩和を契機に訪日外客数の回復が勢いづくとみる。以上より、財・サービスの実質輸出(SNA)は、財輸出への下押しが2023年度にかけて続くものの、サービス輸出が下支えとなり、2022年度+4.2%、2023年度+1.4%と予測する。

(2)設備投資

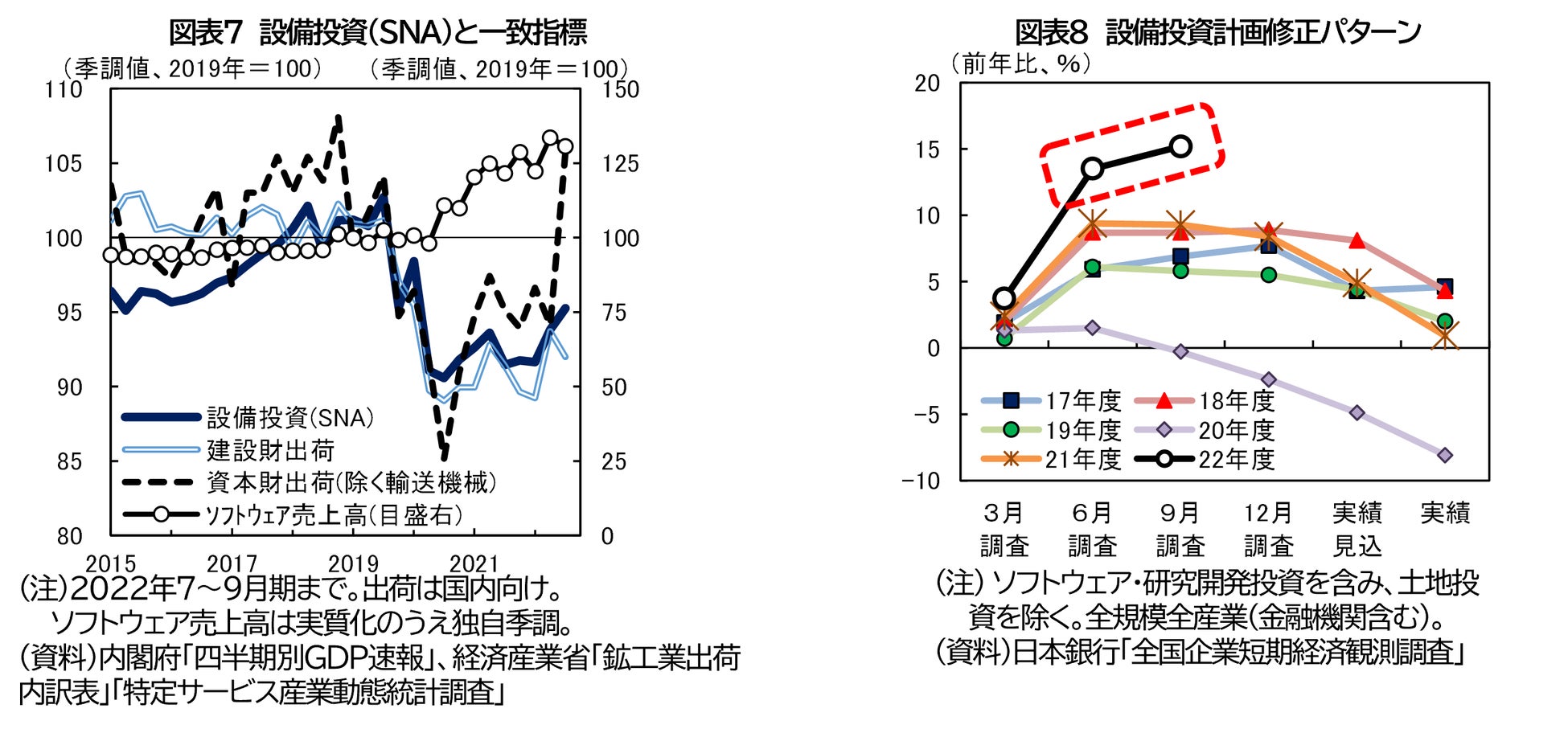

2022年7~9月期の設備投資は、前期比+1.5%と2四半期連続で増加し、持ち直し基調が鮮明となった(図表7)。形態別の動きをみると、機械投資は、足下で新規受注に弱さが見られるが、供給制約の緩和を背景に積み上がった受注残が顕在化してきたものとみられる。また、ソフトウェア投資は、振れを伴いながらも高水準で推移している。建設投資は、機械投資に比べて弱い状況が続いており、建築コストの上昇などが重石となっている可能性がある。日銀短観の9月調査では、2022年度の設備投資計画が、例年とは異なり上方修正された(図表8)。企業コストの上昇が設備投資額を押し上げたことも考えられるが、それを考慮しても企業の設備投資に対する積極姿勢が窺われる。産業別にみると、6月調査から9月調査にかけて非製造業の上方修正幅が大きくなっており、経済活動の正常化が進んだことが背景にあろう。以上より、設備投資(SNA)は、回復基調が鮮明になってきたことを織り込み、2022年度+3.5%、2023年度+2.9%と予測する。

(3)物価・賃金情勢と金融政策

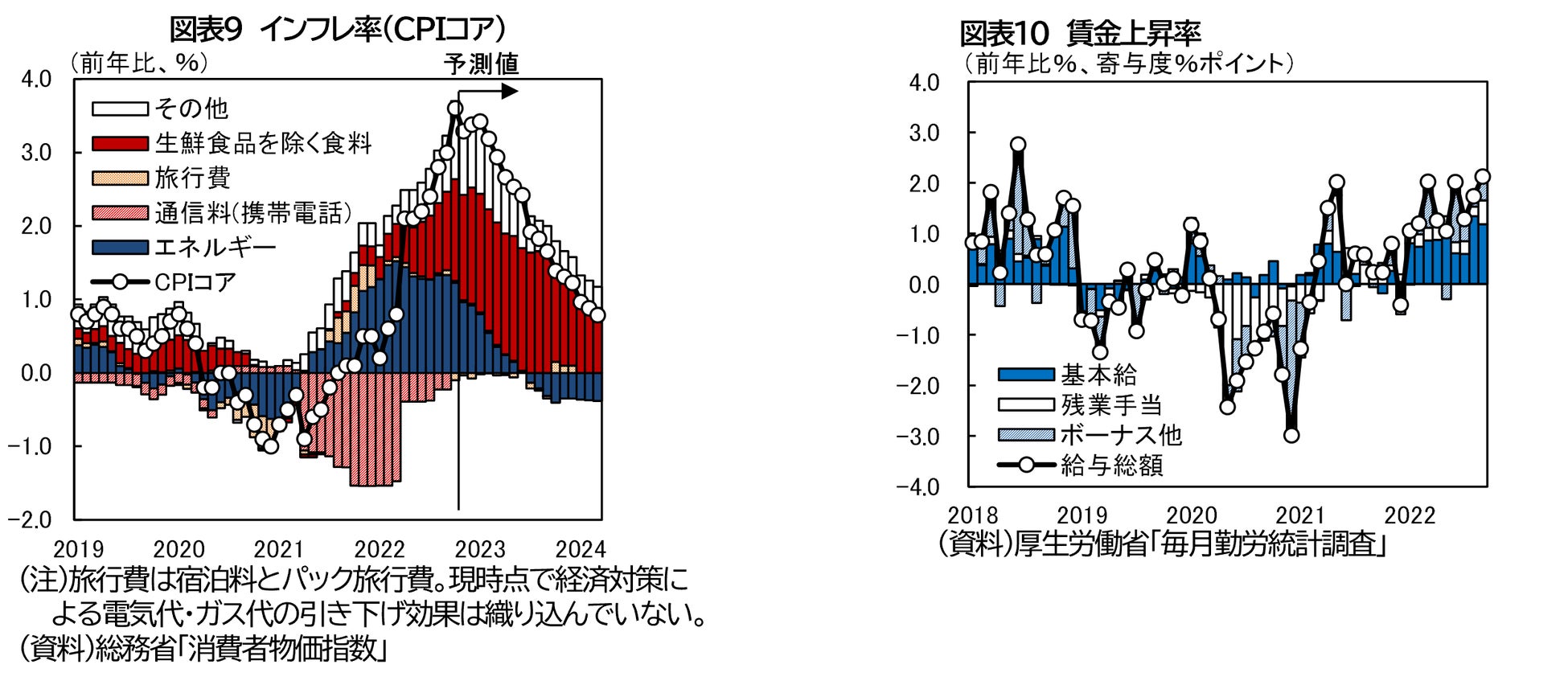

2022年10月のインフレ率(CPIコア)は、前年比+3.6%と3.0%台半ばまで上昇した(図表9)。エネルギー価格の上昇に加え、原材料コスト上昇を背景とした食料品価格へのコスト転嫁が進んだ影響が大きい。加えて、輸入物価上昇に対する円安の寄与が高まる中、電化製品や家具などの耐久財価格の上昇も目立ってきている。

国内のインフレは、あくまでコストプッシュによるものである。既にコモディティ価格はピークアウトしており、エネルギー価格による物価押し上げ寄与は減衰していき、食料品価格へのコスト転嫁の動きも落ち着いていくとみられ、インフレ率は徐々に2.0%以下まで低下していく見込みである。

なお、政府は経済対策(2022年10月28日閣議決定)にて電気代・ガス代の負担軽減策を2023年1~9月にかけて講じることを決定し、電気代については標準世帯で約2割の引き下げ効果が期待されている。一方、一部の電力会社は燃料調達価格の上昇を背景に2023年4月からの値上げを申請しており、引下げ分の相当程度が電気料金の値上げによって相殺される可能性がある。2023年は、政策要因によってインフレ率が大きく変動する可能性が高い。

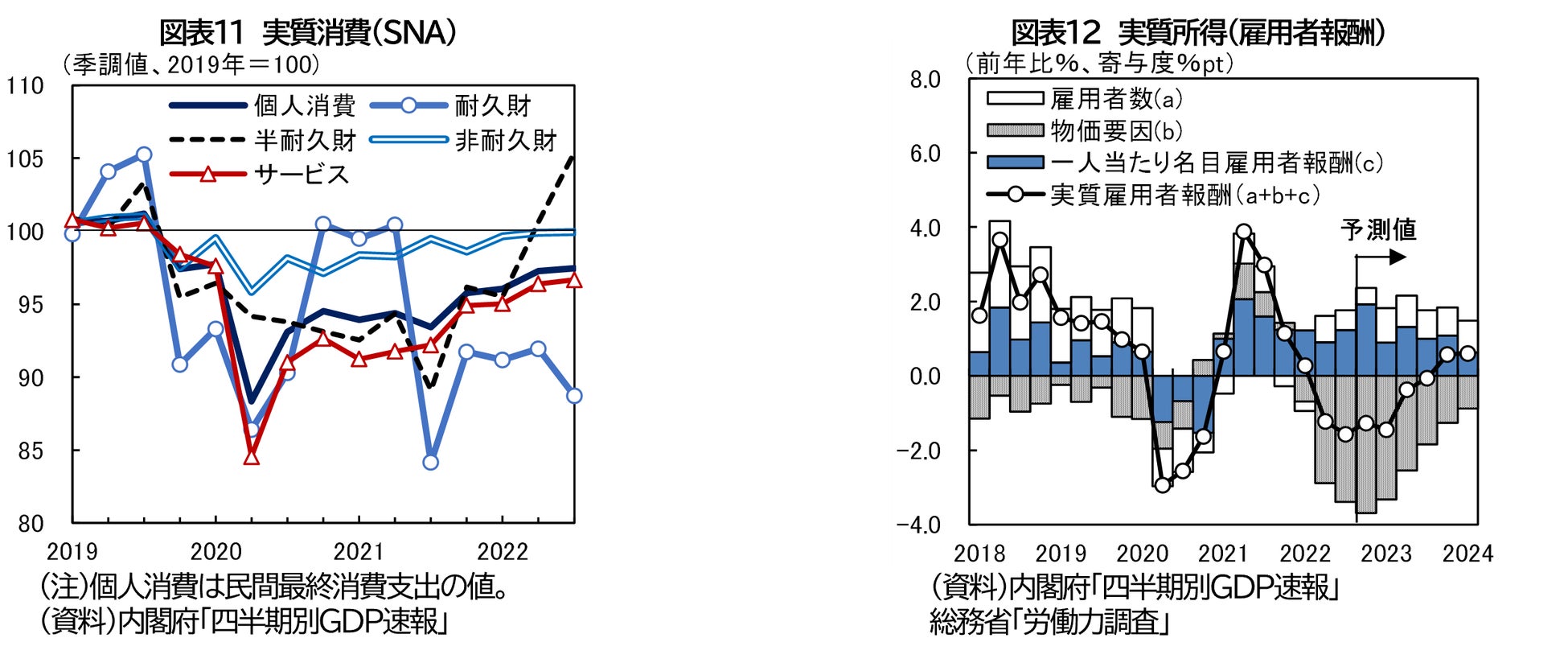

物価の持続的な上昇に不可欠な賃金上昇率は、厚労省の毎月勤労統計における現金給与総額でみると前年比+1.0~2.0%程度で推移している(図表10)。足下の物価上昇や従来からの人手不足、最低賃金の引き上げなどが相まって基本給を中心に増加基調が続いている。先行き、経済活動の正常化が進む下で、名目賃金の増加基調は維持されよう。

但し、日本銀行の物価安定目標2.0%を持続的に達成するには、少なくとも2.0%超の賃金上昇率が維持される必要があろう。現時点で、そのような環境には至っていない。そのため、コストプッシュによって一定期間に亘りインフレ率が実績値で2.0%を超過したとしても、現行の大規模緩和政策(イールドカーブ・コントロール)を引き締めに転換すると判断できる材料は乏しいとみる。したがって、少なくとも黒田総裁の任期中は現行の政策が維持されよう。

しかし、米金利の上昇や急速な円安進行を背景に国内金利には異常な上昇圧力がかかっている。日本銀行は、指値オペによって断固とした金利抑え込みの姿勢を続けているが、債券市場の流動性低下など大規模緩和の副作用への懸念も拡大している。2023年4月以降の新総裁の下では、金融緩和スタンスは維持されようとも、10年国債利回りの変動許容幅の拡大など大規模緩和政策の調整が為される可能性は一段と高まっている。

(4)個人消費

2022年7~9月期の個人消費(SNA)は、前期比+0.3%と4四半期連続で増加した。夏場における新型コロナの感染拡大の下でも、人出の減少幅は限定的なものに留まり、サービス消費の拡大が続いた(図表11)。加えて、外出機会が増える下で、被服などを含む半耐久財も大きく増加した。但し、輸入物価の上昇に伴う耐久財の値上がりを背景に、耐久財消費は下振れた。

足下、新規感染者数は再び増加傾向にあるが、政府が10月11日より需要喚起策として全国旅行支援を開始したこともあり、人出は底堅く推移している。先行きの個人消費は、引き続き経済活動の活発化に伴うサービス消費の回復によって、緩やかな増加基調が続くとみる。それに伴って、対面型サービス業を中心に雇用の回復も進み、コロナ禍以前からの人手不足や最低賃金の引き上げも相まって、名目賃金は基本給を中心に緩やかな増加基調を維持するとみる。しかし、インフレ率(CPIコア)は前年比+3.0%を超え前回見通しに比べて上振れており、マクロの実質所得がプラスに転じる時期は2023年度後半の見通しへと後ろ倒しになったことから、個人消費への下押し圧力は強まっている(図表12)。

(5)総括

経済見通し全体を総括すると、2022年10~12月期は政府の需要喚起策や入国制限緩和など経済活動の正常化を促す政策を背景に、サービス消費やインバウンド消費(サービス輸出)の回復から前期比+0.6%(年率+2.6%)のプラス成長と予測する。その先も、欧米に比べて、設備投資を筆頭に経済活動の正常化余地が残されていることから、国内景気の回復基調は維持されよう。但し、海外経済の減速や実質所得の減少が重石となり、回復ペースが抑制される状況は続く。以上を踏まえ、日本の実質GDP成長率は、2022年度+1.7%、2023年度+1.0%と予測する。また、実質GDP水準回復のメルクマールとなる2019暦年平均を四半期ベースで回復する時期は2023年度後半と予想する。

4.リスク要因

上述の日本経済の見通しから外れるリスク要因は複数あるが、10月からの全国旅行支援の開始や入国制限の緩和などは、上振れ要因の一部が顕在化した前向きな動きといえよう。

一方、下振れ要因でも顕在化しているものが、複数みられる。欧米では、利上げ開始以降、インフレ率・金融引締めペースが徐々に加速してきた。米国では、コロナ禍で低下した労働参加率の戻りが鈍く、労働需給のひっ迫は依然として続き、賃金上昇率の高止まりによるコア部分、特にサービス価格へのインフレ圧力はなお高い。米インフレ率はピークアウトの動きをみせているものの、サービス価格の上振れによってインフレ率が再び上昇に転じ、米政策金利のターミナルレートが更に切り上がることで、景気後退に陥る可能性は続いている。

中国では、ゼロコロナ政策による大規模なロックダウンによって、経済が大幅に下押しされる状況が繰り返されている。不動産市況の低迷も続いており、想定以上に景気が減速する可能性がある。また、中国内のロックダウンによる物流の混乱からグローバルサプライチェーンを通じて、再び自動車などの日本の生産を下押しすることも考えられる。

国内でも、急速な円安進行によって輸入価格が上昇し、インフレ率が上振れる状況がみられる。この先、コモディティ価格の再上昇によって更なる最終財価格へのコスト転嫁が進めば、実質所得のマイナス幅やその期間が長期化し、個人消費の回復を腰折れさせよう。内外需に対する先行き不透明感が高まれば、設備投資計画が大幅な下方修正を強いられることにもなろう。加えて、冬場の感染拡大により個人消費が下押しされるリスクは依然として残っている。

日本経済は、海外経済の減速や国内の実質所得のマイナスなどの下押し圧力がかかっているものの、欧米に比べて残る経済活動の正常化余地が景気回復持続の頼みの綱となっている。足下のリスク認識としては、上振れ要因よりも下振れ要因の方が大きくなっており、景気回復が腰折れする可能性は高まっている。

- 本レポートは作成時に入手可能なデータに基づく情報を提供するものであり、投資勧誘を目的としたものではありません。また、執筆者個人の見解であり、当社の公式見解ではありません。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)