株式会社日経フィナンシャルトライのプレスリリース

≪調査概要:『自社についての印象に関する意識調査』≫

■調査日 2019年2月15日(金) ~ 2019年2月18日(月)

■調査方法 インターネット調査

■調査人数 1,306人

■調査対象 事業規模50人以下の企業で働く20~60代男女

■モニター提供元 ゼネラルリサーチ

ファクタリングサービスのイメージとは?

「貸金業法」は、消費者金融などノンバンクと呼ばれる貸金業者の行う業務について定める法律として、平成22年6月18日に完全施行されました。

出資法の上限金利は29.2%から20.0%まで引き下げされることとなり、グレーゾーン金利は廃止されたことに加え、それまで行われていた過剰ともいえる貸付に対しては総量規制が導入されるなど、様々な規制が設けられています。

それにより法律上根拠なく支払われていた利息制限法に違反した利息部分を取り戻す過払い金請求が頻発するようになり、倒産する貸金業者も続出しました。

また、貸金業法が施行されたことにより、行き場を失った貸金業者達は10日で3割ものヤミ金業を営む結果となり、その結果、システム金融や手形、小切手金融者などが中小企業の主な資金調達の手段となりました。

貸金業法により規制がかかり、ヤミ金業者を膨大に増やすこととなった上に、全国各地で頻発した過払い金請求により、得をしたのは結局ヤミ金業者と債務整理に対応した弁護士や司法書士です。

その反面で、資金の調達ができなくなった中小企業が苦しい思いをする結果となってしまいました。

そんなヤミ金業者がファクタリングという新たな資金調達の分野に雲隠れし、あたかも正規で優良なファクタリング業者かのように装いつつ、法外な手数料を請求するなど経営者を騙そうとしています。

ファクタリングとは、企業が保有する売掛債権をファクタリング専門業者に売却して現金化することによって、売掛先から売上代金が入金されるより前に資金が調達可能となる手法です。

ファクタリングは融資を行うわけではありませんので、担保や保証人は必要としない信用貸しのようなものです。そのため、実際にファクタリング専門業者の抱える貸し倒れリスクは大きく、買い取った売掛金の代金が売掛先から支払われなかった場合には、そのままファクタリング専門業者の損失となってしまいます。

このリスクが手数料としてあらわれることになるわけですが、決して法外なものではなく、リスクに見合う形で設定されています。

実際、ファクタリングで発生する手数料には、ファクタリング専門業者の利益だけでなく、利用するにあたり必要となる登記の費用や司法書士に対する報酬、交通費といった実費が含まれていることが多く、これらの諸費用だけでも10万円や15万円かかるといったケースも少なくありません。

また、利用金額が大きくなれば、その分手数料として発生する率も低くなるなど、様々な項目を総合した上での決定がなされます。

しかし、ヤミ金業者はこのようなファクタリングの仕組みを利用し、当然のように相場とはかけ離れた手数料を請求し、ファクタリング自体が違法であるような誤解を招く取引を行っています。

実際に、ファクタリングに悪いイメージを持っている方にその理由を聞いてみました。

■ファクタリングサービスにマイナスイメージを持っている理由とは?

・「詐欺的なイメージがある」(大阪府/専業主婦/30代女性)

・「最終的に返済できないようなシステムになってそう」(東京都/自営業・自由業/40代女性)

・「サービスがわかりにくい」(東京都/会社員/40代男性)

経済産業省中小企業庁でも、中小企業は資金調達の方法として借り入れに依存することなく、売掛債権を有効活用することを推奨しています。

売掛債権を利用すれば売掛先などから資金繰りが厳しいのかと勘繰られるのではないか、利用した場合には風評被害が発生するのではないかと心配する中小企業も存在していることを伝えた上で、売掛債権の利用促進は国の施策なので協力して欲しいと呼び掛けています。

さらに、2017年5月には120年ぶりとなる民法改正が実施となり、2020年4月1日から施行される予定です。

この改正のうち、466条(債権の譲渡性)について、改正前は反対の意思表示があれば債権譲渡は無効とされていましたが、改正後は債権譲渡禁止特約が契約の中で特約として付帯され明記されていたとしても、特約自体無効であるとされています。

債権譲渡禁止特約の有無には関係なく債権を自由に譲渡できるということですが、まさに売掛債権を有効活用しやすくなるような国の狙いが反映された部分であると考えられます。

国が中小企業に対し、売掛債権をもっと資金調達に上手く活用してほしいと考えていることのあらわれだと言えるでしょう。

現在は、ファクタリングに対しての法規制や、貸金業者のような登録制度は設けられていません。発生する手数料も、相場はあっても上限などの規制がないため、ヤミ金業者が横行しやすい環境を作ってしまっているとも言えます。

このような事態を懸念し、国会では「ファクタリングに規制をかけるべきだ」という討論がなされました。ただ、ファクタリングに規制がかかれば、貸金業法が施行されたときと同じような状況となり、新たな手法で事業者を騙そうとするヤミ金業者が増えることが予想されます。

ファクタリングは現在、中小・零細企業などを中心として、合理的かつ有効な資金調達の手法として多く利用されている状況です。

現在、中小企業が最も大きな問題として抱えているのは”資金繰り”であり、どのような手法で資金を調達するのか…という点が、最大の課題となっています。

中小企業は、資金ショートをどのように乗り切るのかという局面に、この先もずっと立ち続けることになるため、資金を調達するためのビジネスはなくなることはありません。

もし様々な部分で規制がなされ、これまでのようにファクタリングを利用できない中小・零細企業などが増えれば、やはり貸金業法が施行されたときのように企業倒産を増加させてしまう可能性も出てくるはずです。

実際に、国会で問題として取り上げられているファクタリング専門業者を装う”新型ヤミ金業者”は、「ファクタリングを行います」と宣伝したのにもかかわらず、売掛債権の売買ではなく担保としての融資を行った業者です。

ファクタリングは貸金業ではありませんので、貸金業者としての登録は必要ありませんが、だからこそ売掛債権を担保として貸し付けを行うことは違法な取引となります。

国会をはじめ、一部のメディアや法律事務所などでは、まるでファクタリングそのものが違法行為であるといった短絡的な発言がみられますが、決してファクタリングが違法なのではありません。ファクタリングと偽った貸付行為が違法なのです。

貸金業ではないため、利息制限法や出資法などの金利の上限に縛られることはありません。だからこそ、相場を大きく上回るような手数料設定を行うファクタリング専門業者と取引するべきではありませんし、利用者の立場になって資金調達のサポートをしてくれる優良なファクタリング専門業者の見極めが重要となってきます。

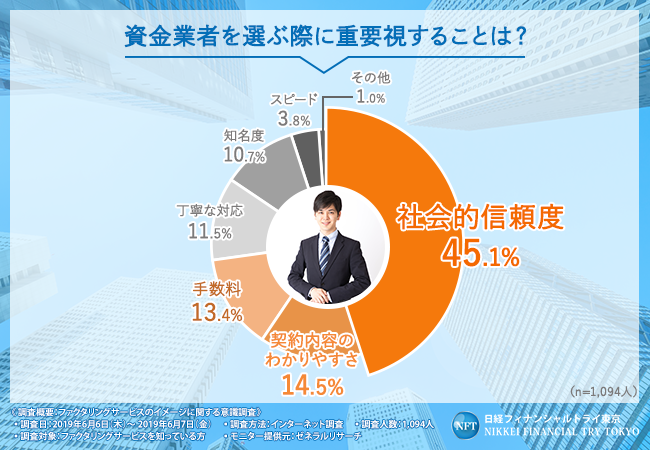

資金業者を選ぶ際に重要視することは?

現在、貸金業界は過払い金の返還請求に加え、個人の借入総額は年収の3分の1までという総量規制の影響により、経営環境は決して良好とは言えません。実際、貸金業者数は年々減少傾向にあり、倒産や廃業という決断を余儀なくされている貸金業者も少なくない状況です。

消費者金融など、貸金業者に対して規制が強化された改正貸金業法が成立してから10年の間に、貸金業者の数は6分の1まで減少、無担保による消費者向けの貸付残高は約4分の1まで激減しています。

中小・零細の貸金業者は倒産が相次ぎ、大手などはメガバンクの傘下につくといった貸金業界も変化を見せる結果となりました。

お金に関する大切な契約をする際は、やはり『社会的信頼度』や『知名度』が重要視されているようです。

一方で、総量規制の縛りを受けない銀行系カードローンなどでは、コンビニATMでも簡単に借り入れや返済ができる上に、テレビコマーシャルなどでも人気の芸能人を採用するなどで、利用者を急増させました。

その結果、今度は銀行による過剰な融資が懸念され、規制を強化する動きもみられます。

貸金業者からの借り入れは制限がかかり、銀行系カードローンも規制を強化し、さらにファクタリングにまで規制をかけるとなれば、中小や零細企業で資金に困った方たちはどこを頼ればよいのでしょう。

資金の調達先として頼るところを失った中小企業は、闇に潜ったヤミ金業者から資金を調達しなければならなくなり、まさに「闇金パラダイス」の時代が訪れるのは確実だと考えられます。

資金を調達したいという需要と、資金を調達するという供給、この2つのバランスが重要です。貸金業法の規制と同様に、ファクタリングまで規制してしまったら、供給するためには、闇に潜るしかないのでしょうか。

そのような時代が訪れてしまったら、今、社会問題となっている振り込め詐欺のような個人を標的とする犯罪が、今度は企業を対象とした社会問題となることも十分に想像できるはずです。

本来、ファクタリングは売掛先から売上代金が回収できなくても、償還請求権なし(ノンリコース)という契約のため、譲渡人が弁済の責任を負うことはありません。

その契約を無視して、責任のない譲渡人に返還請求する取引を行う業者や、譲渡した債権を買い戻しさせるジャンプという取引を行う業者が存在するなど、規制がされていないことでファクタリングとは掛け離れた内容の取引を横行させてしまっています。

このように、ファクタリング業者と名乗りながら、本来のファクタリングとはまったく異なる内容で取引を行うヤミ金業者が多数いるのも事実のため、弱みにつけこむ悪徳業者は厳しく取り締まるべきとも言えます。

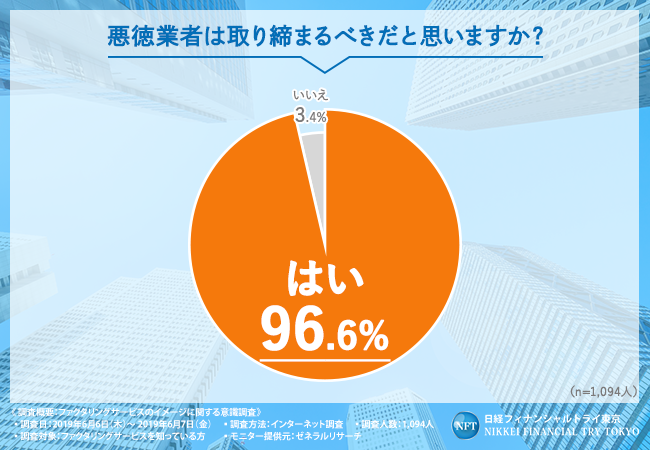

悪徳業者は取り締まるべき?

実際に、「悪徳業者は厳しく取り締まるべきだと思いますか?」という質問したところ、9割以上の方が『はい』と回答しました。

そう考えれば、国会で取り上げられている規制も行ったほうがよいという考えも一理あるといえるでしょう。

しかしそれならば、許可制度を実施し、債権回収会社が業として特定金銭債権の管理や回収を行うことができるサービサー法のような登録制度を設け、弁護士を常駐するなどコンプライアンスを尊重しながらファクタリング業を営むことができる制度を設けるべきと考えられます。

確かに近年では、インターネット上で資金を調達したい事業者と投資家を仲介するクラウドファンディングなど、10年前にはみられなかった新たな資金調達の手法も注目されつつあります。しかし、実際に投資を受けることができる企業がどのくらいいるのか、すぐに資金を調達しなければならない場面に対応できる手法なのかという疑問も残ります。

今後、ファクタリングに対する規制などが強化されることとなり、中小や零細企業の資金調達先がなくなったとしたら、また以前のように倒産率が上がることは目に見えているでしょう。

■株式会社日経フィナンシャルトライ東京

住所:東京都千代田区内神田1丁目18番11号 東京ロイヤルプラザ

https://nikkei-financial.tokyo/

TEL:0120-965-066

EMAIL: info@nikkei-financial.tokyo

■株式会社日経フィナンシャルトライ大阪

住所:大阪市中央区本町橋6-19

https://nikkei-financial.tokyo/osaka/

TEL: 0120-966-291

EMAIL: info@nikkei-financial.tokyo

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)