三井住友DSアセットマネジメント株式会社のプレスリリース

三井住友DSアセットマネジメント株式会社(代表取締役社長 兼 CEO:猿田隆)は、経済イベントや市場動向に関するマーケットレポートを日々発行しております。このたび、マーケットレポート「『過剰流動性相場』って何?」を2020年11月19日に発行いたしましたので、お知らせいたします。

17日、日経平均株価は2万6,000円の大台を回復し、29年ぶりの高値を付けました。今年の株式市場は、春先、新型コロナの感染拡大による経済活動の停滞を背景に大幅に下落しましたが、その後、各国・地域による積極的な金融・財政政策もあり大きく反発しています。その過程で『過剰流動性相場』という言葉を耳にしたことが、多いのではないでしょうか。今日は、この『過剰流動性相場』について考えてみたいと思います。

【ポイント1】危機の後に来る『過剰流動性相場』

■『過剰流動性相場』とは、大幅な金融緩和によって市場にある通貨(流動性)の量が正常な経済活動に必要な水準を大きく上回る状態が継続することによって生まれる相場を言います。

■通常、各国・地域の金融当局は金融政策を通じて物価の安定を図っていますが、景気が著しく悪化しデフレ(物価が継続的に下落する状態)に陥る恐れがある場合、積極的な量的緩和や信用供与などの金融緩和政策を継続することがあります。

■このようにして供給された通貨(流動性)の一部は金融市場に流れ込み、資産価格を上昇させ、通常では説明のつきにくい資産価格を形成することとなります。これが、金余り相場と言われるゆえんです。

【ポイント2】リーマンショック以来の『過剰流動性相場』

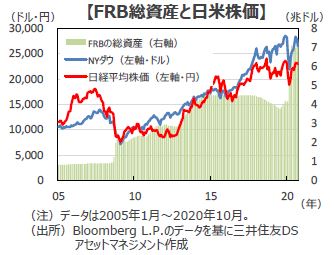

■今回は新型コロナ禍に対応した各国・地域による積極的な金融緩和政策による『過剰流動性相場』ですが、2008年のリーマンショック以来のものとなります。

■リーマンショックは、米国大手投資銀行のリーマン・ブラザーズの経営破綻をきっかけとした世界不況です。各国・地域の金融当局は金融危機を乗り切るため、当時過去最大規模の金融緩和政策を実行しました。米国で2008年から実施された量的緩和政策は2014年まで続き、その間世界の株価は大きく上昇しました。

【今後の展開】今後は業績相場への移行に期待

■『過剰流動性相場』は大幅な金融緩和が終了するとともに終焉を迎えますが、通常は実体経済の回復を背景に株価は引き続き堅調な推移となるため、それが意識されることはあまりありません。但し、『過剰流動性相場』は時としてバブルを生み、その崩壊によって金融ショックを引き起こすこともあります。

■今回の『過剰流動性相場』においても、株価の過熱感が指摘されています。足元の急騰もあって短期的な調整が懸念されますが、金融システムが適正に機能し、新型コロナのワクチン開発が進み経済が正常化に向かえば、実体経済の回復を背景とした業績相場への移行が可能と考えます。

重要な注意事項

・当資料は、情報提供を目的として、三井住友DSアセットマネジメントが作成したものです。特定の投資信託、生命保険、株式、債券等の売買を推奨・勧誘するものではありません。

・当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

・当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

・当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

・当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

・当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

・当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

【三井住友DSアセットマネジメント株式会社について】

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、

一般社団法人第二種金融商品取引業協会

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)