【新機能】過去のシナリオに基づくポートフォリオ分析機能をリリース

合同会社Novalisのプレスリリース

合同会社Novalis(東京都中央区、代表:高見澤秀介)は、個人投資家向けポートフォリオ管理ツール「Lambda」に、シナリオ分析機能を追加しました。

■ ストレステストとは

ストレステストは、「もし〇〇が起きたら」という仮定のもとで、ポートフォリオがどのような影響を受けるかを評価する手法です。資産運用の分野では、主に次の3つの分析手法が用いられます。

1. シナリオ分析

リーマンショックなど、過去の金融危機が再び発生した場合、ポートフォリオの価値がどれだけ下落するか、またS&P500などのベンチマークと比較してどの程度のリターンを生み出せるかを分析します。

2. 仮想シナリオ

ユーザーが想定する未来の市場イベントをシミュレートし、ポートフォリオへの影響を評価します。例えば「次回の米国大統領選で政権交代が起きたら」や「日本の領土にミサイルが着弾したら」といった仮想シナリオを設定できます。

3. リバースシナリオテスト

ポートフォリオが許容できる最大損失から逆算して、その損失がどのような市場状況で発生するかを分析します。例えば、「ポートフォリオが20%の損失を被るのはどのような市場変動か」を逆算することで、潜在的なリスク要因を明確にし、リスク管理戦略の策定に役立てます。

これらの手法を活用することで、現在運用中のポートフォリオのリスク耐性を把握できます。

■ Lambdaにおけるストレステスト

今回リリースした「Lambda」のストレステスト機能は、まずはシナリオ分析に焦点を当てています。具体的にカバーしているシナリオは以下の5つです。

1. アジア通貨危機(1997年)

1997年7月にタイの通貨バーツが急落し、東南アジア全域に広がった金融危機。

2. ドットコムバブル崩壊(2000年)

インターネット関連株の過剰な投機により株価が急騰した後、2000年3月に急落した市場崩壊。

3. リーマンショック(2008年)

2008年9月にリーマン・ブラザーズが破綻し、世界的な経済危機を引き起こしたシナリオ。

4. 福島第一原子力発電所事故(2011年)

2011年3月11日の東日本大震災に伴う原発事故が、経済と市場に深刻な影響を及ぼしたケース。

5. COVID-19パンデミック(2020年)

新型コロナウイルスの世界的な感染拡大により、経済活動が停滞し市場が大きく変動した期間。

これらのシナリオを通じて、個人投資家は自身のポートフォリオが過去の大規模な市場変動に対してどのように反応するかを把握できます。将来的には、これらに加えて仮想シナリオをユーザー間で設定・共有できる機能や、リバースシナリオテストなど、より広範な分析もカバーする予定です。

■ シナリオ分析の評価方法

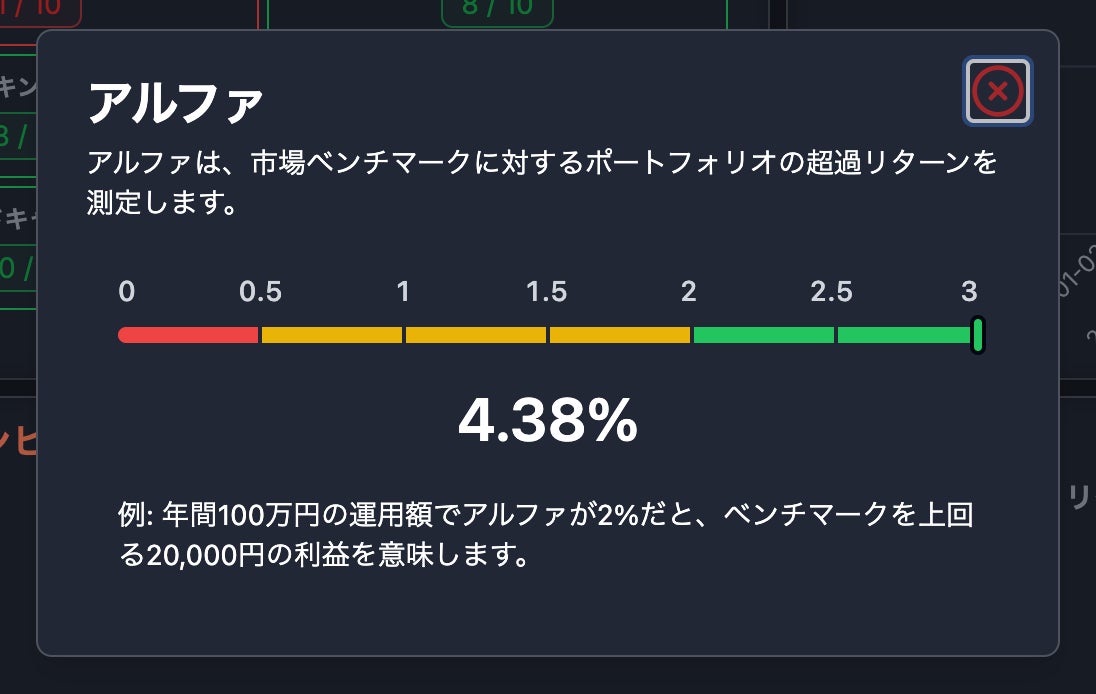

Lambdaでは、選択したシナリオに基づいてポートフォリオを分析し、10の評価項目ごとにそれぞれ10点満点で評価します。これらの合計により、総合スコアが100点満点で算出されます。各評価項目には説明文や具体例を記載しています。

-

年率ボラティリティ – ポートフォリオのリターンの変動幅を年率で示したものです。

-

最大ドローダウン – 投資期間中の資産価値の最大下落率を示します。

-

アルファ – ベンチマークに対してどれだけ超過収益を上げたかを示す指標です。

-

ベータ – ポートフォリオが市場全体の動きに対してどれだけ連動しているかを示します。

-

ソルティノレシオ – 下落リスクを考慮したリスク調整後リターンの指標です。

-

インフォメーションレシオ – ベンチマークに対する超過収益の効率性を示します。

-

トラッキングエラー – ポートフォリオとベンチマークのリターン差の標準偏差を示します。

-

ダウンサイドキャプチャレシオ – 市場下落時にポートフォリオがどの程度下落したかを示します。

-

アップサイドキャプチャレシオ – 市場上昇時にポートフォリオがどの程度上昇したかを示します。

-

カルマーレシオ – 年率リターンを最大ドローダウンで割ったリスク調整後リターンの指標です。

合同会社Novalis

代表者:高見澤 秀介

本社所在地:東京都中央区銀座1-12-4 N&EBLD. 6F

事業内容:生成AI技術を活用した個人投資家向けポートフォリオ管理ツールの提供

URL:https://lambdafinance.ai

免責事項

1. 投資のリスクに関する免責

「Lambda」やその分析ツールは、投資に関するアドバイスや推奨を行うものではなく、最終的な投資判断は投資家自身の責任で行う必要があります。市場の変動や投資商品自体のリスクにより、元本が保証されるものではなく、損失を被る可能性がある点をご理解ください。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)