仮想通貨(暗号資産)の確定申告・会計ツール「クリプトリンク」で、「期末時価評価課税の適用除外」の収支計算に対応しました。

クリプトリンク株式会社のプレスリリース

仮想通貨・暗号資産の収支計算・管理プラットフォームを開発・提供しているクリプトリンク株式会社(本社:埼玉県さいたま市浦和区、代表取締役:酒井孝幸 )は、各暗号資産取引所が提供する、「期末時価評価課税の適用除外」サービスを利用した際の収支計算に対応しました。

「期末時価評価課税の適用除外」とは

法人税法および暗号資産交換業者に関する内閣府令の一部改正に伴い、2024年4月1日(月)より、法人が保有する暗号資産について、一定の条件の下で「期末時価評価課税の適用除外」とすることが認められることになりました。

「期末時価評価課税の適用除外」の詳細はこちら

この改定にともない、国内の暗号資産取引所各社より「期末時価評価課税の適用除外」を行うサービスが開始されました。

該当のサービスは、お持ちの暗号資産を「特定譲渡制限付暗号資産」に区分変更することにより、期末時価評価課税の適用を除外するものとなります。

※サービスの詳細については各社の紹介ページをご参照ください

「期末時価評価課税の適用除外」を行うことによる収支計算上の処理について

「期末時価評価課税の適用除外」サービスを利用することにより、「特定譲渡制限付暗号資産」に区分変更になった後に、期末時価評価課税の対象外になるため、区分変更を行った際にみなし譲渡が発生し、「特定譲渡制限付暗号資産」に該当しなくなった場合には「簿価法」「時価法」のどちらかでみなし譲渡が発生します。

①「特定譲渡制限付暗号資産」に該当することとなった時

該当の暗号資産をみなし譲渡を行い、取得原価と時価との差額で損益が発生する。

②「特定譲渡制限付暗号資産」に該当しないこととなった時

■簿価法の場合

みなし譲渡を行うが損益は発生しない。

簿価で当該暗号資産の取得原価に組み入れる。

■時価法の場合

みなし譲渡を行い損益が発生する。

該当しなくなった時の時価で当該暗号資産の取得原価に組み入れる。

※どちらの処理を選択するかは、顧問税理士や最寄りの税務署にご相談ください。

「期末時価評価課税の適用除外」の利用方法

「期末時価評価課税の適用除外」サービスを利用した際は、以下のように操作を行います。

step1 右上の「別管理通貨一覧」を選択します。

step2 「特定譲渡制限付暗号資産一覧」を選択し、「新規明細の登録」をクリックします。

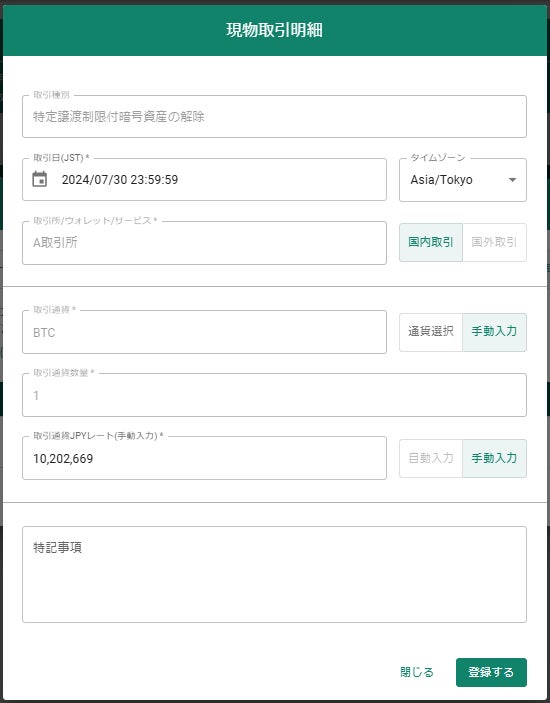

step3 特定譲渡制限付暗号資産の情報を入力します。

step4 特定譲渡制限付暗号資産が登録されます。

step5 登録された暗号資産の情報とみなし譲渡の損益が作成されます。

step6 解除時の設定を行います。

step7 「簿価で受入れ」か「時価で受入れ」かを選択します。

step8 「解除する」をクリックします。

step9 解除時の情報を登録します。

step10 解除の明細が登録されます。

簿価で受入れ:損益は発生しません。

時価で受入れ:損益が発生します。

ご利用可能プラン

「期末時価評価課税の適用除外」機能を利用される場合には以下のプランにてご利用いただけます。

法人通常プラン:19,800円/年額

当サービスについてのお問い合わせはこちら

今後も、ユーザー様にとって利用しやすいサービスを開発してまいりますのでぜひクリプトリンクをご活用いただければ幸いです。

企業情報

クリプトリンク株式会社

URL :https://services.cryptolinc.com/

代表取締役 :酒井孝幸

設立 :2017年12月

所在地 :〒330-0064 埼玉県さいたま市浦和区岸町4-26-15 浦和SHビル4階

X(旧Twitter):URL:https://x.com/cryptolinc

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)