ライフネット生命保険株式会社のプレスリリース

ライフネット生命は開業以来、日本は公的医療保険制度に代表されるような公的保障が充実した社会であることを前提として考え、入院や手術などの必要な保障に特化した医療保険「じぶんへの保険」シリーズを提供してきました。このたび、「安心して、未来世代を育てられる社会」の実現に向け、若い世代に選ばれ続ける保険を目指し、保険期間が10年、20年、30年を選択できる「定期型」の医療保険を開発し、「じぶんへの保険」シリーズのラインナップを強化します。

-

ライフプランが移り変わる若い世代を中心に、医療保険も「定期型」の活用を

NISAやiDeCoなどの登場により、生命保険以外の方法で資産形成がしやすくなった今、改めて、保険の原点は「保障」であるということをライフネット生命は提言します。特に若い世代においては、ライフプランが変動しやすく収入が安定しにくいことを考えても、保険料が低廉な「定期型」で保障を確保することは合理的な選択肢の一つだといえるでしょう。

定期型は更新を迎えると保険料が高くなることをデメリットに捉えられがちですが、貯蓄が充分になってきた・資産形成にめどが立った・子育てがひと段落した、などの、保険に頼る必要がなくなったタイミングで解約をしたり、保障を減らしたりすることで、保険料の負担は調整することができます。実際に、ライフネット生命のご契約者さまは、「子どもが社会人になるため解約する」、「いざという備えが自力でできるようになったため解約する」という保険の使い方を実践しています※1。

つまり、保険は人生の変化や保障の必要性にあわせて定期的に見直すものであり、家族の風景が10年経てば大きく変わるように、10年を一区切りとして保障の持ち方をアップデートすることが大切です。

定期医療保険「じぶんへの保険Z」「じぶんへの保険Zレディース」は、保険期間を10年単位で設定できるだけではなく、終身医療保険「じぶんへの保険3」の特長を引き継いでいます。短期入院に手厚く、保険料の安さを重視する方のためのエコノミーコース、がんや先進医療の保障が欲しい方に向けたおすすめコースの2つから選べるわかりやすさはそのままに、加入時の保険料が抑えられる定期医療保険です。

-

定期医療保険「じぶんへの保険Z」「じぶんへの保険Zレディース」の特長

(商品概要は「参考資料」をご覧ください)

|

1. 定期型のため、加入時の保険料が安い 2. 保険期間が10年単位で設定できる 3. 短期入院に手厚く、ニーズにあわせてコースを選ぶわかりやすさ 日帰り入院含む5日以内の入院でも一律5日分の入院給付金を受け取ることができ、各保障の組み合わせは、ニーズにあわせて2つのコースからお選びいただけます なお、この保険は終身医療保険への移行が可能です。保険期間を更新する際は、その時の健康状態にかかわらず、保障が一生涯続く終身医療保険に切り替えることができます。 |

-

月額保険料

定期医療保険「じぶんへの保険Z」の代表的な月額保険料は以下のとおりです。

保障内容:エコノミーコース 入院給付金日額5,000円/保険期間・保険料払込期間10年

当社は、お客さまがお支払いする保険料のうち、生命保険会社の人件費や店舗等にかかる費用にあたる付加保険料を開示しています。一例として、契約年齢30歳における純保険料と付加保険料の内訳は以下のとおりです。

保障内容:エコノミーコース 入院給付金日額5,000円/保険期間・保険料払込期間10年

なお、他保険商品における保険料の内訳(代表例)は、ウェブサイトでご覧いただけます。

https://www.lifenet-seimei.co.jp/about/

-

日本人は保険に入りすぎている、「保険依存」の状態

ライフネット生命は、「ライフネットの生命保険マニフェスト」を基本の考え方としており、保険商品の開発時に大事とするポイントを3つ掲げています。

このように、ライフネット生命が保障内容を過剰にしないことや、生命保険料を抑えることを重視している理由は、日本人は公的医療保険制度に代表されるような公的保障が充実した社会に生きながらも、「保険依存」にあると考えるからです。

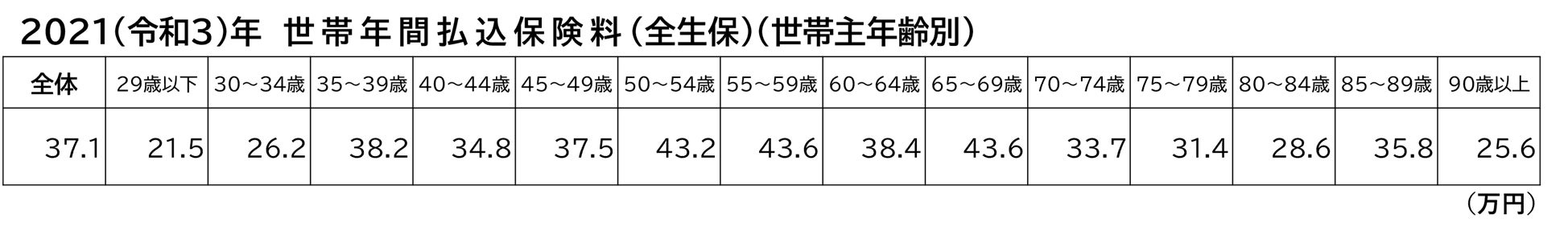

生命保険の世帯加入率※2は全体で89.8%、30~34歳においては90%を超えています。そのうえ、世帯年間払込保険料は全体で平均37.1万円にのぼり、30~34歳においても平均26.2万円、つまり、30代前半でも月々約21,833円を保険料として支払っている状況です。保険料の負担は世帯年収において6.7%を占め、負担は小さいとはいえません。手取り収入で考えると、さらに大きな支出であることが想像できます。

*全生保は民保(かんぽ生命を含む)、簡保、JA、県民共済·生協等を含む 90歳以上はサンプルが30未満

-

保険のことがわからないと思っているから、人を介して生命保険に加入する

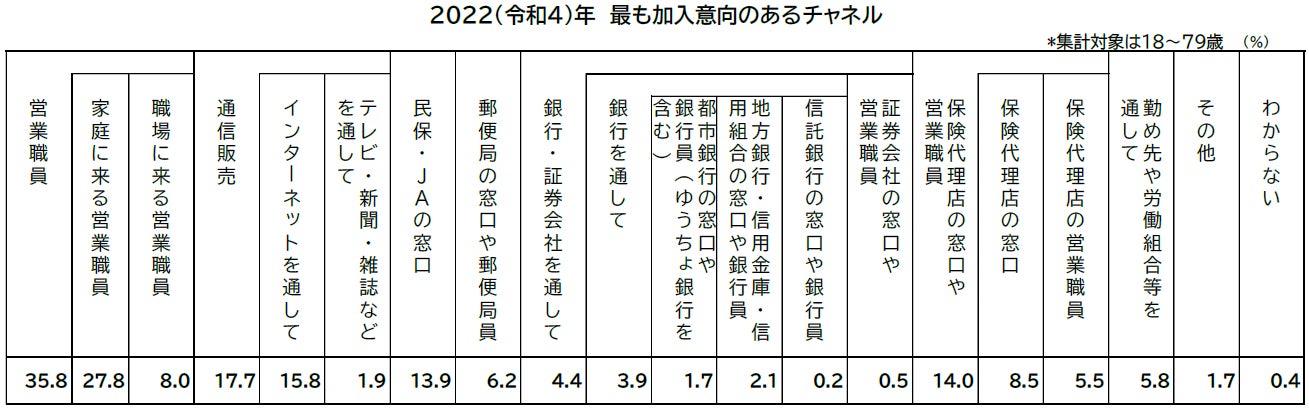

一方、保険に関する知識の自己評価について、70.8%の人が「詳しくない」と回答しています※3。20代男性の79.1%、女性の85.2%、30代男性の69.8%、女性の77.9%が保険に関して「詳しくない」という自己評価でした。「詳しくない」という認識にもかかわらず、多くの人が生命保険に加入している実態がうかがえます。また、「加入方法に対する意向(対面・非対面)」では、59%が「対面」を望んでおり、自身で保険商品の選定や手続きを行うことが前提となる通信販売を加入意向のあるチャネルとして選んだ人は17.7%にとどまっています。

つまり、日本の現状は、保険のことがわからないため人を介して生命保険に加入し、年間で平均して37.1万円の保険料を払っている、とまとめることができるでしょう。保険料が家計に与えるインパクトは年収が少ないほど大きく、年収300万円未満の世帯においては、年間払込保険料は年収の11%以上にもおよび※4、加えて、社会保険料を納めているわけですから、日本人が「保険依存」にあり、「保険に入りすぎている」というのも極論ではないといえるのではないでしょうか。

*全生保は民保(かんぽ生命を含む)、簡保、JA、県民共済·生協等を含む

-

保険とお金を増やすことは分けて考えることを、当たり前にしたい

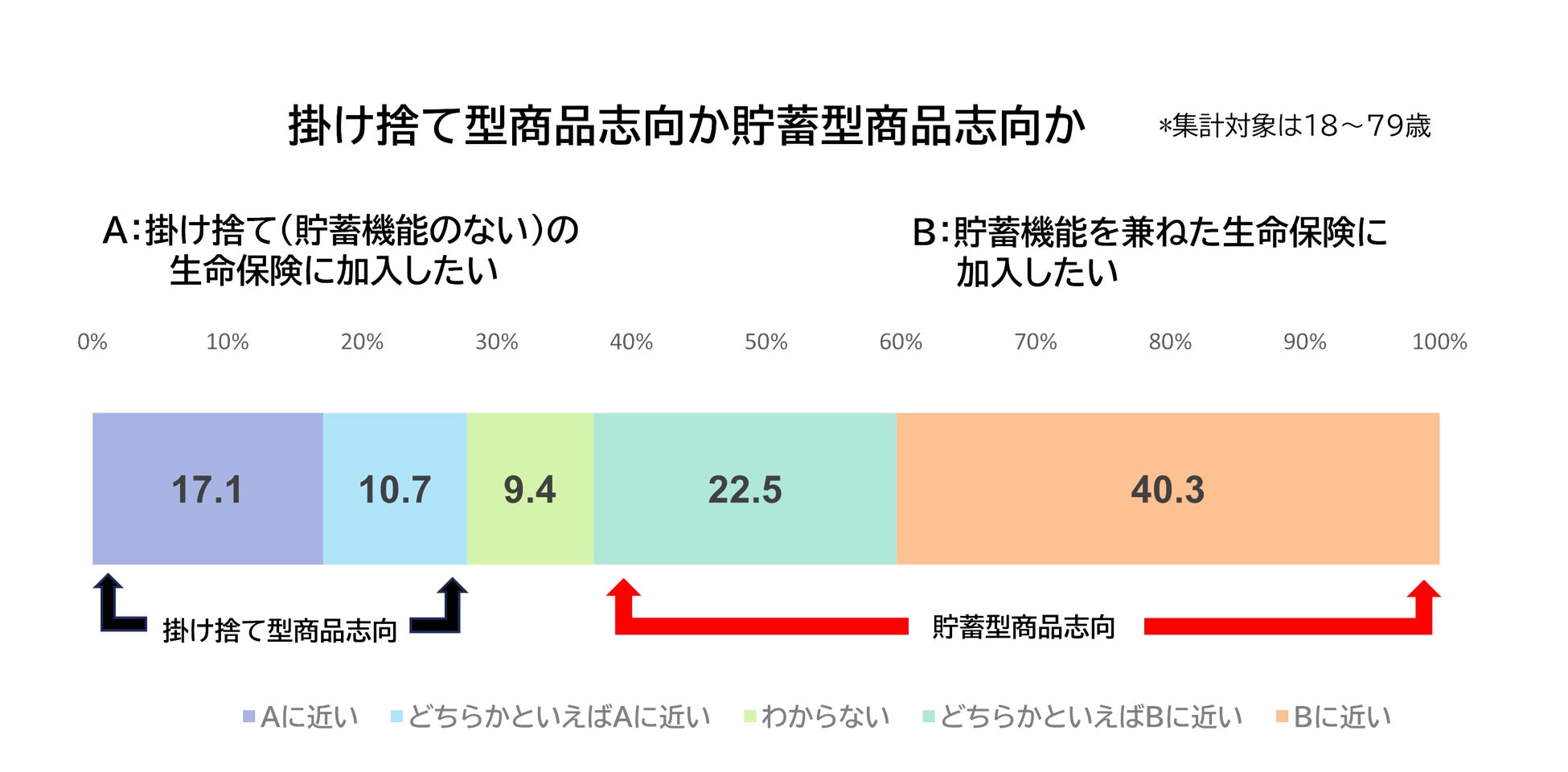

貯蓄機能のある保険に加入するという選択は、掛け捨てと呼ばれる保険料が安い保障性の保険に加入することよりも好まれているようです※5。6割の人が「貯蓄型商品志向」であると回答しています。しかし、実際は、生命保険の「予定利率」は長らく低い状態にあり、いわゆる「超低金利時代」であることを考えても、お金を増やすことを目的として保険に加入する選択は必ずしも本来の目的と合っているとはいえないかもしれません。

ライフネット生命は開業以来、保障性に特化した保険商品のみを提供しており、保険料を抑え、その分、世の中にある優れた金融商品を自分で選択してお金を増やしていくことを推奨してきました。保障は保険で、貯蓄・資産形成は自分で、というやり方が今後はより当たり前になっていくよう、今この世の中に必要なのはネットで入ることのできる定期型で掛け捨ての保険であると確信しています。

保険商品の中では主流ではない保障に特化した定期型の保険ですが、保険のあるべき形であり、現代の若い世代に向けて使い勝手の優れたものとして、新たなスタンダードになるよう、今後も積極的な情報発信をして認知を拡げていきたいと思います。

※1 ライフネット生命解約時アンケートより

※2、※4 (公財)生命保険文化センター 2021(令和3)年度「生命保険に関する全国実態調査」(2021年12月発行)より

※3、※5 (公財)生命保険文化センター 2022(令和4)年度「生活保障に関する調査」(2023年3月発行)より

-

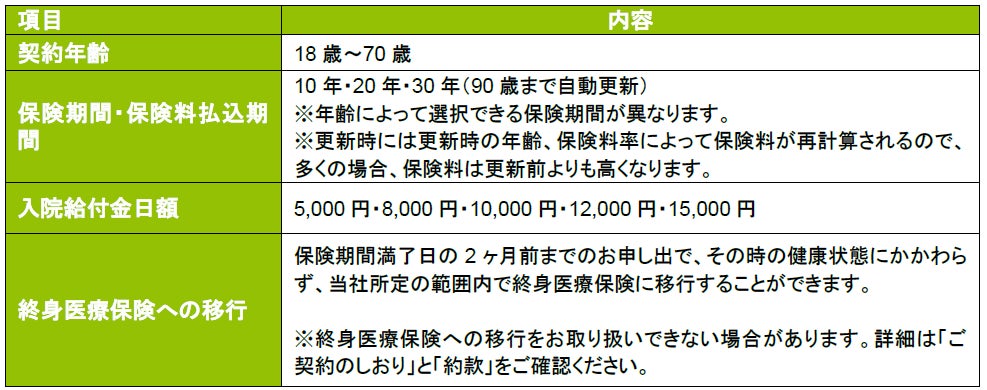

参考資料:定期医療保険「じぶんへの保険Z」「じぶんへの保険Zレディース」の概要

-

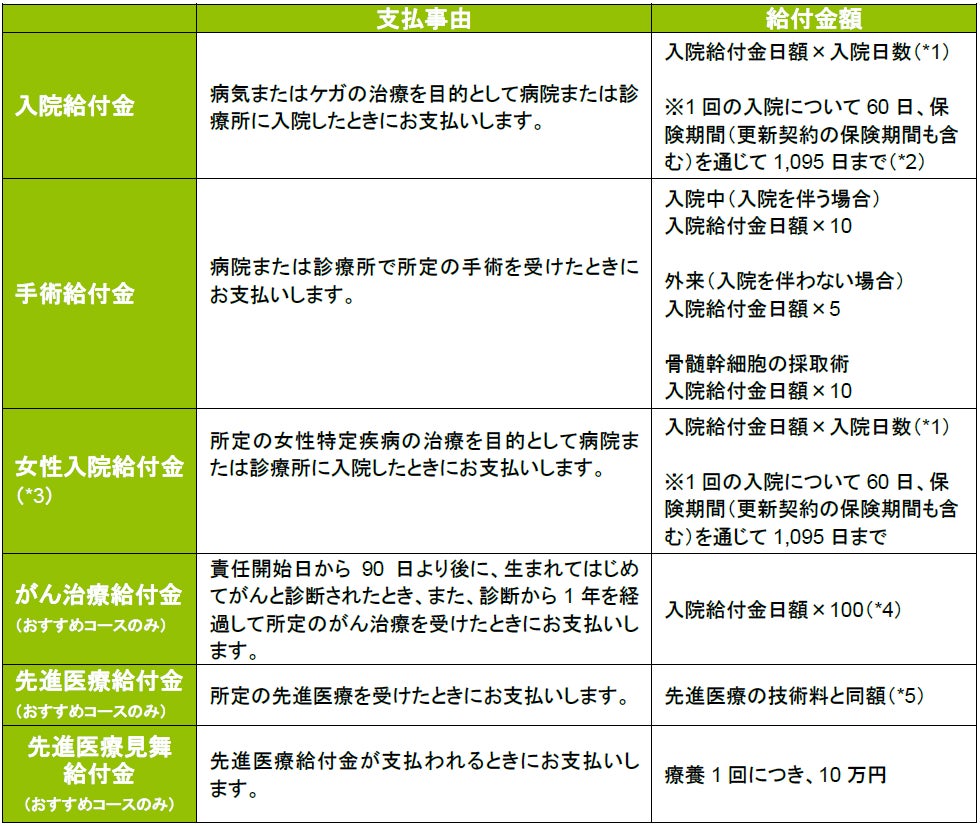

各給付金について

*1 日帰り入院を含む5日以内の入院のときは、入院給付金日額の5日分をお支払い

*2 おすすめコースの場合、所定の3大生活習慣病の治療を目的として入院した場合、支払限度日数が無制限

*3 「じぶんへの保険Zレディース」のみ

*4 1年に1回を限度に保険期間(更新契約の保険期間を含む)を通じて最大5回までお支払い

*5 保険期間(更新契約の保険期間を含む)を通じて2,000万円まで

※こちらに記載されている内容は、保障内容の概要です。詳細は、販売開始後にウェブサイトに掲載します。

ライフネット生命について URL: https://www.lifenet-seimei.co.jp/

ライフネット生命は「正直に経営し、わかりやすく、安くて便利な商品・サービスを提供することで、お客さま一人ひとりの生き方を応援する」という経営理念を、「ライフネットの生命保険マニフェスト」にまとめ、営業開始から一貫してお客さま視点に立った生命保険をお届けしています。オンライン生保のリーディングカンパニーとして、デジタルテクノロジーを活用しながら、「安心して、未来世代を育てられる社会」の実現を目指します。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)