ナティクシス・インベストメント・マネージャーズ2024年グローバル・リタイアメント・インデックス調査

ナティクシス・インベストメント・マネージャーズ株式会社のプレスリリース

-

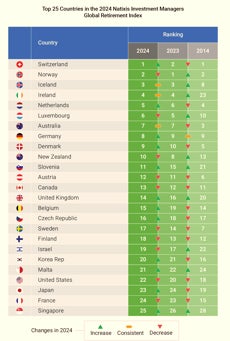

世界総合ランキングではスイスが首位、過去2年間首位だったノルウェーは2位に

-

日本は1つ順位を上げて23位に

-

総合ランキングでトップ10位以内の国は、すべての指数で高いパフォーマンスを示す傾向があるが、2年連続で4つの指数すべてでトップ10入りしたのはスイスのみ

-

退職後の生活安定性は依然として良好な状況ではあるものの、個人は自身で退職後の生活資金を準備する必要性を一層感じるように

ナティクシス・インベストメント・マネージャーズ(ナティクシス IM)が発表した2024年グローバル・リタイアメント・インデックス(以下、「同指数」)によると、昨年にほぼすべての先進国で改善した退職後の生活安定性は、今年も引き続き堅調に推移していることが確認されました。ナティクシスIMが毎年発表する同指数で上位にランクインした国は、すべての指数で安定した順位となっており、世界的に退職後の見通しが安定していることを示しています。トップ10入りした国は2年連続で変化がありませんでした。しかし、退職後の生活資金を自身で準備しなければならないと認識する人が増え、個人はよりプレッシャーを感じていることが判明しました。

今年の同指数では、スイスが総合スコア82%で首位、ノルウェー(81%)は2位に順位を落としました。一方で、トップ10入りした国は前年と同じで、アイスランド(3位)、アイルランド(4位)、オーストラリア(7位)は昨年と同順位になりました。ドイツ(8位)とデンマーク(9位)はそれぞれ昨年より1つ順位を上げ、オランダはルクセンブルクを抜いて5位となり、ルクセンブルクは6位に順位を下げました。トップ10の中で順位が最も変動したのはニュージーランドで、2つ順位を下げて10位となりました。

英国の金融調査会社CoreData Researchの協力で作成した同指数は、健康で安定した退職後の生活を送るために不可欠な主要指数を組み合わせて設計された、世界的なベンチマークを提供しています。これには、重要な経済的要因に加えて、医療へのアクセス、医療費、気候、ガバナンス、人々の幸福度などが含まれます。同指数のランキングは絶対的ではなく相対的で、4つの指数である「退職後の資金」、「物質的な豊かさ」、「健康」、「生活の質」における18の指標について、0%から100%までの中央値を集計し、退職後の環境の全体像を示しています。

ナティクシス・インベストメント・マネージャーズの日本法人の代表取締役社長を務める井上真司は、次のように述べています。「スイスが2年連続で4つの指数すべてでトップ10入りを果たした唯一の国であることが示す通り、大半の国においてはまだ改善すべき点があるものの、同指数で一貫した結果が確認されたことは喜ばしいことです。退職者にとってプラスの点としては、世界ではインフレ率が目標に近い水準まで低下しており、『健康』指数も大半の国で改善していることが挙げられます。ただし、『退職後の資金』指数は、主に公的債務水準の上昇、持続的な高金利、税制上の圧力などの影響を受け、全体的に低下しました」

2024年の世界総合ランキング

-

スイス:1位。非常に高い労働参加率を反映し、失業率指標で満点を獲得しました。

-

ノルウェー:トップの座を譲り2位。税負担、老年人口、ガバナンスの各指標のスコア低下を受け、「物質的な豊かさ」指数では1位から6位へ、「退職後の資金」指数では12位へとトップ10圏外へ順位を下げました。

-

アイスランド:2年連続で3位。大半の指数でスコアが低下したにもかかわらず、昨年の順位を維持しました。特筆すべき点は、スコアが僅かに改善したにもかかわらず、「健康」指数の順位を7つ下げたことです(トップ10圏外の11位へ)。

-

アイルランド:4位。公的債務の着実な削減により、「退職後の資金」指数では74%と1ポイント改善し首位となりました。

-

ルクセンブルク:6位。平均寿命スコアの改善を受け、「健康」指数では4ポイント上昇し、昨年首位だったノルウェーを抜いて1位となりました。

日本の2024年総合ランキング

2024年の総合ランキングでは、日本は1つ順位を上げて23位となり、総合スコアは昨年よりわずかに改善し69%となりました。これは、「物質的な豊かさ」指数のスコアが71%にわずかながら改善したことによるもので、4つ順位を上げて14位となりました。

平均寿命指標では引き続きトップとなったものの、「健康」指数の総合スコア(90%)は、2位から6位へと低下しました。保険医療費指標は、トップ10圏外(11位)になりましたが、昨年と同じスコアを維持しています。

「生活の質」指数のスコアは68%とわずかに低下しましたが、昨年と同じ順位(26位)を維持しています。スコアの低下は、幸福度指標のスコアが昨年よりわずかに低下し、1つ順位を下げて35位となったことによります。

「退職後の資金」指数は、昨年のスコアと順位を維持しました。過去1年間のインフレ指標のスコア上昇にもかかわらず、他国の躍進により、順位は3位から14位へ後退しました。しかし、日本の賃金は上昇しており、インフレ率が間もなく目標に達するという希望もあり、日銀は3月に8年間続いたマイナス金利に終止符を打ち、政策金利の0 ~ 0.1%への引き上げを発表しました。次いで7月31日には0.25%への引き上げを発表しました。

退職後の安定した生活のために、自ら備えが必要と考える個人が増加

退職後の安定生活性の見通しは世界的に総じて明るいものの、ナティクシスが長期にわたり実施している世界の個人投資家調査*の結果によると、公的年金や個人年金に頼らず、退職後の生活資金を自身で準備する責任が増していると考える人の割合は、2015年から2023年の間に67%から81%に増加しました。さらに、退職後の安定性を得るには奇跡が必要だと考える人の割合は、2021年の40%から2023年には45%に増加しました。

個人投資家の5人に1人(19%)が、100万ドルの貯金を蓄えても、退職する金銭的余裕はないと回答しています。この内の18%は、既に100万ドルの資産を築いています。

今日、個人が直面している4つの主なリスク:

-

金利:世界金融危機以降の15年以上にわたり、低金利は退職者にとって主要なリスクでしたが、今日の金利上昇環境は新たなリスクをもたらしています。特に、マネー・マーケット・ファンド(MMF)、譲渡性預金や同様の商品に投資されている個人資産の総額は6兆ドル([1] )を超えており、今日の「現金のわな」により、持続可能な長期的な収入源に対するニーズが満たされない可能性があることを認識する必要があります。

-

インフレーション:インフレは中央銀行の目標値に向かって徐々に鈍化しており、最悪の状態は過ぎたと思われますが、パンデミック後の物価上昇は、インフレがいかに速く、いかに深刻なものになり得るのかを示すものでした。83%の投資家が最近の出来事から、インフレが退職後の安定した生活にとっていかに大きな脅威であるかを思い起こさせると回答しており、投資家は今後に備えた行動を起こす必要があります。

-

公的債務:OECD諸国の公的債務は、政策立案者が世界金融危機、次いで世界的なパンデミックを乗り超えたことから、この25年で2倍以上に膨れ上がりました。短期的には経済破綻を回避するための措置が必要でしたが、政策立案者は長期的な債務返済に追われるようになりました。その費用負担の転嫁を懸念する個人も増えており、結果的に退職所得計画の要である政府の退職給付が減額されるのではないかと懸念しています。

-

自分自身:退職後の安定した生活は、目的地ではなく旅路です。成功のためには、現実的な期待と、各個人の有意義なコミットメントが必要です。個人の多くは、このような考え方を認識しているかもしれませんが、すべての投資家が合理的な前提と現実的な目標を設定しているわけではありません。ナティクシスが実施した投資家調査の結果によると、投資家は成功のために何が必要かについて一貫したビジョンを有していません。

ナティクシス・インベストメント・マネージャーズの日本法人の代表取締役社長を務める井上真司は、次のように述べています。「過去12年間、日本の総合スコアと順位は安定して推移しています。国民全体の健康水準が総じて高いことは誇るべきことですが、老齢人口指標は非常に高いという難しい問題に直面するなど、日本は今後何年にもわたり財政的な課題に取り組む必要に迫られています。一方、ここ数年では、確定給付型年金から確定拠出型年金への移行の進展、公的債務の増加、パンデミックのようなショック、インフレ上昇をもたらす地政学的緊張など、私たちの将来に向けた資金や計画に多大な影響をもたらすような出来事が起きています。こうした変化により、退職後の安定した生活を自らの手で確保しようとする個人の動きが加速しています。このことを踏まえ、金融サービスプロバイダーは、この先の退職危機を防ぐために、公開資本市場とプライベート市場の両方へのアクセスを含め、今日の環境と個人の退職後のニーズに合わせた、より優れたサポートとソリューションを提供することで、退職の前後を通じて人々がより多く貯蓄できるよう、今まで以上に積極的に支援していく必要があります」

2024年グローバル・リタイアメント・インデックスの調査結果の全文(英語)は、こちらよりご覧いただけます:https://im.natixis.com/en-intl/insights/investor-sentiment/2024/global-retirement-index

[1] St. Louis Fed. (June 19, 2024). Financial assets of money market mutual funds in the United States from 2000 to 2023 (in billion U.S. dollars) [Graph]. In Statista. Retrieved August 15, 2024, from https://www.statista.com/statistics/188712/us-money-market-mutual-funds-total-financial-assets-since-1990/注記

*ナティクシス・インベストメント・マネジャーズの2023年世界個人投資家調査は、CoreData Researchが2023年2月と3月に実施しました。調査対象はアジア、欧州、中南米、北米を含む23カ国・地域の個人投資家8,550人。世界個人投資家の調査結果の全文(英語)はこちらよりご覧いただけます。

調査方法

グローバル・リタイアメント・インデックスは、退職が喫緊の社会および経済問題となっている主要44カ国を対象に、退職後の安定した生活に影響を与える要因を調査・評価したものです。同指数はナティクシスIMが、英国の金融調査会社CoreData Researchの協力を得て作成しています。同指数は、国際通貨基金(IMF)に加盟する先進国、経済協力開発機構(OECD)加盟国およびBRICs諸国(ブラジル、ロシア、インド、中国)を対象としています。調査員が、各カテゴリー内の中央値を計算し、カテゴリーの合計値を元に、調査対象となった全44カ国の総合順位を作成しました。今回の調査は2024年6月から9月にかけて実施されました。

ナティクシス・センター・フォア・インベスター・インサイトについて

ナティクシス・センター・フォア・インベスター・インサイトは、今日の投資環境を形づくる重要な課題に焦点を当てた、グローバルなリサーチイニシアチブです。当センターは、世界中の機関投資家、金融専門家、個人の投資家心理や行動、市場の見通しやトレンド、リスク認識について調査を実施します。市場を全方位からとらえ、投資動向の洞察に満ちた分析を行い、より本質的な議論を促すことを目標としています。

ナティクシス・インベストメント・マネージャーズについて

ナティクシス・インベストメント・マネージャーズは、マルチ・アフィリエイトのアプローチにより、15社を超えるアクティブ運用会社の独立した思考と集中した専門知識をお客様に提供しています。ナティクシス・インベストメント・マネージャーズは、世界最大級の資産運用会社1(運用総資産額:1.3兆ドル超、1.2兆ユーロ)2であり、革新的なESG(環境・社会・ガバナンス)戦略やサステナブル・ファイナンスの推進を目的とした商品など、資産クラス、スタイル、ビークルを問わず、多様なソリューションを提供しています。ナティクシス・インベストメント・マネージャーズは、お客様のパートナーとして、市場環境や見通しに関する洞察を提供するとともに、長期的な目標に沿った戦略を提供します。

ナティクシス・インベストメント・マネージャーズは、バンク・ポピュレールおよびケス・デパーニュのリテール・ネットワークを通じてフランス第2位の銀行グループBPCEのグローバル金融サービス部門に属しており、パリとボストンに本社を置いています。ナティクシス・インベストメント・マネージャーズのグループ運用会社は次の会社が含まれます。AEW、DNCA Investments3、Dorval Asset Management、Flexstone Partners、Gateway Investment Advisers、Harris | Oakmark、Investors Mutual Limited、Loomis、Sayles & Company、Mirova、MV Credit、Naxicap Partners、Ossiam、Ostrum Asset Management、Seventure Partners、Thematics Asset Management、Vauban Infrastructure Partners、Vaughan Nelson Investment Management、WCM Investment Management。投資ソリューションは、ナティクシス・インベスト・マネージャーズ・ソリューションズおよびナティクシス・アドバイザーズを通じても提供されます。管轄地区によりご提供できない運用戦略もございます。詳細は、当社ウェブサイト(im.natixis.com)およびLinkedIn(linkedin.com/company/natixis-investment-managers)をご覧ください。

ナティクシス・インベストメント・マネージャーズの販売・サービスグループには、ナティクシス・ディストリビューションLLC、ナティクシス・インベストメント・マネージャーズのグループ運用会社によってアドバイザリーサービスが提供されている様々な米国登録投資会社の目的限定型証券会社及び販売会社、ならびにナティクシス・インベストメント・マネージャーズS.A.(ルクセンブルク)、ナティクシス・インベストメント・マネージャーズ・インターナショナル(フランス)、およびその傘下の欧州およびアジアにおけるすべての販売関連のサービス会社を含みます。

-

Investment & Pension Europe/Top 500 Asset managers 2024調査によれば、ナティクシス・インベストメント・マネージャーズは2023年12月末時点の受託運用資産(AUM)規模で世界第19位となっています。

-

2024年6月30日時点の運用総資産額は1兆3208億ドル(1兆2323億ユーロ)です。これには、想定資産、資産運用サービスを提供している資産、グロス資産、少数株主が所有する関連企業の資産、およびナティクシス・インベストメント・マネージャーズの関連企業が管理またはサービスを提供しているその他の規制対象外の資産が含まれている可能性があります。

-

DNCA Financeのブランド。

本文書に含まれる情報は情報提供のみを目的とするものであり、金融商品やサービスの販売および勧誘を目的とするものではありません。本文書の記載内容、データ等は作成時点等のものであり、今後予告なしに変更することがあります。また、本文書は翻訳、作成された資料であり、内容については原文(英語)が優先します。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)