~ Nifty50指数を算出するNSE Indices Ltd.のCEOによるメディアカンファレンス開催 ~

大和アセットマネジメント株式会社のプレスリリース

本セレモニー・メディアカンファレンスには、Nifty50指数を算出するNSE Indices Limited 最高経営責任者(CEO)のMukesh Agarwal(ムケシュ・アガルワル)氏が来日。当社の代表取締役副社長であり、運用本部長兼CIOの金森比左志とともに、今後のインドの経済成長の見通しやインド市場への海外からの投資事情等について解説いただきました。

■「iFreeETF インドNifty50」上場セレモニーにNSE Indices Ltd.のCEOアガルワル氏が登壇

「iFreeETFインドNifty50」は、インドを代表する50社の株式で構成される「Nifty50指数(配当込み、円ベース)」への連動を目指すETFです。また、1,487億円(2024年6月末現在)の純資産残高となっている「インド株式インデックス・マザーファンド」を通じて運用を行なうことで、インドの現物株への投資を実現した国内初※のETFとなります。(※2024年8月20日現在、大和アセット調べ)

当ファンドの東京証券取引所上場セレモニーでは、当社代表取締役副社長であり運用本部長兼CIOである金森 比左志、機関投資家営業部長の四十万 宏一、ラップ・ETFビジネス部長の渡辺 康弘、大和証券株式会社執行役員の川合 亮の4名が登壇。さらに、Nifty50指数を算出するNSE Indices Ltd.のCEOであるMukesh Agarwal(ムケシュ・アガルワル)氏がインドから来日し、上場祝いに駆けつけていただきました。

セレモニーでは上場通知書授与、打鐘を実施。会場は拍手に包まれました。

■国内初となる現物と先物のハイブリッド運用が実現

続いて行われたメディアカンファレンスでは、当社から当ファンドの概要説明、またアガルワル氏からインド株インデックスファンドに投資家が注目する背景などインド市場について解説いただきました。

当ファンドの概要説明では、当社金森から運用戦略についても解説が行われ、『この度のiFreeETFインドNifty50は投資家からのニーズが高いインド株インデックス投資の新たな選択肢となります。国内初となる現物のインド株式に投資するETFとして現物と先物双方のメリットを活かしたハイブリット運用が可能となります。

先物を一定割合で保有することで資金の流動性に対応し、現物をバイアンドホールドすることで指数との連動性を高めます。Nifty50指数連動型ファンドの2024年7月末の1年間パフォーマンス比較において、当ファンドと同様の運用を行なっているiFreeNEXT インド株インデックス は他社ファンドに対して約3%の優位性を発揮しています。また、マザーファンドの共有によりスケールメリットを享受するだけではなく、インカムゲインを獲得することができます。』と当ファンドの特徴を解説しました。

また、当社におけるインドとの取り組みや今後の展望についても解説。『当社は2007年に初めてアクティブ型インド株投資信託を設定して以来、投資家のニーズに応えるべく様々なインド株商品を展開してまいりました。公募投信で現在6本のインド株ファンドを提供しており、そのなかでもNifty50指数に連動する商品の資金流入が顕著となっています。このETFがインド市場への投資をより簡単かつアクセスしやすくすることで、投資家の皆様に新たな機会を提供できると確信しています。』と今後の反響に期待するコメントをしました。

■「インド市場は柔軟性に富み、リスクマネジメントに優れた世界的リーダーの国に」

NSE Indices Ltd.のCEOアガルワル氏が語る今注目される、インド市場の投資事情

続いてNSE Indices Ltd.のCEOであるムケシュ・アガルワル氏が登壇。近年のインドの大規模なインフラ投資や中間所得者層の増加による内需拡大を背景に、インドへの投資家の興味・関心が高まっていることに対して、現地ビジネスリーダーのアガルワル氏は『インドの名目GDPは過去20年で平均約9.2%成長、2023年から2027年までには10%から12%程度の成長が見込まれ、世界第3位の経済大国になる見通しです。この力強いインドの経済成長の要因としては、世界の労働人口が高齢化していくなかでインドの大規模な労働力の流入が世界の人材エンジンとなり、世界の製造業とサービス業のハブとなっていく可能性があります。また、生産年齢人口の増加は生産性向上と雇用増加をもたらし一人当たりの所得の増加が消費の伸びを牽引しています。さらに2025年までに約2兆米ドルのインフラ投資が見込まれ、第二の成長促進要因となっています。』と躍進を遂げるインドの成長ストーリーについてお話しいただきました。

また、今後のインド経済の成長見通しとインド市場への海外からの投資事情については『インド経済は農業中心からサービス業中心へとシフトし、世界第3位の経済大国に向かって成長しています。この勢いは今後も続くと予想され、インド市場は現物株式の取引高で世界トップ3に入るほど投資家から注目されています。様々な要因で力強い経済成長を遂げているインドは、T+1決済など市場の柔軟性に富み、リスクマネジメントに優れた世界的リーダーの一国となったといえます。』と解説いただき、インド市場の今後の動向について強い期待感を示されました。

【「iFreeETF インドNifty50」について】

大和アセットマネジメント株式会社が運用する、インド株式を投資対象とする上場投資信託「iFreeETF インドNifty50」は、インドを代表する50社の株式で構成される「Nifty50指数(配当込み、円ベース)」への連動を目指すETFです。また、1,487億円(2024 年 6 月末現在)の純資産残高となっている 「インド株式インデックス・マザーファンド」を通じて運用を行なうことで、現物のインド株式に投資する国内初のETFとなります。(2024年8月20日現在)

現物株式と先物を併用して運用することで、現物運用のメリットであるベンチマーク連動性の向上や分配金の獲得と共に、先物運用の売買利便性の高さの双方を享受することが期待できます。これにより、コスト抑制とパフォーマンスの向上を目指しています。

当ファンドが連動対象としているNifty50は、インドナショナル証券取引所に上場する銘柄のうち、時価総額・流動性・浮動株比率等の基準を用いて選定された50企業で構成される指数です。BSE SENSEXやMSCI Indiaと並ぶ、インドの代表的な指数となっています。比較的大型の銘柄を中心に選定されており、インドナショナル証券取引所に上場する時価総額の約56%をカバーしております。 (2024年3月28日時点)

組入銘柄は金融関連が最も多く、次に情報技術、エネルギーと続きます。この5年間の期間騰落率は円換算で約2.7倍と高いパフォーマンスを発揮しています。

(参考)<Nifty50指数連動インデックスファンドの騰落率(2024年7月末時点)>

出所:QUICK投信分析評価サービス、Bloombergより大和アセットマネジメントが作成

※2024年7月末時点で、QUICK投信分析評価サービスにおけるQUICK属性「投資対象資産:株式」、「投資対象地域:海外」、「先進新興別:新興国単一国」、「投資国:アジア インド」かつ、目論見書表紙へ記載する商品分類「補足分類:インデックス型」、属性区分「インデックス:Nifty50/Nifty 50を含む」となる全ファンドに加え、2024年8月16日設定の当ファンドを併せて記載します。ETF(上場投資信託証券)を記載に含みます。

※当ファンドを除く、上記記載のファンド名称、設定日、純資産、実質信託報酬、商品分類、期間別騰落率(ファンド)は、QUICK社のデータを使用しています。ファンド名称は、一部を削除しています。商品分類は、目論見書表紙へ記載する商品分類における独立区分がETFとなる場合を「ETF」と記載し、それ以外を「投資信託」と記載しています。当ファンドの記載については、交付目論見書より大和アセットマネジメントが作成しています。

※各期間別騰落率における順位は、2ファンド以上のリターンがある期間について、大和アセットマネジメントが計算しています。

※Nifty50指数(税引後配当込み、円ベース)は、Nifty50指数(税引後配当込み、インド・ルピー建て)をもとに、大和アセットマネジメントが計算したものです。

※上記は過去の実績であり、将来の運用成果等を示唆・保証するものではありません。

※当社運用ファンドを除く、上記記載のファンドの数値は運用方針などの商品性が異なるため、あくまでもご参考であることにご留意ください。

※「iFreeNEXT インド株インデックス」「インド株インデックス」および「iFreeETF インドNifty50」は、いずれも実質的な運用を「インド株式インデックス・マザーファンド」を通じて行なっております。上記は、あくまでもご参考のために掲載したものであり、当ファンドの将来の成果を示唆・保証するものではありません。

iFreeETF インドNifty50

※お申込みの際は、必ず「投資信託説明書(交付目論見書)」をご覧ください。

-

指数について

1.当ファンドは、NSE INDICES LIMITEDが発起、保証、販売または販売促進を行っているものではありません。

2.NSE INDICES LIMITEDは、当ファンドの所有者または一般のいかなる人に対しても、有価証券全般または当ファンドへの投資の妥当性、あるいはNifty50指数のインド株式市場全体のパフォーマンスへの連動性について、明示的か黙示的かを問わず、何らの表明もしくは保証を行いません。

3.NSE INDICES LIMITEDと大和アセットマネジメント株式会社との関係は、NSE INDICES LIMITEDが、大和アセットマネジメント株式会社または当ファンドとは無関係に決定、構築および算出を行う指数と指数に関連する商標および商号についての使用を許諾することだけでしかありません。

4.NSE INDICES LIMITED は、Nifty50指数の決定、構築および計算に関して、大和アセットマネジメント株式会社または当ファンドの所有者の要望を考慮する義務を負いません。

5.NSE INDICES LIMITED は、当ファンドの設定に関してその時期、価格もしくは数量の決定について、または当ファンドを換金する際の算式の決定もしくは計算についての責任を負っておらず、また関与もしていません。

6.NSE INDICES LIMITEDは、当ファンドの管理、販売または取引に関していかなる義務または責任も負いません。

7.NSE INDICES LIMITEDは、Nifty50指数とそれに含まれるデータの正確性、完全性を保証するものではなく、その誤り、欠落、障害に対していかなる責任も負わないものとします。

8.NSE INDICES LIMITEDは、Nifty50指数またはそれに含まれるデータの利用により、大和アセットマネジメント株式会社、当ファンドの所有者、またはその他いかなる者もしくは組織に生じた結果についても、明示的か黙示的かを問わず、何らの保証も行いません。

9.NSE INDICES LIMITEDは、明示的か黙示的かを問わず、何らの保証も行わず、かつNifty50指数またはそれに含まれるデータに関して、商品性または特定の目的または使用に対する適合性のすべての保証を明示的に否認します。

10.上記に関わらず、NSE INDICES LIMITEDは、いかなる直接的、特別の、懲罰的、間接的または結果的損害(逸失利益を含む)も含めて、本ファンドに起因または関連するあらゆる請求、損害または損失について、たとえそれらの可能性につき通知されていたとしても、何らの責任も負いません。

-

投資リスク

当ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資元本が保証されているものではなく、これを割込むことがあります。信託財産に生じた利益および損失は、すべて投資者に帰属します。投資信託は預貯金とは異なります。

基準価額の主な変動要因は、以下のとおりです。

・ 株価の変動(価格変動リスク・信用リスク)

・ 為替変動リスク

・ カントリー・リスク

・ その他

※ 基準価額の動きが指数と完全に一致するものではありません。

※ 基準価額の変動要因は、上記に限定されるものではありません。

※ 設定・交換のお申込みにあたって、くわしくは投資信託説明書(交付目論見書) の「投資リスク」をご覧ください。

※ くわしくは、金融商品取引所で取引をされる際にご利用になる証券会社にお訊ねください。

-

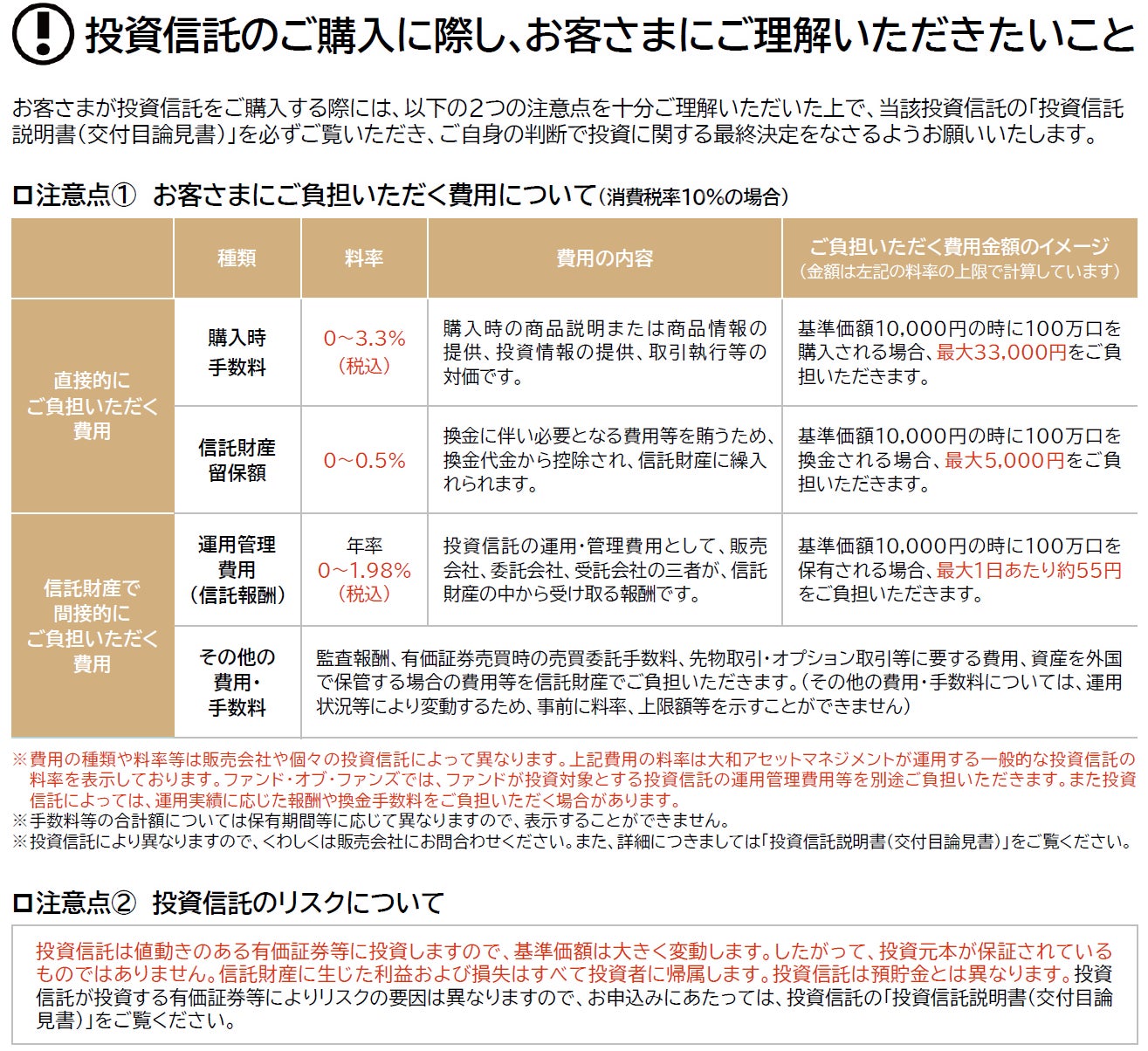

ETFに係る費用(金融商品取引所を通してETFに投資するお客さまの場合)※2024年8月現在

直接的にご負担いただく費用

購入時手数料

販売会社が独自に定めるものとします。

信託財産留保額

ありません。

換金時手数料

販売会社が独自に定めるものとします。

保有期間中に間接的にご負担いただく費用

運用管理費用(信託報酬)

信託財産の純資産総額に年率0.385%(税抜0.35%)を乗じて得た額

その他の費用・手数料

・ 監査報酬、有価証券売買時の売買委託手数料、先物取引・オプション取引等に要する費用、資産を外国で保管する場合の費用等を信託財産でご負担いただきます。

・ 受益権の上場にかかる費用および対象指数の商標の使用料(商標使用料)ならびにこれらにかかる消費税等に相当する金額を、受益者の負担として信託財産から支払うことができます。

※ 商標使用料は、日々の純資産総額に年率0.05%程度を乗じて得た額となります。なお、支払いは一定期間分をまとめて米ドルで行なうことから、計上時と支払い時の為替レートの差異により、前記と異なる場合があります。(年間15,000米ドルを下回る場合は15,000米ドルとなります。)

※ 上場にかかる費用は以下となります。

・ 年間上場料:毎年末の純資産総額に対して、最大0.00825%(税抜0.0075%)

・ 追加上場料:追加上場時の増加額(毎年末の純資産総額について、新規上場時および新規上場した年から前年までの各年末の純資産総額のうち最大のものからの増加額)に対して、0.00825%(税抜0.0075%)

※ 売買委託手数料などの「その他の費用・手数料」については、運用状況等により変動するため、事前に料率、上限額等を示すことができません。

※ 購入時手数料・換金時手数料について、くわしくは販売会社にお問合わせください。

※ 運用管理費用の信託財産からの支払いは、毎計算期末または信託終了時に行なわれます。

※ 手数料等の合計額については、保有期間等に応じて異なりますので、表示することができません。また、上場投資信託証券は市場価格により取引されており、費用を表示することができません。

※ ETFの市場での売買には、証券会社が独自に定める売買委託手数料がかかり、約定金額とは別にご負担いただきます。

(取扱会社証券会社ごとに手数料率が異なりますので、その上限額を表示することができません。)

-

当ページの留意点

・ 当ページは、大和アセットマネジメント株式会社により情報提供を目的として作成されたものです。

・ 金融商品取引所における取引価格と基準価額は異なります。金融商品取引所における価格情報等については、売買をお申込みになる証券会社にお問い合わせになるか、ETFが上場する金融商品取引所のウェブサイト等をご覧ください。

・ ETFを金融商品取引所で売買される場合には、委託会社作成の投資信託説明書(交付目論見書)は交付されません。売買をお申込みになる証券会社に、当該取引の内容についてご確認ください。

・ 株式または金銭の拠出により当ファンドの取得(応募、追加設定)をご希望の場合には投資信託説明書(交付目論見書)を販売会社(指定参加者)よりお渡しいたしますので、必ず内容をご確認ください。

・ 当ファンドは、値動きのある有価証券等に投資しますので、取引価格、基準価額は大きく変動します。したがって、投資元本が保証されているものではありません。信託財産に生じた利益および損失は、すべて投資者に帰属します。投資信託は預貯金とは異なります。

・ 投資信託は、預金や保険契約とは異なり、預金保険・保険契約者保護機構の保護の対象ではありません。

・ 当サイトは、各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性が保証されているものではありません。記載されている内容、数値、図表、意見等は当サイト作成時点のものであり、今後予告なく変更されることがあります。また、当サイト中における運用実績等は参考とする目的で過去の実績および結果を示したものであり、将来の成果を示唆・保証するものではありません。

・ 分配金額は、収益分配方針に基づいて委託会社が決定します。あらかじめ一定の額の分配をお約束するものではありません。分配金が支払われない場合もあります。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)