地政学的緊張が高まる中、ソブリン投資家は新興国市場に目を向ける

インベスコ・アセット・マネジメント株式会社のプレスリリース

• 大国間の競争により、新興国市場が投資を呼び込み、「ニアショアリング」などのトレンドから利益を得る機会が生まれるとみられる

• 「長期的高騰」が見込まれることで、上場株式とプライベート・クレジットの魅力が高まっている

•長期投資の優先テーマとしてエネルギー変革が浮上

ロンドン、2024年7月22日 – 第12回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディによると、地政学的緊張がインフレを上回るソブリン投資家の主な懸念事項となり、新興国市場に関する投資への関心が高まっていることが分かりました。

回答者の83%が、地政学的緊張を今後1年間の世界経済成長に対する大きなリスクとして挙げており、2023年の72%から増加しています。これは、大国間における競争と貿易にもたらされる混乱の可能性に対する懸念を反映しています。ソブリン・ウェルス・ファンド(SWF)は、新興国市場を地政学的緊張の高まりの潜在的な受益者とみなしており、ニアショアリングなどのトレンドによってもたらされる機会を指摘しています。その結果、SWFの67%は、今後3年間で新興国市場が先進国市場と同等かそれを上回るパフォーマンスを発揮すると予想しています。

2013年に調査が始まって以来、SWFがマイナスのリターンを経験した昨年の-3.5%から大幅に改善し、SWFの平均リターンは7.2%となりました。

インベスコが毎年実施してきている本調査は、ソブリン投資家の動向を探る主要な指標となっており、合計22兆米ドル(1ドル160円換算で3,520兆円)の資産を運用する83のソブリン投資家と57の中央銀行の投資責任者、資産クラスの責任者、シニア・ポートフォリオ・ストラテジストなど、140人の見解に基づいています*。

新興国市場は多極化した世界から恩恵を受ける準備が整っている

SWFは、米国と中国の間の戦略的競争により、新興国市場が投資を誘致し、新たなパートナーシップを築き、世界の中で経済的、政治的影響力を主張する機会が生まれる可能性が高いとみています。

過半数(54%)は、この競争のダイナミクスが新興国市場に有利に働くと予想しています。不利に働くと予想しているのはわずか12%に留まります。これは、主要先進国が複数の場所でグローバルサプライチェーンと製造および調達戦略を強化するために行っている「ニアショアリング」などのトレンドの恩恵を、新興国市場が受けることが背景にあります。SWFは、これらの市場に拠点を置く企業への直接投資、またはこれらの市場でのプレゼンスを拡大する多国籍企業を通じて、こうした機会に投資することに関心を示しています。

しかし、SWFはこれらの市場への投資に、それぞれの国特有のリスクと機会を考慮し、ますます複雑で相互に関連する地政学的環境における各国の立場を反映した、微妙なアプローチを採用するようになっています。新興国市場では、中国を除くアジアが全体的に最も魅力的な地域と見られており、特に国内市場が大きく、中流階級が拡大し、国際競争力が高まっているインドへの関心が高まっています。ラテンアメリカも注目されており、特に中東およびアジアのファンドにとっては、メキシコとブラジルが米国のニアショアリングに適した位置にあるとみられています(図2)。一方、SWFが規制の変化と地政学的緊張を乗り越える間、中国は依然としてSWFにとって大規模かつ重要な市場と認識されています。

新興国市場では、新興国債券はSWFにとってポートフォリオを多様化するための魅力的な資産クラスとみなされています。先進国債券に対して魅力的なスプレッドを提供し、ポートフォリオ収益の潜在的増加をもたらすと考えられています。一方、多くの重要な新興国市場では経済のファンダメンタルズの改善と改革により信用力が高まっており、これらの市場への投資に伴うリスクが減少しています。SWFは新興国債券への投資先としてインドを最も魅力的な国と認識しています。インド債券へのエクスポージャーを増やすことに関心があるSWFは88%で、2022年の66%から増加しており、同国の経済見通しに対する信頼の向上を反映しています。

「世界経済の見通しに関する慎重な楽観論は、世界の大国間の競争に対する懸念の高まりによって後退してきている」とインベスコのヘッド・オブ・パブリック・インスティテューションズを務めるロッド・リングロー氏は述べています。「大国間の長年の対立は激化しており、今年行われる一連の重要な選挙、特に米国で行われる選挙によって状況はさらに複雑化しており、市場に重大な影響を及ぼす可能性があります。」

不確実な世界における金の魅力

地政学的な影響は中央銀行にも及んでおり、中央銀行は準備金の多様化やさまざまなリスクへのヘッジとして金への依存度を高めています。

中央銀行の過半数(56%)は、中央銀行の準備金の潜在的な武器化によって金の魅力が高まることに同意し、48%は米国の債務水準の上昇によって金の魅力が高まったと考えていることが分かりました。「金は実体のある非政治的な資産であるという地位が中央銀行に自信を与えていると考えられます」とリングローは続けます。「特に準備通貨として米ドルに代替し得るものを見つけるという課題を考えるとなおさらでしょう。」

中央銀行はまた、長年の地政学的緊張だけでなく、主要市場での今後の選挙も動機として、今後2年間で準備金を増強することを検討しています。中央銀行は、選挙結果が市場のボラティリティ、通貨の変動、投資家心理の変化を引き起こす可能性があることに留意しており、53%が今後2年間で準備金の規模を増やす意向を示し、削減を検討しているのはわずか6%でした。

「長期高騰」が見込まれることにより、レバレッジ資産クラスに対する警戒が高まる

インベスコの調査では、インフレと金利はこれまでの予想よりも高い水準にとどまるとの見方が広く浸透していることも明らかになりました(SWFの43%)。また、中央銀行はインフレが中央銀行の目標を上回る水準に落ち着くと予想しており、半数強(55%)が目標達成を予想しています。

合計すると、SWFと中央銀行の71%が、金利と債券利回りが長期的には1桁台半ばに留まると予想しており、借入コストが不透明な状況のため、レバレッジの高い成長志向の投資に対する警戒が高まり、SWFの長期資産配分計画に大きな影響を与えています。

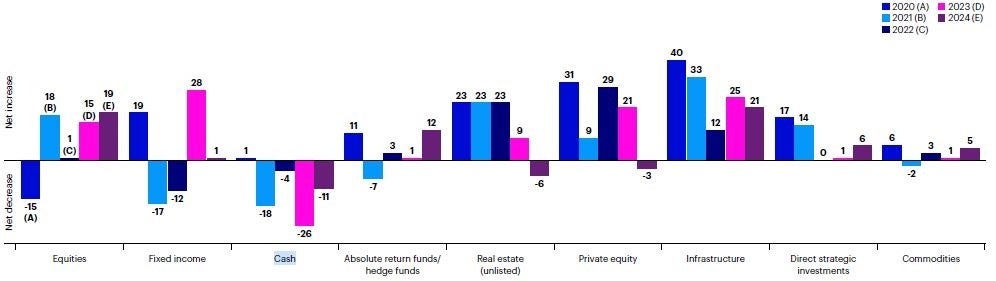

インフラは、今後12か月間で最も人気のある資産クラスとしてトップに立ち、ネットの資産配分意向は21%で、上場株式(19%)、絶対収益ファンド/ヘッジファンド(12%)がそれに続きます。対照的に、現金(-11%)、不動産(-6%)、プライベートエクイティ(-3%)に対するSWFの投資意欲は低下しています(図3)。

この見通しは、魅力的な利回りと上場市場にはない機会へのアクセスを提供し、伝統的な債券の魅力的な代替手段として浮上したプライベート・クレジットの魅力も高めています。SWFの3分の1以上(36%)がプライベート・クレジット投資から予想を上回る収益を報告しており、資産クラスのパフォーマンスが予想を下回ったと報告したのはわずか5%でした。

プライベート・クレジットは、投資家の63%が強調しているように、従来の債券からの魅力的な分散化を提供するとともに、従来のデット商品と比較しても価値が高いと考えられています(53%)。

エネルギー変革は長期投資家にとっての優先テーマ

エネルギー変革は、SWF と中央銀行にとって課題と機会をもたらし続けています。

今年の調査では、エネルギー変革がますます魅力的な投資機会とみなされていることが明らかになりました。SWFと中央銀行の30%がこれを優先度の高い投資テーマとみなし、さらに27%が何らかの形で再生可能エネルギーやクリーンテクノロジーへの投資を行っていることが分かりました。「特に開発国や債務国は、長期にわたる安定した収益に加えて、社会的利益に対する強い使命を持っていることが多く、それがこれらの投資を魅力的なものにしている」とリングローは述べています。「長期にわたる安定的で予測可能なキャッシュフローは、最も長期的な投資家の1つである政府系ファンドにとって魅力的だと考えられます。」

以上

Appendix

図1. 新興国債券へのエクスポージャー拡大に魅力的な市場(引用率、SWFのみ)

(質問:新興国債券への投資を増やすのに魅力的だと思う国は次のうちどれですか?)

図 2. 選好される新興国地域 (引用率、SWF のみ)

(質問:新興国投資で最も選好される国・地域はどこですか?)

図3. 年別の各資産へのネットでの配分意向(増加意向 – 減少意向)(引用率、SWFのみ)

(質問:各資産クラスについて、今後 12 か月間で資産配分がどのように変化すると予想しますか?)

*注記:

インベスコ グローバル・ソブリン・アセット・マネジメント・スタディの発行は2013年に始まり、今回で12 回目となります。本調査は、ソブリン投資家と中央銀行の投資動向について詳細な分析を提供するものです。今年の調査では、83のソブリン投資家と57の中央銀行の投資責任者、資産クラスの責任者、シニア・ポートフォリオ・ストラテジスト、計140名への個別面談調査を行いました。2024年のソブリンサンプルは、3つのコアセグメンテーションパラメータ(ソブリン投資家セグメント、地域、運用資産の規模)に分割されています。2024年の中央銀行サンプルは、地域ごとに分類されています。本調査のフィールドワークは、NMGコンサルティングが2024年1月から3月の間に実施しました。調査対象機関の総運用資産総額は2024年3月時点で22兆米ドルです。

インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ2024年(英語版)は、下記リンク先で閲覧可能です。

インベスコについて

インベスコは、「素晴らしい投資体験を通じて、人々の人生をより豊かなものにする」ことを会社の存在意義として掲げ、グローバルな運用力を提供する世界有数の独立系資産運用会社です。インベスコは、グローバル市場で培った特色ある運用力を強みとするブランドを傘下に収め、世界中の個人投資家、機関投資家などの顧客の資産運用ニーズに対し、グループの総合力を結集して包括的な解決策を提供しています。インベスコは、世界20ヵ国以上に拠点を置き、ニューヨーク証券取引所に上場しています(証券コード:IVZ)。インベスコに関する詳しい情報は、以下ウェブサイト(英語)で入手することができます。

https://www.invesco.com/corporate/en/home.html

インベスコ・アセット・マネジメント株式会社について

インベスコ・アセット・マネジメント株式会社は、「素晴らしい投資体験を通じて、人々の人生をより豊かなものにする」ことを会社の存在意義として掲げ、グローバルな運用力を提供する世界有数の独立系資産運用会社インベスコの日本拠点です。インベスコ・アセット・マネジメント株式会社は、内外の公的年金・企業年金、事業法人、銀行や保険会社など機関投資家を対象に、株式や債券などの伝統的な投資戦略からオルタナティブなど非伝統的な投資戦略まで幅広い商品およびサービスを提供しています。また、銀行・証券会社・保険会社などを通じて個人投資家向けの投資信託およびサービスを提供しています。インベスコ・アセット・マネジメント株式会社に関する詳しい情報は、以下ウェブサイトで入手することができます。

https://www.invesco.com/jp/ja/

その他の留意事項

当資料はインベスコ・アセット・マネジメント株式会社が、インベスコが作成した英文資料を抄訳し、情報提供を目的として作成したプレスリリースであり、金融商品取引法に基づく開示書類ではありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳の場合には、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)