日興アセットマネジメント株式会社のプレスリリース

日興アセットマネジメント株式会社(以下、「日興アセット」)は、2050年に満期が到来する米国国債を主要投資対象とする追加型投信「2050年満期米国国債ファンド(年4回分配型)」<愛称:2050米国債>を6月28日に設定し、運用を開始する予定です。今村証券株式会社、岡地証券株式会社、東洋証券株式会社、水戸証券株式会社、むさし証券株式会社が6月19日より取り扱いを開始します。当ファンドは、NISA制度の成長投資枠の対象商品*です。

当ファンドは、債券が持つ満期(償還日)に額面で償還される「資産保全性の高さ」、長期間保有することで得られる「安定的なインカム収入」などの特性を最大限活かすことをめざすファンドとして開発されました。

債券とは、国や企業などの発行体が、投資家から資金を借り入れる際に発行する有価証券です。債券にはあらかじめ元本を返済する期日(償還日)などが定められており、発行体は投資家に対して、元本の返済や利息(クーポン)の支払いを約束します。債券は金利などの動向によって価格が変動しますが、原則として償還日には額面での償還が約束されているため、株式などと比べて相対的に安全性の高い資産といえます。

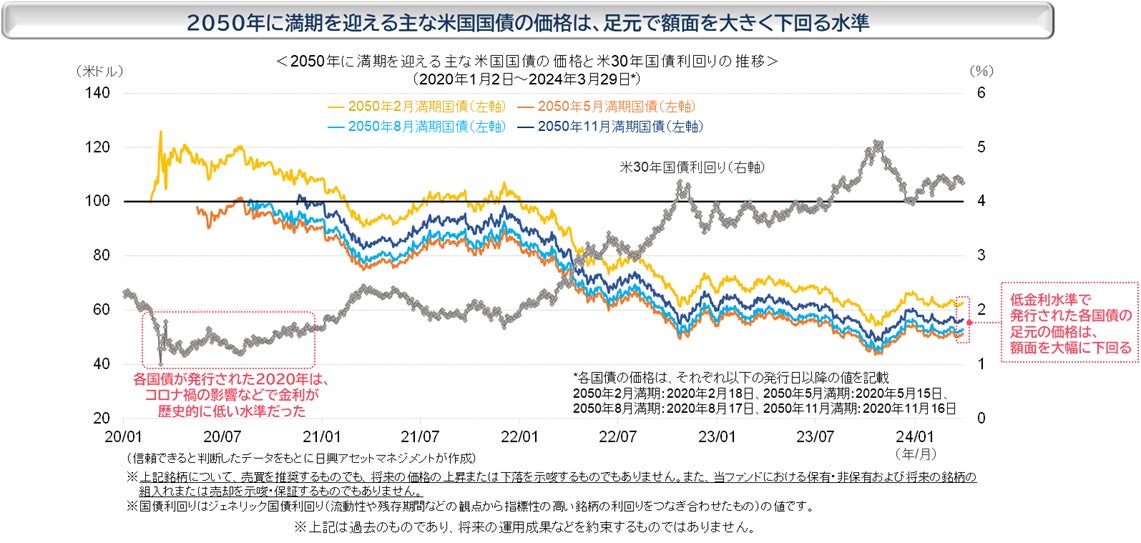

また一般に、債券の価格は金利変動の影響などを受け上下しますが、2050年に満期を迎える主な米国国債の価格推移を見ると、発行後の急速な金利上昇などを背景に、足元では大きく下落した水準にあります。足元の債券価格の水準に鑑みると、満期まで保有した場合、保有期間中のクーポン収入だけでなく、米ドルベースでの償還差益の獲得が期待されます。

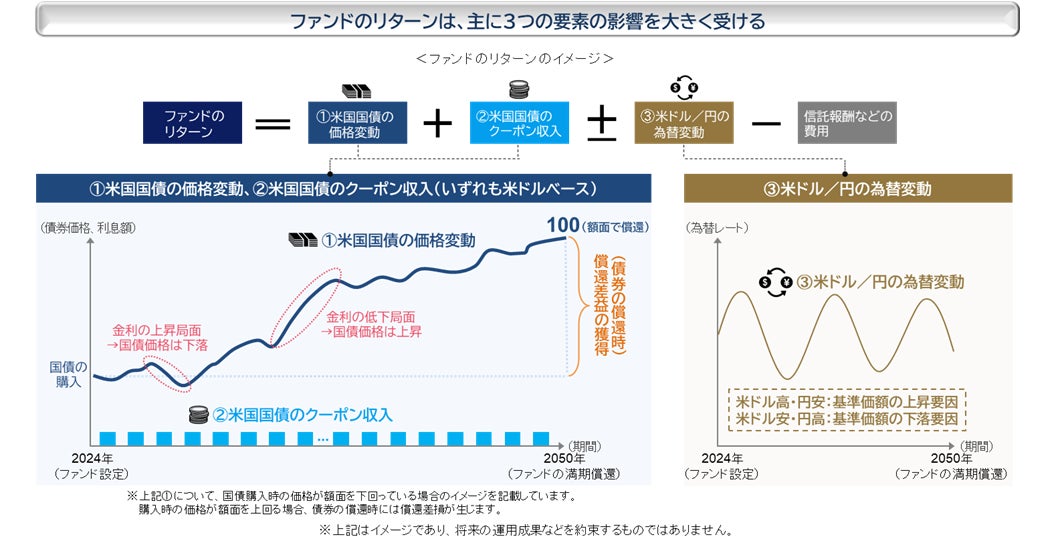

当ファンドは、安全性が特に高い金融資産の一つと言われる米国国債に着目し、原則として、2050年に満期を迎える同国債に投資を行ない、満期まで保有し続けることにより、継続的なクーポン(利息)収入や償還差益の獲得をめざします。

以上

*販売会社により取扱いが異なる場合があります。

■「2050年満期米国国債ファンド(年4回分配型)」について

手数料の概要

投資者の皆様には、以下の費用をご負担いただきます。

<申込時、換金時にご負担いただく費用>

●購入時手数料: 購入時の基準価額に対し2.75%(税抜2.5%)以内

※購入時手数料は販売会社が定めます。詳しくは、販売会社にお問い合わせください。

※購入時手数料は、商品および関連する投資環境の説明や情報提供など、ならびに購入に関する事務コストの対価です。

●信託財産留保額:ありません。

<信託財産で間接的にご負担いただく(ファンドから支払われる)費用>

●運用管理費用(信託報酬):純資産総額に対し年率0.5445%(税抜0.495%)

●その他の費用・手数料:ファンドの日々の純資産総額に対して年率0.1%を乗じた額の信託期間を通じた合計を上限とする額

①目論見書などの作成および交付に係る費用、②運用報告書の作成および交付に係る費用、③計理およびこれに付随する業務に係る費用(①~③の業務を委託する場合の委託費用を含みます。)、④監査費用、⑤運用において利用する指数の標章使用料などは委託会社が定めた時期に、信託財産から支払われます。

組入有価証券の売買委託手数料、資産を外国で保管する場合の費用、借入金の利息および立替金の利息などがその都度、信託財産から支払われます。

(運用状況などにより変動するものであり、事前に料率、上限額などを示すことはできません。)

※投資者の皆様にご負担いただくファンドの費用などの合計額については、保有期間や運用の状況などに応じて異なりますので、表示することができません。

※詳しくは、投資信託説明書(交付目論見書)をご覧ください。

リスク情報

投資者の皆様の投資元金は保証されているものではなく、基準価額の下落により、損失を被り、投資元金を割り込むことがあります。ファンドの運用による損益はすべて投資者(受益者)の皆様に帰属します。なお、当ファンドは預貯金とは異なります。

当ファンドは、主に債券を実質的な投資対象としますので、債券の価格の下落や、債券の発行体の財務状況や業績の悪化などの影響により、基準価額が下落し、損失を被ることがあります。また、外貨建資産に投資する場合には、為替の変動により損失を被ることがあります。

・投資対象とする投資信託証券の主なリスクは以下の通りです。

【価格変動リスク】【流動性リスク】【信用リスク】【為替変動リスク】

※詳しくは、投資信託説明書(交付目論見書)をご覧ください。

※基準価額の変動要因は、上記に限定されるものではありません。

■その他の留意事項

・当資料は、投資者の皆様に「2050年満期米国国債ファンド(年4回分配型)」へのご理解を高めていただくことを目的として、日興アセットマネジメントが作成した販売用資料です。

・当ファンドをお申込みの際には、投資信託説明書(交付目論見書)などを販売会社よりお渡ししますので、内容を必ずご確認の上、お客様ご自身でご判断ください。

・取扱販売会社については、2024年6月3日時点の情報であり、今後追加・変更される場合があります。

■日興アセットマネジメントについて

日興アセットマネジメントは、日本そしてアジアを代表する資産運用会社です。株式、債券、オルタナティブ、マルチアセットなど多様な資産クラスを対象とするアクティブ運用やETF(上場投資信託)を含むパッシブ運用など、革新的な投資ソリューションを提供しています。

日興アセットマネジメントは60年を超える実績を誇ります。約30の国・地域から集まる人材は多様性に富み、約200名*の運用プロフェッショナルが約32.2兆円**の資産を運用しています。世界11カ国・地域***において事業を展開し、グローバルな視点を活かしてお客様のニーズにお応えする様々な商品を開発するとともに、優れた運用パフォーマンスの実現を追求しています。銀行などの金融機関、証券会社、生命保険・損害保険、ファイナンシャルアドバイザーなど、国内外の計400社超の販売ネットワークを通じ、個人投資家の皆様や年金基金や金融機関など世界中の機関投資家のお客様に対して幅広いサービスを提供しています。

詳しくは、日興アセットマネジメントの公式ホームページをご覧ください。

*日興アセットマネジメント株式会社および連結子会社の役社員を含む。

**日興アセットマネジメント株式会社および海外子会社の連結運用資産残高(投資助言を含む)の2023年12月末現在のデータ。

***日興アセットマネジメント株式会社、海外子会社および関連会社を含む。

日興アセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第368号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)