株式会社FOLIOのプレスリリース

AI投資ROBO PROのリターン比較詳細(2022年末時点)

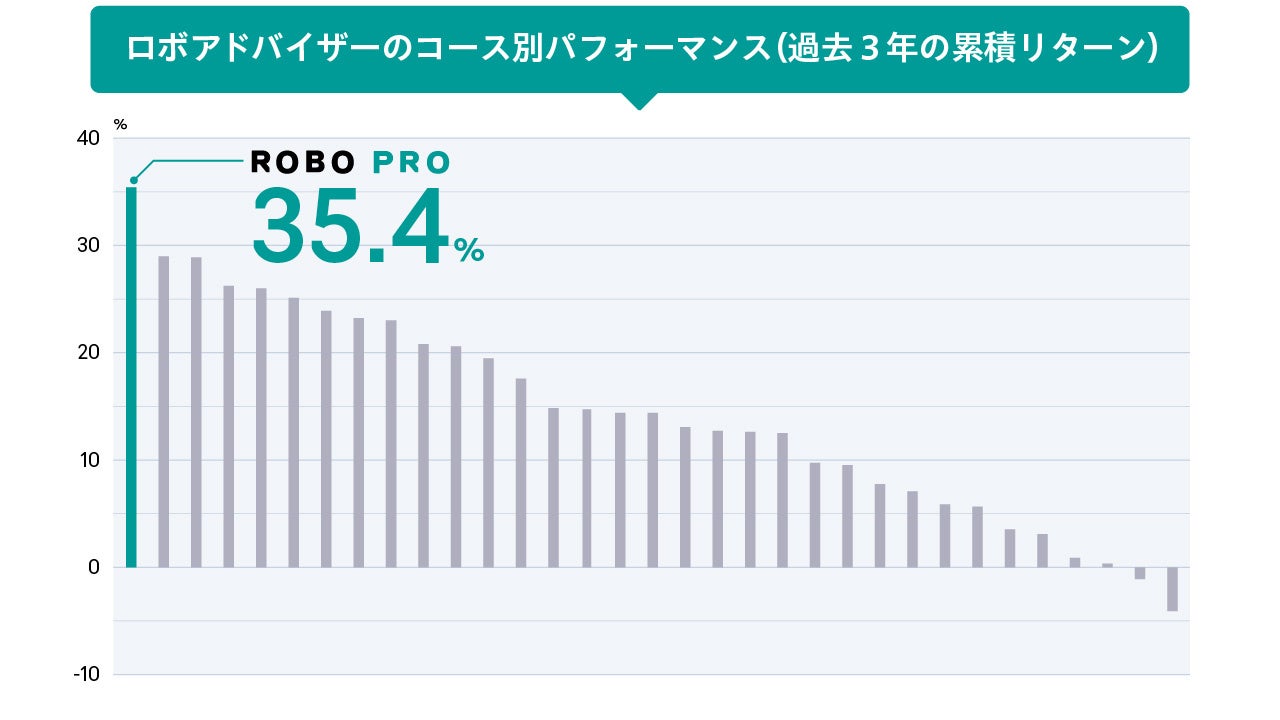

1.ロボアドバイザー各社との比較

【グラフ:※1の資料をもとにFOLIOが作成。】

(※1)「国内運用会社の運用パフォーマンスを示す代表的な指標(KPI)の測定と国内公募投信についての諸論点に関する分析」の公表について (別添)「2022年末(4)ファンドラップ関連」(2023年4月21日)

https://www.fsa.go.jp/common/about/research/20230421.html

・データは2022年末時点。対象は主な投資一任型ロボアドバイザー5社。

・各社がサイトで公開している「コスト控除後・円建て」の月次データを基に計測。各社公開データは、2017年8月にロボアド提供会社が行った「情報開示の更なる向上に関する共同宣言 」に基づき開示されている。

・「ROBO PRO」はサービス開始が2020年1月15日のため、計測期間の3年は2020年1月15日から2022年末までの約3年間で計算。

・運用実績は将来の運用成果等を示唆又は保証するものではありません。

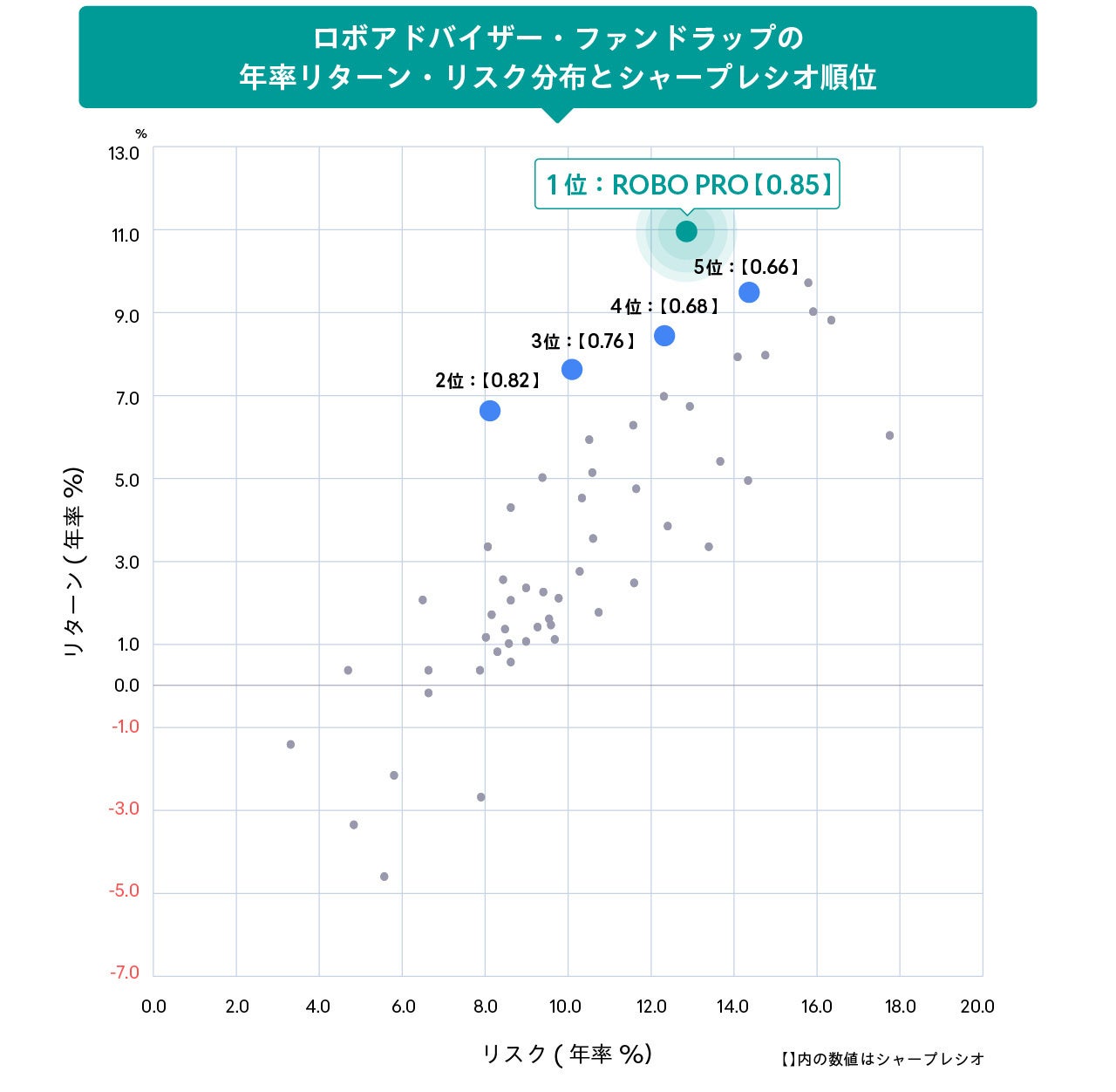

2.ファンドラップ(SMAを含む)を含むリターン・リスク比較

ROBO PROと各社ロボアドバイザー、各社ファンドラップ(SMAを含む)の過去3年の年率リターンと年率リスクを比較し(※1,2)、リスクに対するリターンの効率を示すシャープレシオの上位5位までを示しました。

(シャープレシオ=年率リターン(%)÷年率リスク(%))

【グラフ:※1および※2の資料を基にFOLIOが作成。】

(※2)「国内運用会社の運用パフォーマンスを示す代表的な指標(KPI)の測定と国内公募投信についての諸論点に関する分析」の公表について (別添)「2022年末(4)ファンドラップ関連」(2023年4月21日)

https://www.fsa.go.jp/common/about/research/20230421.html

・データは2022年末時点。調査対象のファンドラップは3年以上運用実績のある商品。

・年率リターンは「月次平均リターン12倍ベース」を採用。

・「ROBO PRO」はサービス開始が2020年1月15日のため、計測期間の3年は2020年1月15日から2022年末までの約3年間で計算。

・運用実績は将来の運用成果等を示唆又は保証するものではありません。

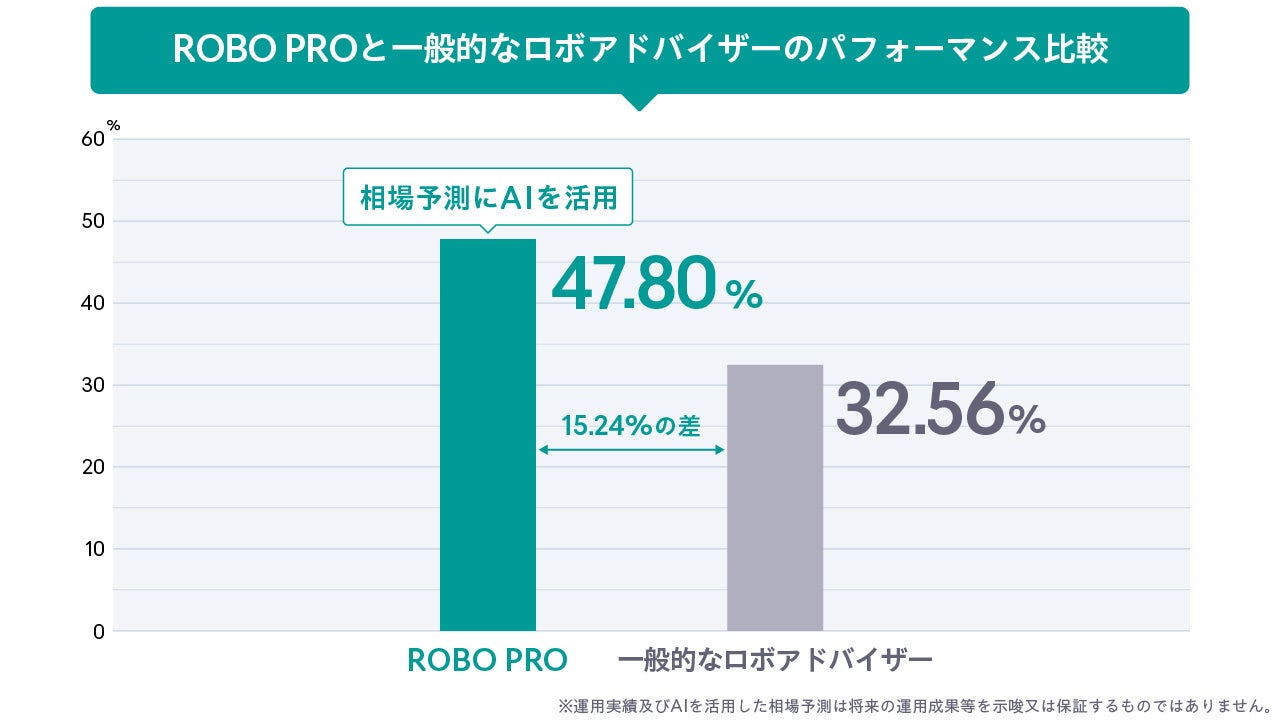

■ FOLIOが進める「AI投資」について

FOLIOでは、人を凌駕するパフォーマンスを目指す資産運用サービスとしてAIによる相場予測をもとに運用を行う「ROBO PRO」を2020年1月にリリースし、以降3年以上に渡って「AI投資」のノウハウを蓄積してきました。ROBO PROがリリースされた2020年1月15日から2023年4月28日の期間でのパフォーマンスは+47.8%(※3)となっており、一般的なロボアドバイザーを15.24%上回る実績が出ています(※4,5)。

FOLIOの「AI投資」の競争力の源泉

① 相場の先読みに役立つマーケットデータから厳選して、AIが多角的に分析

AIに「何を分析させるのか」によりアウトプットに大きな差が生じると考えられます。FOLIOの「AI投資」では、相場の先読みに役立つ40種類以上のマーケットデータから2,000以上の特徴量を算出し、その中からデータを厳選し多角的に分析しています。

② 機械学習により年月の経過に合わせて予測精度の向上が期待できる

AIが相場の変動要因やその傾向を分析し機械学習を行い、予測モデルを自動で継続的に改善します。一般例として、予測を行う際に特定の特徴量を用いていることが精度を下げる要因となっていた場合に、今後はその特徴量を用いないことにする等の学習を行います。この「特徴量選択」が予測精度向上の鍵となります。

③ AI予測だけに頼らず独自の方法で最適ポートフォリオを算出

AIが算出した予測値のみを用いて投資配分を決定するのではなく、伝統的な金融工学理論を用いたうえで、AIが算出した予測値をどれだけ反映させるのか等、FOLIOが独自に設けたアルゴリズムを組み込み、最適と考えられるポートフォリオを算出しています。

FOLIOの「AI投資」はこれらを競争力の源泉とし、人を凌駕するパフォーマンスを目指します。

■ AI投資サービス「ROBO PRO」の詳細はこちら

(※3)ROBO PRO運用実績について

サービス開始当初(2020年1月15日)から表示日までROBO PROサービスに投資していた場合のパフォーマンスです。小数第3位以下を切り捨てています。運用手数料を年率1%(税込1.1%)徴収し、リバランスは最適ポートフォリオとの乖離がないように実施したと仮定して計算しています。分配金は投資の拠出金銭に自動的に組み入れ、リバランスにより再投資したと仮定して計算しています。小数第3位以下を切り捨てて表示しています。将来の運用成果等を示唆又は保証するものではありません。

(※4) 「一般的なロボアドバイザー」の運用シミュレーションについて

「一般的なロボアドバイザー」とは、利用者がリスク許容度に応じて設けられている複数の運用コースの中から一つのコースを選択し、一般的な運用アルゴリズム(ノーベル賞を受賞した理論に基づき、金融機関において広く使われている平均分散法を採用。平均分散法における期待リターンはCAPMを用いて算出。)を用いて自動で運用を行う投資一任サービスのことを指します。本運用シミュレーションは、一般的な運用アルゴリズムでROBO PROと同じETFを運用したと仮定したシミュレーション結果です。リスク許容度はやや高めとし、5%~40%の保有比率制限を設けて最適ポートフォリオを算出しています。本運用シミュレーションにおいても、運用手数料を年率1.1%(税込)徴収し、リバランスは最適ポートフォリオとの乖離がないように実施したと仮定し、分配金は投資の拠出金銭に自動的に組み入れ、リバランスにより再投資したと仮定して計算しています。小数第3位以下を切り捨てて表示しています。将来の運用成果等を示唆又は保証するものではありません。

(※5)数値の差は少数第3位以下を切り捨てて表示しています。表示上の数値を用いて計算すると数値が一致せず誤差が生じる場合があります。

【ROBO PROのリスクと費用について】

金融商品の取引においては、株価、為替、金利、その他の指標の変動等により損失が生じ、投資元本を割り込むおそれがあります。お客様には、取得有価証券の時価評価額が3,000万円以下の部分は年率1.00%(税込1.10%)、3,000万円を超える部分は年率0.50%(税込0.55%)の運用報酬料をご負担いただきます。ご契約の際は、契約締結前交付書面、ROBO PRO投資一任契約書等の内容を十分にご確認ください。リスク・手数料の詳細はこちら

FOLIOの概要

|

商号等 |

株式会社FOLIO |

|

登録番号 |

関東財務局長(金商)第2983号 |

|

事業内容 |

第一種金融商品取引業、投資運用業 |

|

加入協会 |

日本証券業協会、一般社団法人日本投資顧問業協会 |

|

会社HP |

![MONEY ZONE[マネーゾーン]](https://moneyzone.jp/img/logo.svg)