ロベコ・ジャパン株式会社のプレスリリース

-

調査結果から、気候投資への積極性において地域差が浮き彫りに

-

ネットゼロへの強いコミットメントは継続、とりわけアジア太平洋地域で拡大傾向

-

トランジション(移行)投資に対する需要は拡大する見通し

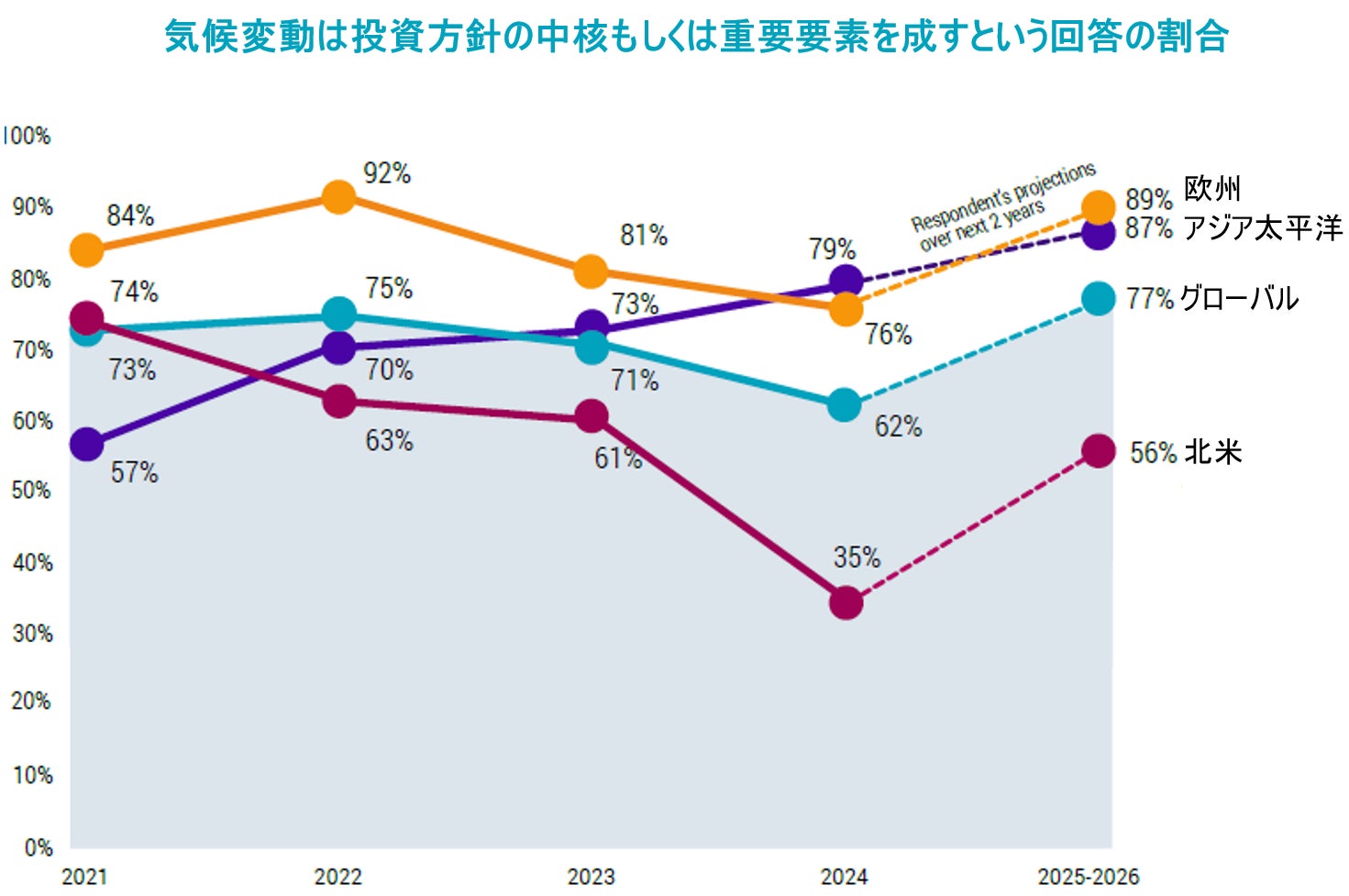

2024年5月21日: ロベコは、計300の投資家を対象に、第4回となる年次気候投資調査を実施しました。調査結果からは、気候投資に対する姿勢に大きな地域差があることが明らかになりました。アジア太平洋地域では関心が大きく高まる一方、北米での普及には遅れが見られます。気候変動が投資方針の中核もしくは重要要素であると回答したアジア太平洋地域の投資家は79%と、初めて欧州(76%)を上回りました。一方で北米では、環境・社会・ガバナン ス(ESG)要因を投資に組み入れることによるコストへの認識をめぐる政治的対立のなかで熱意は低下し続けており、気候投資を優先事項とする投資家は35%に留まりました。この結果、世界全体の平均は2023年の71%から62%へと後退したものの、依然として気候投資を優先事項と位置付ける投資家が多数派であることが示されました。

ロベコの気候・生物多様性ストラテジストであるLucian Peppelenbosは、次のように述べています。「調査結果からは、投資家の多くが投資ポートフォリオの脱炭素化と将来の低炭素経済への移行に向け、集中的かつ入念なアプローチで臨んでいることが分かります。脱炭素化への移行に要する多大な労力への理解が深まるとともに、未成熟なアプローチが減り、投資ポートフォリオ運用の様々な側面にサステナビリティを組み込むために何が必要か、より慎重な検討と精査が行われるようになっています」。

保険会社は、他の機関投資家や金融商品仲介事業者(ホールセール事業者)と比べ、ネットゼロ実現を公約する割合の高さが際立っています。その背景には、バランスシートの左右双方において気候変動へのエクスポージャーを抱えているという独自の要因があると考えられます。保険会社の約39%が既に公約し、さらに20%がその過程にあると回答しています。地域別に見ると、北米の投資家は「コミットメント恐怖症」の傾向が強く、半数近く(46%) がネットゼロ実現を公約する可能性を否定しています。これは昨年の26%からの増加となっています。

無秩序な移行

投資家の4分の3以上が、移行への協調的な取り組みは低水準に留まり、移行はいずれの形をとるにしろ無秩序なものになると予想しています。政府と市場が協働で排出量を削減する「秩序ある移行」の実現を予想しているのは15%に過ぎず、8%は地球温暖化を回避する行動がほとんど取られない「ホットハウス・アース現象」を予想しています。また、パリ協定の中核である2℃目標が達成できると考える投資家も減少しています。達成可能と考える投資家の割合は、2023年の38%に対し、本年は30%となっています。一方で、達成不可能と回答したのは41%と、前回の30%から増加しました。

トランジション(移行)への資金配分

投資家は現在、「移行を進める」企業に特化した運用戦略よりも、一般的な気候投資戦略の方により多くの資金を配分しています。過半数の投資家(63%)が、今後1~2年以内に、信頼できる移行計画のある企業を投資対象とした運用戦略への投資を予定していますが、既に投資している投資家は37%に過ぎません。移行という課題は、選好する投資スタイルにも関わってきます。約45%が、移行を重視する企業に資金を振り向けることを狙いとするアクティブ株式戦略を選好しており、43%がグリーンボンドやサステナビリティ・ボンドへの投資を選択しています。これらのアプローチについても、欧州とアジア太平洋において、より高い支持が集まりました。

Lucian Peppelenbosは次のように語りました。「企業が脱炭素化を進め、事業をブラウンからグリーンへと移行するには、投資家の積極的な関与が不可欠です。投資家は、変革に取り組む企業を資金面から支え、移行に消極的な企業への支援を控えることにより、貢献することができます。本年の調査結果の興味深い点として、アジア太平洋地域の投資家が脱炭素化への移行を支援する姿勢を強め、サステナビリティへの道を着実に前進している様子が明らかになったことが挙げられます」。

調査方法

本調査は、ロベコの独占的利用を目的として、コアデータ・リサーチ社に実施を委託したものであり、欧州、北米、アジア太平洋地域を拠点とする、計300にのぼる機関投資家および金融商品仲介事業者(ホールセール事業者)を対象に2024年1月に実施されました。調査対象機関には、保険会社、年金基金、プライベートバンク、ファンド・オブ・ファンズ、投資顧問業者、証券ブローカー・ディーラー、大学基金・財団、政府系ファンド、ファミリーオフィスなどが含まれます。回答機関の規模は運用資産残高10億米ドル未満から1兆米ドル超までを網羅し、全回答機関の運用資産総額は約28兆8千億米ドルに相当します。

当文書は、オランダ・ロッテルダムで2024年5月21日に発表されたプレスリリースの日本語版です。

ロベコについて

ロベコは、1929年に設立された専業のグローバルな資産運用会社です。世界に16拠点を構え、オランダのロッテルダムに本社を置いています。1995年よりサステナブル投資を世界的にリードし、サステナビリティ、ファンダメンタル、およびクオンツ分野のリサーチを融合させることにより、機関投資家、個人投資家双方に対し、広範にわたる資産クラスを網羅した、幅広いアクティブ運用戦略を提供しています。2023年12月31日現在、ロベコ単体の運用資産総額は1,810億ユーロ(約28.188兆円*)であり、そのうち1,760億ユーロにESG要素が統合されています。ロベコは、オリックス・コーポレーション・ヨーロッパN.V.の子会社です。ロベコの詳細は、こちらをご覧下さい:www.robeco.com

ロベコ・ジャパン株式会社はロベコの日本法人で、2013年9月に設立。

* 1ユーロ=155.734円で換算

重要事項

当資料は情報提供を目的として、ロベコ・ジャパン株式会社が作成したものです。資料中の個別の金融商品の売買の勧誘や推奨等を目的とするものではありません。記載された情報は十分信頼できるものであると考えておりますが、その正確性、完全性を保証するものではありません。意見や見通しはあくまで作成日における弊社の判断に基づくものであり、今後予告なしに変更されることがあります。運用状況、市場動向、意見等は、過去の一時点あるいは過去の一定期間についてのものであり、過去の実績は将来の運用成果を保証または示唆するものではありません。また、記載された投資方針・戦略等は全ての投資家の皆様に適合するとは限りません。当資料は法律、税務、会計面での助言の提供を意図するものではありません。

ご契約に際しては、必要に応じ専門家にご相談の上、最終的なご判断はお客様ご自身でなさるようお願い致します。

運用を行う資産の評価額は、組入有価証券等の価格、金融市場の相場や金利等の変動、及び組入有価証券の発行体の財務状況による信用力等の影響を受けて変動します。また、外貨建資産に投資する場合は為替変動の影響も受けます。運用によって生じた損益は、全て投資家の皆様に帰属します。したがって投資元本や一定の運用成果が保証されているものではなく、投資元本を上回る損失を被ることがあります。弊社が行う金融商品取引業に係る手数料または報酬は、締結される契約の種類や契約資産額により異なるため、当資料において記載せず別途ご提示させて頂く場合があります。具体的な手数料または報酬の金額・計算方法につきましては弊社担当者へお問合せください。

当資料及び記載されている情報、商品に関する権利は弊社に帰属します。したがって、弊社の書面による同意なくしてその全部もしくは一部を複製またはその他の方法で配布することはご遠慮ください。

商号等: ロベコ・ジャパン株式会社 金融商品取引業者 関東財務局長(金商)第2780号

加入協会: 一般社団法人 日本投資顧問業協会