野村アセットマネジメント株式会社のプレスリリース

野村アセットマネジメント株式会社(CEO兼代表取締役社長:小池広靖、以下「当社」)は、本日新たな追加型投資信託「ウエリントン・企業価値共創世界株ファンドAコース(米ドル売り円買い)/Bコース(為替ヘッジなし)」(以下「当ファンド」)※1を設定し、運用を開始しました。当ファンドは、本日より野村證券株式会社を通じて売買が可能となります。

当ファンドは、新興国を含む世界各国の企業の株式を実質的な主要投資対象※2とします。企業の「稼ぐ力」と「スチュワードシップ」に注目した運用によって、企業価値と投資リターンの「価値共創」を目指します。企業の「稼ぐ力」を表すROE(自己資本利益率)を長期で高水準に維持できる企業を見出すために、当ファンドでは企業の「スチュワードシップ」に注目します。スチュワードシップとは、自社利益とステークホルダーの利益のバランスを重視し、持続的成長につなげる企業努力を意味します。優れたスチュワードシップを実践・継続できる企業を厳選するとともに、投資先企業との対話を重視することでさらなるスチュワードシップの向上を目指します。

当ファンドの実質的な運用を行なうウエリントン社では、特定のアナリストが長期にわたり同じセクターを担当する「生涯アナリスト」制をとり、投資先企業の経営陣と信頼関係を築きながら継続的かつ強固な対話を実施しています。同社のグローバルな運用体制とその運用力は高い評価を受けており、世界トップクラスの運用資産残高を有しています※3。

当社は今後も、世界のお客様から選ばれる、日本を代表する運用会社になることを目指して、競争力のある商品・サービスを投資家の皆様に提供していきます。

※1 Aコースにおける「米ドル売り円買い」とは、原則として純資産総額を米ドル換算した額とほぼ同額程度の米ドル売り円買いの為替取引を行なうことをいいます。

※2 「実質的な主要投資対象」とは、外国投資法人や「野村マネー マザーファンド」を通じて投資する、主要な投資対象を指します。ファンドはファンド・オブ・ファンズ方式で運用します。

※3 2023年3月末時点。1米ドル=133.09円にて換算。

以上

<野村アセットマネジメントからのお知らせ>

■当ファンドの投資リスク

【基準価額の変動要因】

ファンドの基準価額は、投資を行なっている有価証券等の値動きによる影響を受けますが、これらの運用による損益はすべて投資者の皆様に帰属します。したがって、ファンドにおいて、投資者の皆様の投資元金は保証されているものではなく、基準価額の下落により、損失を被り、投資元金が割り込むことがあります。なお、投資信託は預貯金と異なります。

・株価変動リスク

ファンドは実質的に株式等に投資を行ないますので、株価変動の影響を受けます。特にファンドの実質的な投資対象に含まれる新興国の株式等の価格変動は、先進国以上に大きいものになることが予想されます。

・為替変動リスク

・「Bコース」が投資する「ウエリントン・マネージメント・ファンズ(アイルランド)-ウエリントン・グローバル・スチュワード・ファンド-クラスS(円ヘッジ無、分配金無)」においては、原則として対円での為替ヘッジを行ないませんので、為替変動の影響を受けます。

・「Aコース」が投資する「ウエリントン・マネージメント・ファンズ(アイルランド)-ウエリントン・グローバル・スチュワード・ファンド-クラスS(円ヘッジ有、分配金無)」においては、原則として当該クラスの純資産総額を米ドル換算した額とほぼ同額程度の米ドル売り円買いの為替取引を行なうことにより、米ドル建ての資産については為替変動リスクが低減しますが、為替変動リスクを完全に排除できるものではありません。また、米ドル建て以外の外貨建資産については、当該通貨と米ドルとの間の為替変動の影響を受けます。この場合、当該通貨が米ドルに対して安くなった場合には、基準価額が下落する要因となります。なお、円金利が米ドルの金利より低い場合、為替取引によるコスト(金利差相当分の費用)がかかるため、基準価額の変動要因となります。

・各ファンドの実質的な投資対象に含まれる新興国の通貨については、先進国の通貨に比べ流動性が低い状況となる可能性が高いこと等から、当該通貨の為替変動は先進国以上に大きいものになることも想定されます。

・ESG投資に関するリスク

ファンドは、投資対象銘柄のESG特性を重視してポートフォリオの構築を行ないますので、株式市場全体の動きとファンドの基準価額の動きが大きく異なる場合があります。また、より幅広い銘柄の株式に分散投資した場合と比べて基準価額が大きく変動する場合があります。

※基準価額の変動要因は上記に限定されるものではありません。詳しくは投資信託説明書(交付目論見書)の「投資リスク」をご覧ください。

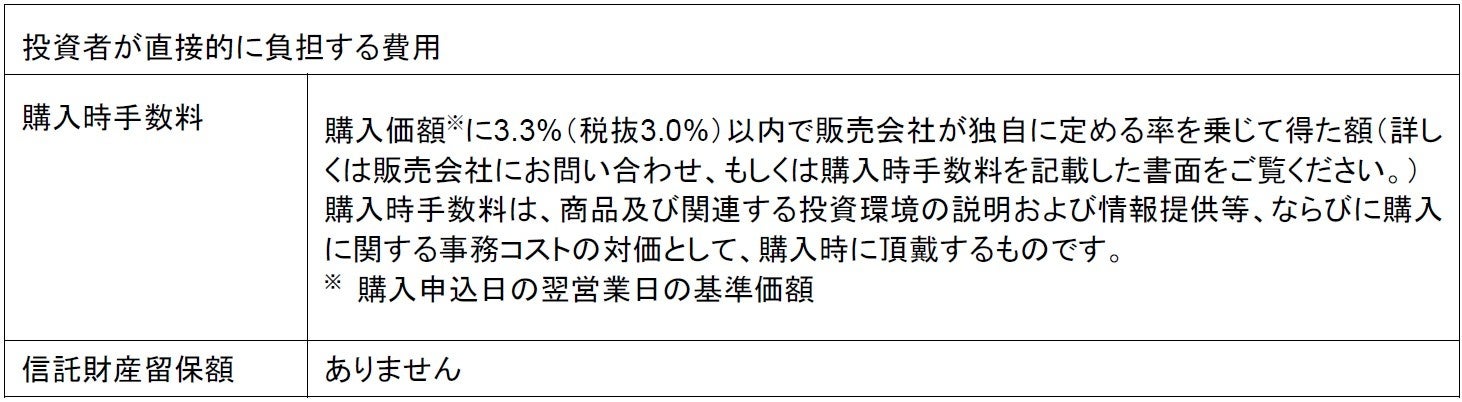

■当ファンドに係る費用

上記の費用の合計額については、投資家の皆様がファンドを保有される期間等に応じて異なりますので、表示することができません。

※ 詳しくは投資信託説明書(交付目論見書)の「ファンドの費用・税金」をご覧ください。

■当資料について

当資料は、ファンドに関する参考情報の提供を目的として野村アセットマネジメントが作成したものです。

当資料は信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

当資料中の記載事項は、すべて当資料作成時以前のものであり、事前の連絡なしに変更されることがあります。

当資料中のいかなる内容も将来の運用成果または投資収益を示唆あるいは保証するものではありません。

上記は過去の一定期間の実績が評価されたものであり、将来の運用成果を示唆あるいは保証するものではありません。

当社について

商号:野村アセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第373号

加入協会:一般社団法人投資信託協会/一般社団法人日本投資顧問業協会/一般社団法人第二種金融商品取引業協会

ウェブサイト:https://www.nomura-am.co.jp/

Twitter:https://twitter.com/nomura_am_jp/